新型コロナウィルスへの対応のために日本やアメリカの政府は現金給付を行なっているが、金融の専門家たちはこの対応が物価の高騰を生むのではないかと心配している。

アメリカの実体経済にその気配が現れたことは先日記事にした通りである。

しかし実体経済を先読みすることの多い金融市場では状況は更に進んでいる。今回の記事では世界の金融市場がインフレをどう考えているのかを見てゆきたい。

新型コロナで企業利益が落ち込んでいるにもかかわらず、株式市場は息を吹き返した。以下は米国株のチャートである。

その原因は中央銀行による金融緩和と政府による現金給付にある。しかしGDPが5%も落ち込むと推計されている大不況を紙幣印刷で無理矢理支えるために金融市場に膨大な資金を流し込めば、噴き上がるのは株式だけではないはずである。

コモディティ市場の高騰

まず上がったのはゴールドである。株式はようやくコロナ前の水準まで戻ったが、金相場はコロナ前の水準を大きく超えて上昇している。

金の値段が上がったために歯科治療に大きな支障が出ている。しかしここまではまだ良いだろう。金は実用されるケースが少なく、ほとんどは投資用として保有されるだけで、歯科治療など一部の例外を除けば社会の大半には影響を与えることはないと言える。

しかし仮に5%もの景気後退(リーマン・ショック時でさえその半分程度だった)を紙幣印刷で無理矢理支えられてしまうとすれば、その資金は株式と金を噴き上がらせるだけに留まることがない。

他のコモディティも上昇開始

原油価格も回復した。金ほどの噴き上がりではないが、いまだ飛行機もほとんど飛んでいない中でここまで回復したことが奇跡と言える。

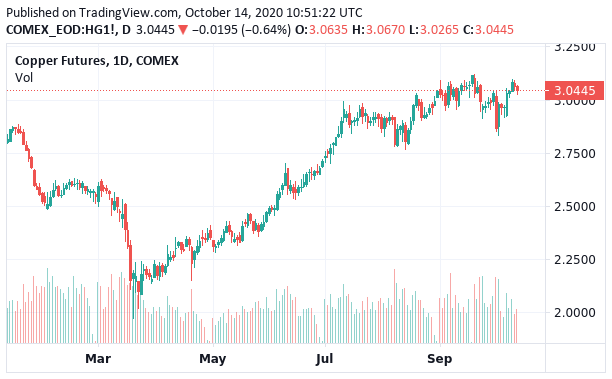

しかしこれはまだ序章である。次は銅価格のチャートである。

ここまで来ると実体経済に影響を与え始める。銅は電線や建設資材に使われるからである。ホテル業などがまだ低迷しているため不動産市況は悪化しているが、建設費用が高くなることになる。他の金属も上がっており、建設業と住宅購入者はますます厳しくなるだろう。

更に日常生活に身近なコモディティを挙げてみよう。砂糖である。

次はコーンである。

次は大豆である。

ここまで来れば投資家ではない素人でも危機感を覚えるのではないか。米国政府と日本政府による現金給付が日用品の価格を上げ始めている。株式市場のバブルが金相場だけにとどまらず、普段人々が使うような品物の価格までも上げ始めているということである。

結論

最大の問題はバブルが日用品に波及してインフレになっても人々は困窮し、バブルが崩壊して株式と日用品の価格が暴落しても人々は困窮するということである。行くも地獄、帰るも地獄ということになる。

ざっくりとした言い方になるが、2021年はかなり酷い年になるのではないか。投資家の読者のみならず、投資をしていない読者にも警戒することをお勧めしたいものである。浪費は禁物ということだろう。