Guggenheim Partnersのスコット・マイナード氏がFOX Businessのインタビューで金利と株価について語っている。

テーパリングで金利低下

Fed(連邦準備制度)は6月のFOMC会合で利上げとテーパリング(量的緩和縮小)を示唆した。金利を上げて現在のアメリカの物価上昇を抑えるためである。

しかしマイナード氏は逆に、利上げとテーパリングは金利低下要因になると予想していた。

その後アメリカの長期金利はどうなったか? 見事にマイナード氏の予想通り、下落トレンドを続けている。

債券のスペシャリストの面目躍如である。

マイナード氏の論理によれば、利上げとテーパリングはインフレを抑えるので金利低下要因だと言う。金利の動きを纏めれば、今年前半は中央銀行の引き締めのない環境でインフレが進むことを懸念しての金利上昇、テーパリング示唆後は中央銀行が対処しインフレが収まることを予想しての金利低下ということだろう。

同じく債券投資家のジェフリー・ガンドラック氏や経済学者のラリー・サマーズ氏とは違い、マイナード氏は今回のインタビューでも金利上昇シナリオは心配ないと主張している。

マイナード氏は次のように述べている。

金利についてそれほど心配すべきことはない。われわれのリサーチによれば、経済に存在する債務の量、特に政府債務の量を考えれば、金利が2%に近づけば経済は減速を始めることになる。

債務の量が多過ぎるのである。特にコロナ後にアメリカの政府債務は激増した。少しでも金利が上がれば利払いが多くなり、経済が滞ってしまう。一度金利が上がってもそれが重しとなって金利はそれほど上昇できないという論理である。

世間では債務の量を懸念しない人々も多いが、このように債務は経済の専門家以外には見えにくい形で既に先進国経済にのしかかっている。だからファンドマネージャーには財政支出反対派が多い。

しかし財政出動依存症の人々には永遠に理解できないだろう。

また、マイナード氏は株式市場の動向も金利低下要因だと言う。

景気拡大の2年目には株式市場にかなり大きな調整があることが多い。だから夏の間に調整があると予想している。そうなれば金利にとっては上昇ではなく低下の要因となるだろう。

株式市場が下落すると金利は一般に低下する。株式の代わりに債券が買われる(債券価格上昇イコール金利低下)からである。

しかしこれはどうだろう? 筆者はこの論理を少し疑っている。問題は金利が低下しているということである。

筆者は現在の長期金利低下を株式にとってプラスの要因だと思っている。よって金利がそのまま上昇を続けていれば株式の下落もそれほど遠くなかっただろうが、今回金利が低下したことによって少なくとも当面は株価下落の脅威が去ったと考えている。

特に恩恵を受けるのは、これまでインフレ懸念が重しとなっていたグロース株である。この点については以下の記事で説明しているので参考にしてもらいたい。

マイナード氏の長期株式見通し

一方で、マイナード氏は長期的には株式に強気らしい。彼は米国の株価指数S&P 500について次のように述べている。

今後2年でS&P 500は5000に達するだろう。S&P 500の1株当たり純利益が250になるのはたやすいだろうし、ゼロ金利下における20倍の株価収益率は完全に合理的に思える。

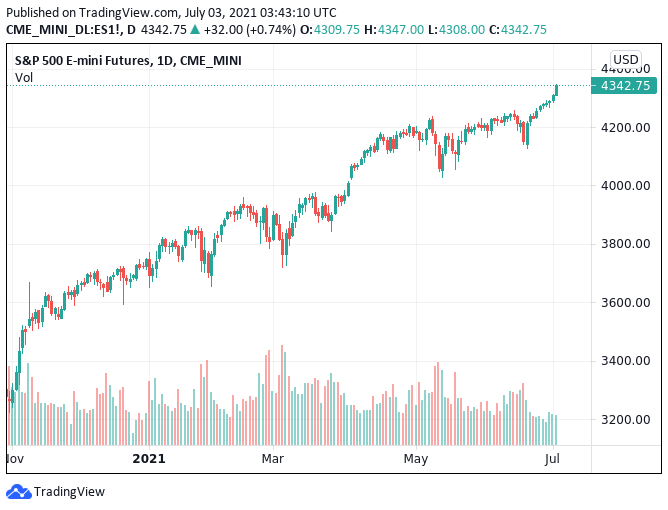

景気の良い話だがこれはどうだろう? S&P 500の1株当たり純利益は2021年の予想値で175ドルなので、250ドルと言えばここから40%以上となる。2年で達成できるだろうか? ちなみにS&P 500は現在4342辺りを推移している。

総合すると、マイナード氏は短期で株式に弱気、長期では強気ということになる。彼は次のように纏めている。

わたしはタイミングを考えるからもっと安く買いたいと思っているが、長期投資家なら今でも買い持ちにしているべきだろう。

ちなみに長期では彼はほとんど何に対しても強気である。株価下落で中央銀行が緩和再開を強いられると読んでいるのである。