アメリカでは物価高騰が止まらず中央銀行が金融引き締めを続けており、これまで金融緩和で支えられてきた株価は下落している。

また、株価を追うように実体経済も減速しつつある。債券投資家のスコット・マイナード氏などはアメリカ経済が既に景気後退に入った可能性を指摘している。

もしアメリカ経済が既に景気後退に入っているとすれば、インフレ率が8%を超える中での景気後退となり、かなり強烈なスタグフレーションということになる。

スタグフレーショントレード

しかしこの状況は、ここの読者にはやはりかという感じではないか。ここでは年始からスタグフレーションを予想し、それに備えたトレードを提案してきた。

それは株式の空売りと貴金属やエネルギー資源、農作物などのコモディティ銘柄の買いの組み合わせだった。

このトレードは年始以来、買いと空売りの両面で大きな利益を出してきた。

しかし半年が経ち、世界経済はより暗鬱な方向に傾いているように見える。既に景気後退に差し掛かっているにもかかわらず、8%のインフレ率を2%まで戻すような金融引き締めをしなければならないとすれば、市場と経済はどうなるだろうか。

そこで、買い持ちの方を再検証したい。つまりは下落相場におけるコモディティのパフォーマンスを検証したいのである。

2018年世界同時株安

下落相場と言っても色々だが、今回確認したいのは今と同じくアメリカの金融引き締めで株価が下落した2018年の世界同時株安である。ここには当時の記事もある。

だが当時のコモディティ銘柄の動きについてはあまり取り上げてこなかった。だから今回は、2018年にコモディティがどう動いたのかを取り上げたい。

では、まず2018年のS&P 500の値動きを載せておこう。

9月の高値から大底までの下落幅は21%である。

原油

さて、同じ時期のコモディティはどうだっただろうか。まずは原油価格の推移を見てみよう。

天井と大底のタイミングは株価とほぼ同じで、下落幅は45%である。

元々原油と株価のボラティリティ(上下動の幅)は異なるので、一概には比べられないが、景気に直接左右される原油のような銘柄が、景気の強気から弱気への急激な転換に弱いことは確かだろう。

とうもろこし

原油を確認したので、次はバイオ燃料の原料として原油価格にある程度連動するとうもろこし価格のチャートを掲載したい。

とうもろこしは当時そもそもバブルになっていなかったということもあるが、下落幅は18%である。

小麦

次は逆に原油とは何の関係もない農作物代表として小麦価格のチャートを見てみよう。

小麦は2018年にはむしろ上昇している。

一方で2022年の小麦相場はウクライナ情勢のために高騰しており、2018年と単純な比較は出来ないことは述べておく必要があるだろう。

しかし原油と相関するとうもろこしとは違い、景気との関係が薄い小麦のような農作物は下落相場に強いのかもしれない。

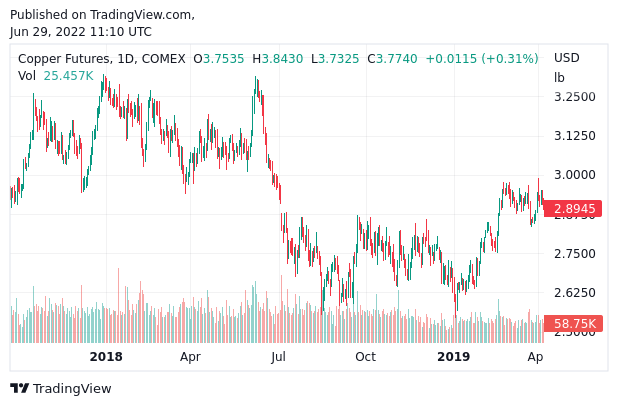

銅

次は金属を見てゆこうか。まずは建築や工業用途で使われ、景気と関連の深い銅からである。

下落幅は23%と大きめである。では他の金属はどうか?

銀

次は貴金属ではあるが金よりは実体経済よりの銀である。

下落幅は意外にも銅とそれほど変わらず、21%である。

金

最後にいわゆる安全資産のゴールドである。

ここの読者には常識だが、ゴールドは安全資産と言われながらも株安時には価格が下落する。

しかしやはりその下げ幅は小さく、15%である。

結論

このように金融引き締め時におけるコモディティ市場の動きを検証してみたが、当然2018年と2022年をそのまま比較することはできない。2018年には物価は高騰していなかったからである。

だが2018年の相場を検証したことでいくつか分かることがある。

まずは原油相場の急変には用心しなければならないということである。これは原油に投資しているドラッケンミラー氏も言っていたことである。

金融引き締めが強力すぎてインフレから一気にデフレに移行する場合、原油はもともとボラティリティが高いため、原油価格の下げ幅は株式市場の下げ幅を上回る可能性がある。

一方でこの状況でエネルギー価格の上昇トレンドを無視することにもリスクがあり、扱いの難しい銘柄だと言えるだろう。

また、下落相場が本格化してゆくにつれて実体経済に敏感に反応するコモディティ銘柄は避け始めた方が良いようだ。

結論

もはや株安は避けようのないシナリオとなっているので、株安だけに賭けるならばコモディティの買いを外し、株の空売りだけを残すのも1つの手である。年始の記事のタイミングからであれば、コモディティの買いは十分以上の利益となっている。

しかし筆者としては、コモディティの買いを減らしながらもゴールドなど比較的安全な資産に絞る方向で行きたいと思う。この未曾有のインフレ相場でインフレヘッジを完全に外してしまうのは避けたい。

今回は直近の2018年の事例を取り上げたが、物価高騰で株価暴落となった1974年には株価が暴落してもコモディティは上昇している。

そちらも時間があれば取り上げたいが、今回はどうなるだろうか。暴落相場も半分くらいは来たのではないかと思っている。ポジションは調整しつつも、大局を見失わないことが重要である。