2018年の世界同時株安から株価は回復し、米国株はいまだ市場最高値付近にある。以下の記事に書いたように昨年の株安の原因となったのはアメリカの金融引き締めだが、それも今は停止されている。

今年は利下げも3回行われ、株価は戻り、株安の原因は取り除かれたように見えるが、市場全体を見渡してみると不吉な要素がいくつか見受けられる。

株高は本物か

市場関係者でも警戒しているのは筆者くらいのものかもしれないが、警戒する理由は十分にある。これまでの記事でもいくつか理由を挙げてきたが、今回は別のものを提示したい。

今回の記事で取り上げるのは市場の期待インフレ率である。簡単に言えば、市場が今後10年のインフレ率がどうなると思っているかということである。

量的引き締めは撤回され、利上げも停止、そして利下げが3回行われた。株価も回復したように見え、米中貿易戦争やイギリスEU離脱ももうすぐ解決するように見える。しかしここでは市場に対して悲観的な相場観を繰り返し表明してきた。

その理由を端的に言えば、市場がその状況をそれほど好意的に受け取っていないということである。これは筆者の意見というよりは市場の意見なのである。その一つが例えば主要な株価指数が上昇する一方で小型株がそれほど上がっていないことである。以下は米国の主要な株価指数S&P 500のチャートである。

以下は小型株指数Russell 2000のチャートである。

主要な指数だけが上昇していて、他の銘柄が上がっていないことは一目瞭然である。また、上海総合指数などの新興国市場も同じように奮っていない。

つまり、表向きは株高に見えたとしても、実際に上がっているのは先進国の一部の銘柄だけだということである。

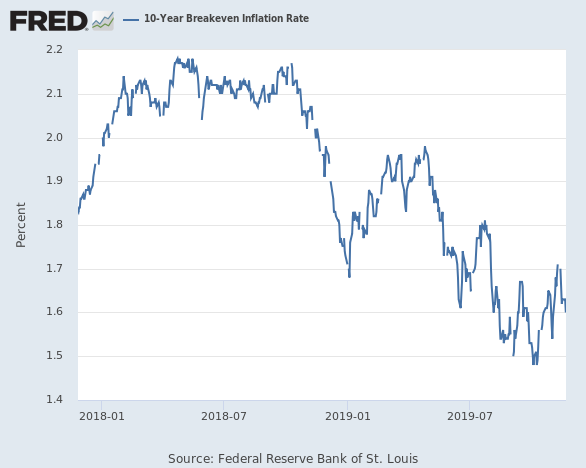

振るわない期待インフレ率

これに輪をかけて悲観的なのが期待インフレ率である。金融政策にも問題がなく、政治問題ももうすぐ解決し、世界経済に悲観的な要素がないならば、経済成長率は高まりインフレ率は上昇すると市場は予想するはずだが、そうなっていない。市場には期待経済成長率に直接連動する銘柄はないので、こういう場合には期待インフレ率を見ることになる。

そして期待インフレ率は世界同時株安の時よりもむしろ下がっているのである。

結論

筆者は期待インフレ率が低下しているから株安だと言いたいのではない。期待インフレ率が低下しても株高になった時期は過去に存在する。筆者が言いたいのは、吊り上げられている主要株価指数以外、市場のなかにポジティブな要素が存在しないということである。

主要指数だけがポジティブでその他がネガティブだとすると、どちらかがどちらかに吸い寄せられることになる。筆者は主要指数の方が誤りだと考えているのである。

ただ、時期としてはもう少しだけ猶予があるだろう。昨日も米国株が少し崩れたが、米中貿易戦争が解決するまでは本格的な下げにはならないと予想している。

主要指数のピークがはっきりするまでは、個別株のなかで空売りできるものを空売りしてゆくのが良いだろう。

どちらにしても米中貿易戦争とイギリスEU離脱の行方は相場のタイミングを図るために重要になりそうである。今後も世界市場について逐次伝えてゆく。