本日(1月22日)の決定会合にて、ECB(欧州中央銀行)が量的緩和を発表すると市場では噂されており、発表後のユーロの動向を気にしている投資家も多いだろう。結論から言えば、ユーロは既に2年分の量的緩和を既に織り込んでいる。下記に説明しよう。

ECBが量的緩和をするということについては、去年の5月のGecina紹介記事から何度も記事にしてきたが、上記の通り、ユーロの売りに関する記事はかなり以前のものであり、個人的にはユーロはもっと緩やかに緩和を織り込んでゆくと予想していた。ドイツ国債や不動産株の買いなど、ユーロの空売りのほかに量的緩和に賭けたポジションが多くあったために、通貨トレードで無理をしなかったためだが、それでもECBが量的緩和を始める前にEUR/USDが1.15に達するとは思っていなかった。

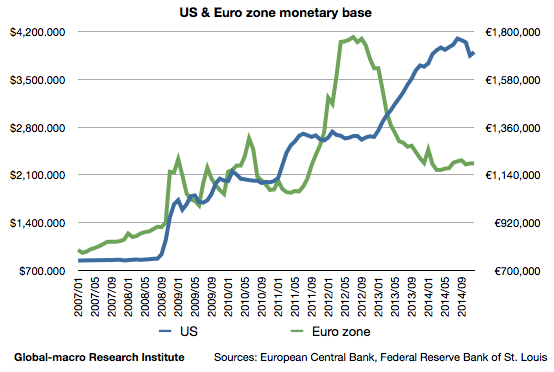

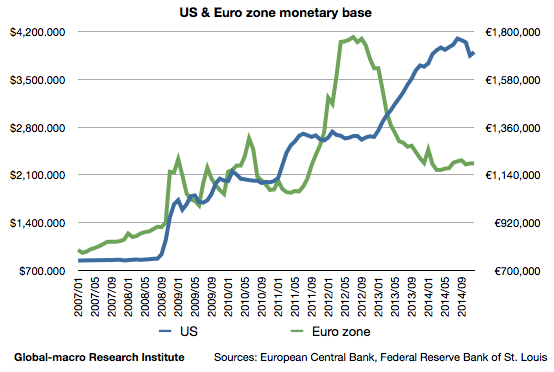

では、この1.15という水準がどの程度のものなのかというと、先ずは米国とユーロ圏のマネタリーベースのグラフを見てもらいたい。

ユーロ圏のマネタリーベースは、ドラギ総裁がハト派の発言

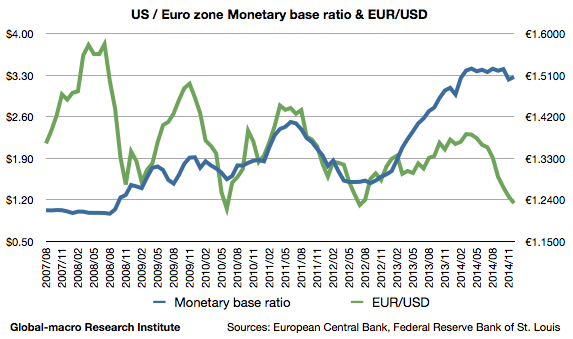

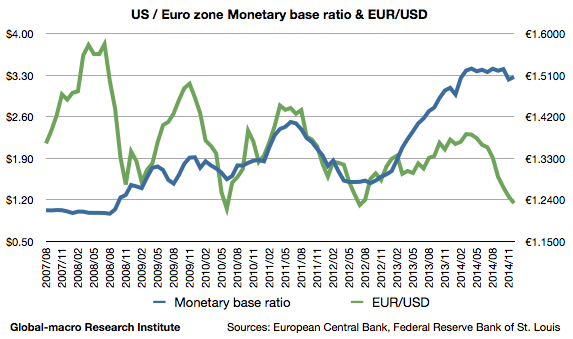

を初めて以来、実は全く増えていない。米国のマネタリーベースも、量的緩和を中止して以来ほとんど動いていないため、両通貨のマネタリーベースの比率は、下のグラフにあるように、3.30前後で足踏みをしている。グラフは米欧のマネタリーベース比率と為替レートを表したものである。

ECBはこの水準から量的緩和をするわけだが、市場で噂されている量的緩和の規模は月間500億ユーロ、年間で6,000億ユーロである。現在のユーロ圏のマネタリーベースは1兆2000億ユーロほどであるから、2年でマネタリーベースが2倍となる、日銀の最初の緩和と同じ規模の量的緩和ということになる。

マネタリーベースが2倍となれば、米国のユーロ圏に対するマネタリーベースの比率は半分となり、1.6-1.7辺りを目指してゆくということになる。これは、グラフで言えば2012年の8月前後の水準であり、当時一番ユーロが下がった時でも為替レートは1.22-1.24程度であった。

確かに、回復基調にある米国の経済に比べ、ユーロ圏の経済はかなり弱々しく、今年の米国の利上げというドル買い要因もあるにせよ、それらをすべて考慮しても、現在の1.15という為替レートは、2年分の量的緩和をすべて織り込んだ上での適正値ということになる。

もし、量的緩和が発表されれば更なるユーロ安になると予想している投資家がいるとすれば、少なくともファンダメンタルズではかなり安すぎる水準まで売り込まれていることは認識するべきだろう。弱いユーロ圏から強い米国へ資本逃避が起きているという需給上の要因を推測することはできるが、ユーロの空売り残高もかなり溜まっているだろうから、2年間の量的緩和のなかで、少なくとも短期的なリバウンドはあると見るべきだろうと思う。

いずれにせよ、テクニカル要因による短期的な投機をしないグローバル・マクロの投資家にとっては、ユーロの空売りは既に終わった取引である。欧州の不動産株や各国(特に米国)の金利への影響などを注視しながら、決定会合の結果を見守りたい。