引き続き、世界最大のヘッジファンドBridgewater創業者のレイ・ダリオ氏の、デイヴィッド・ルービンスタイン氏によるインタビューである。

今回はインフレヘッジ資産として不動産に言及している部分を紹介したい。

米国債の買い支え

コロナ後の金利上昇によって米国債の利払いが財政赤字の半分に達し、赤字補填のため米国債の量が指数関数に増えてゆくことが予想される中、ダリオ氏はこのままでは米国債は発行量に対して買い手不足に陥ると警告していたが、ワシントンの政治家たちと対談した結果、財政赤字の問題は解決されないと結論したようだ。

解決されなければどうなるか。結局、米国債は中央銀行が紙幣印刷で買い入れるしかない。

それはつまり、日本がアベノミクスでやったような通貨安政策がアメリカでも行われるということである。

ドルの価値を犠牲に、米国債を買い支える瞬間が数年以内に来るとダリオ氏は予想している。

インフレヘッジのための不動産

紙幣の価値が政府の紙幣印刷によって薄められるとき、投資家は紙幣を捨て、ゴールドなど政府が価値を薄められないものを買いに走る。

最近ではビットコインなども人気だが、司会のルービンスタイン氏は別の候補を挙げている。

それは不動産である。ルービンスタイン氏に不動産はどうかと聞かれ、ダリオ氏は次のように述べている。

それは良い考えではない。

不動産とインフレ

ダリオ氏のこの発言を意外に思った人も多いのではないか。不動産は現物資産であり、紙幣のように政府が自由に印刷することも出来ない。

何故ダリオ氏は不動産は駄目だと考えているのか。ダリオ氏は次のように説明している。

まず、不動産はインフレよりも金利に対して敏感に反応する。

だから、インフレが起こった時には、不動産の実質的価値は下落する。

これはどうだろうか。インフレ時に中央銀行が金利をどういう水準に置くかにもよるだろうが、筆者は不動産は果たしてそこまで悪いだろうかと思ったので、1970年代のアメリカの物価高騰時代のデータを調べてみた。

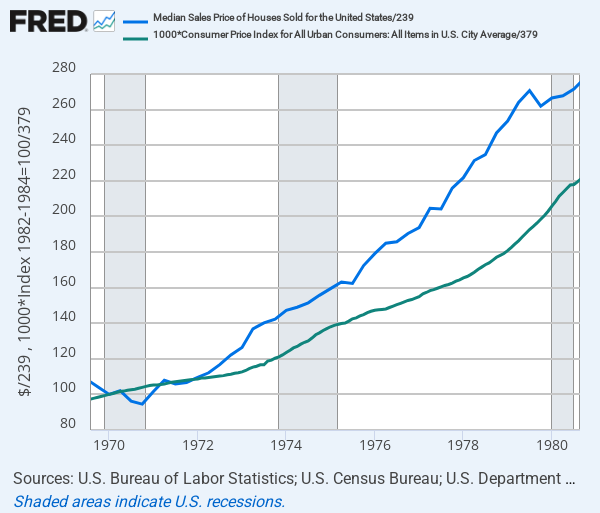

以下は、アメリカの不動産価格の中央値とCPI(消費者物価指数)を、1970年を100として並べたグラフである。

不動産は一応物価を上回っている。1980年の時点で物価は205になった一方で、不動産価格は267になっている。

10年で100から267になったというのは、年率で言うと10%ほどのパフォーマンスである。この時期、政策金利は3%から20%の間で推移しているので、預金して金利を得た場合と比べると、それと似たようなパフォーマンスだったということになるだろうか。

インフレ時代の投資法

ちなみにこの期間、米国株の株価は名目で横ばいとなっているので、物価上昇を超えて上がっている不動産とは違い、米国株は物価上昇をヘッジすることすら出来ず、預金や不動産に比べて完全に敗北したパフォーマンスとなっている。

詳細は以下の記事を参考にしてもらいたい。

そしてこの時期に抜群にパフォーマンスが良かったのが、ゴールドやシルバーなどの貴金属である。

そして今まさに同じようになっているわけである。

結論

また、ダリオ氏は新著『How Countries Go Broke』(仮訳:なぜ国家は破綻するのか)で、アメリカの財政問題がこのまま進行すれば、紙幣印刷だけでなく資本統制や財産没収が行われる可能性を予想している。

そういうシナリオにおいては、文字通り動けない不動産は明らかに弱点を持つことになる。

ダリオ氏は次のように言っている。

また、不動産はそこから動かせないため、政府にとって簡単に課税できる。

不動産はそこに埋まってしまっていて資金を移したりできない。

政府による資産没収など有り得ないだろうか。だが数年前まで人々はインフレも有り得ないと思っていた。

そのインフレを予想したのもダリオ氏である。ダリオ氏の新著は英語版しか出ていないが、英語が読める人は原著で読むことをお勧めする。これから何が起こるかが明確に書いてあるからである。