債券投資家のジェフリー・ガンドラック氏がCNBCのインタビューで、国債の金利を眺めながら今後の景気後退について語っているので紹介したい。

日本では個人投資家が債券市場に投資をする方法は少ないため債券はマイナーな資産だと見なされているが、物価高騰で株価暴落が予想される中、債券市場で利益を上げる方法を知っておくべきだろう。

インフレと国債の金利

アメリカではかなり高いインフレ率が続いており、結果として金利が上がっている。

中央銀行がインフレ抑制のため利上げを開始したからである。

だが金利と言っても色々ある。利上げとは中央銀行が政策金利を上げることで、政策金利は国債の金利に影響を与える。

国債の金利にも色々ある。国債とは投資家が政府にお金を貸すという行為を証券化したものだが、どのくらいの期間お金を貸すのかによって、2年物、5年物、10年物、30年物など色々な期間がある。

2年物国債は今後の政策金利の動向に左右される。政策金利(アメリカでは銀行間の短期貸し借りの金利)が上がったにもかかわらず2年物国債の金利が低ければ、銀行などは2年物国債を買わずに政策金利を2年間得続けようとするだろう。

だから2年物国債は今後2年間の政策金利の市場予想に連動して推移することになる。市場を驚かせたくないパウエル議長が連続利上げを表明したのは、2年物国債の織り込みに従うためである。

一方で10年物や30年物など長期・超長期の国債の金利は、政策金利だけではなく今後のインフレ率や経済成長率に左右される。まずこの違いを覚えておいてもらいたい。

アメリカ国債をトレードする

この期間の違う様々な国債を売買することは、株式市場に逆風の吹く現在のインフレ相場で手堅い利益を得られる数少ない方法である。

物価高騰が酷くなれば、景気が良くない状況下でも中央銀行は利上げを強いられる。利上げは住宅ローンや自動車ローンの金利上昇を通して消費を抑制するので、利上げによって景気が落ち込んでゆくにもかかわらず、中央銀行はインフレ抑制のために利上げを止められなくなる。

この状況で国債の金利がどうなるかと言えば、政策金利に連動する2年物の金利は利上げを織り込んで上昇せざるを得ないが、景気はどんどん落ち込んでゆくので、長期的な景気動向を織り込む10年物や30年物の金利は2年物に比べて相対的に頭打ちすることになる。

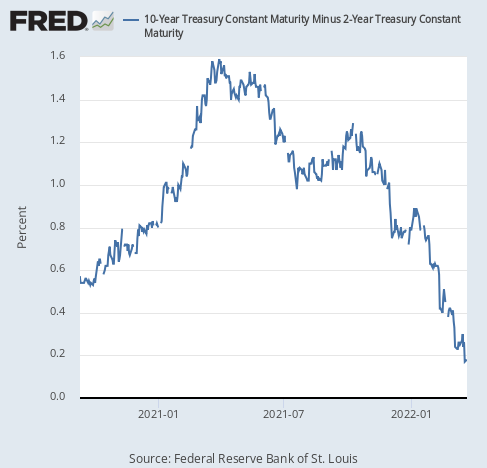

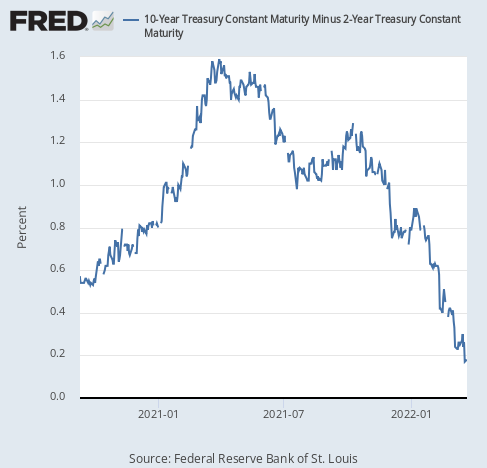

よって、例えば10年物国債の金利から2年物国債の金利を引いた差、これを長短金利差と言うのだが、長短金利差がどんどん下がってくる。長短金利差のチャートは次のようになっている。

長短金利差に賭けるスタグフレーショントレード

要するに、利上げのやり過ぎによる景気後退に掛けたければ、2年物国債の上昇と10年物国債の下落に同時に賭けてその差を得れば良いのである。

筆者が長短金利差の下落に賭けるトレードに言及したのは去年の秋のことである。その後2月にも言及している。

上のチャートを見て分かる通り、このトレードは現在、筆者にとって株の空売りとコモディティの買いのクロストレードと同じくらい莫大な利益を上げている。

中央銀行が急激な利上げに追い込まれるのは分かりきっていたのに、他の投資家は何故同じことをしなかったのだろうか? 筆者にとってこれは市場にお金が落ちていたようなものである。

長短金利差の今後の推移

さて、前置きが長くなったが世界有数の債券の専門家であるガンドラック氏がこの長短金利差に言及している。彼は次のように述べている。

2年物と10年物の金利差が0.5%以下の時、景気後退が心配される。金利差がゼロになる時、非常に大きな景気後退が心配される。

今の長短金利差は0.18%なので、その間くらいだろうか。だが筆者は最終的にこの長短金利差はマイナスまで軽く行ってしまうと考えている。

それはインフレの状況下で大きな景気後退が来ることを意味する。ガンドラック氏が特に懸念するのは、イールドカーブ(国債の期間の短いものから長いものまでの金利を並べた曲線)がフラット(つまり長短金利差が開いていない)である中で中央銀行が利上げを開始しなければならないことである。

今の利上げサイクルはイールドカーブが非常にフラットな状態で始まる。

通常、金融市場の状況が何回かの利上げに耐えられるほど良いと考えられるのは、イールドカーブが今よりも急勾配になっている時だ。

市場が景気に強気ならば、景気動向に反応する長期の金利が上がってイールドカーブは急勾配になるはずである。その時ならば市場も実体経済も利上げに耐えられると主張することも出来るかもしれない。

だがガンドラック氏は次のように述べる。

金利の絶対値からインフレ率を引いた実質金利を考えると、現在の金利差はかなり小さい。

現在、アメリカのインフレ率は金利水準よりもかなり高い。

これは、例えば住宅価格がかなりの速度で上昇する中で、アメリカの消費者にとってそれを指を加えて見送るのか、それとも2%や3%の金利でローンを組んでその上昇に乗るのかの選択を意味する。

逆に住宅を買わなければ、高騰してゆく家賃を今後払ってゆくということになる。アメリカ国民はこの金利とインフレ率の水準では住宅を買うしかないのである。

「緩和的」な利上げ

よってこの金利水準は、利上げが行われているにもかかわらず、インフレ率に比べて緩和的だということになる。金利がインフレ率よりも低いので、人々はどんどんお金を借りてものを買おうとするだろう。

そしてガンドラック氏の指摘するのは、金融政策がこれだけ緩和的であるにもかかわらず、長短金利差が大きな景気後退を織り込みつつあるということである。

これはコロナで傷んだ経済を現金給付や量的緩和によって数字の上では無理矢理持ち直させたが、実際のところは実体経済は満身創痍だということを意味する。借金で短期的に経済を持ち上げることのマイナス効果についてコロナ初期に記事を書いているのだが、読者は覚えているだろうか。

結論

結局、政府が借金を増やして現金給付を行った結果、物価高騰という更なる人災を引き起こす結果となった。そしてそれは大きな景気後退を引き起こすことを長短金利差は示唆している。

このチャートはまだまだ下がる。

上記のように投資家はどのような状況でも次の経済状況を予測しそれに賭けることで利益を上げることができる。

だが有権者はそれで良いのだろうか? 何故現金給付や紙幣印刷を行う政治家が支持されるのか、筆者には全く分からないのである。