引き続き、世界最大のヘッジファンドBridgewater創業者のレイ・ダリオ氏のブログ記事を紹介する。

今回は、アメリカの金融政策の現状について語っている部分を紹介したい。

トランプ大統領とパウエル議長の論争

前回の記事では、ダリオ氏はドナルド・トランプ大統領とFed(連邦準備制度)のジェローム・パウエル議長の論争について言及していた。

トランプ大統領は利下げを望んでおり、パウエル議長はその要求に抗っている。

トランプ氏の理屈は、アメリカのインフレ率は既に2%台まで下がっているのに対し、パウエル氏は政策金利を4.25%に維持しており、この金利は高過ぎるというものである。

政策金利は高過ぎるのか

インフレ率と政策金利を比べると、トランプ氏の主張にも一理あるように見える。

政策金利は高過ぎるのだろうか? しかしダリオ氏は次のように述べている。

金融市場の指標を見る限り、金融政策は現在明らかに緩和的で、経済に弱いところは見えない。

ダリオ氏は現在の金融政策を引き締め的だとは考えていないようである。

インフレ率は下がっているのに、金利は下げられないのだろうか。ダリオ氏はその理由を以下のように説明している。

株価が上がり、通貨の価値が下がり、クレジットスプレッドが狭くなり、実質金利が低ければ、それは金融政策が緩和的だという意味だ。

金融市場は緩和されている

ダリオ氏は上に挙げたそれぞれの要素について具体的に解説してくれている。

まずは株価である。ダリオ氏は次のように述べている。

過去1年で米国株は14%上がって史上最高値水準にあり、ほとんどの指標で見て割高水準にある。

米国の株価指数であるS&P 500は次のように推移している。

米国株は4月に一度大きく下がったが、トランプ大統領が関税を延期したことによって持ち直し、年末年始の水準を超えて推移している。

ダリオ氏は、株価が上がっているのだから金融市場は好調で、これ以上の緩和は必要ないと言いたいのである。

また、ダリオ氏はドルについて次のように述べている。

ドルは他の主要通貨のバスケットに対して5%下落、ゴールドに対して27%下落、ビットコインに対して45%下落している。

他の通貨一般に対するドルの強さを示すドル指数は次のように推移している。

ドルは去年11月にトランプ大統領が当選してから年始までは上がっていたのだが、その後株安とともに下がっており、株価が回復した今もドルは下落し続けている。

恐らく理由は、ダリオ氏が次に言及する指標の動きだろう。ダリオ氏は次のように述べている。

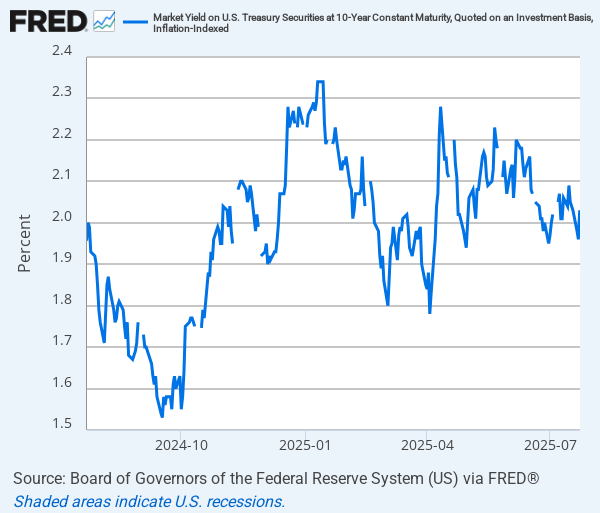

実質金利は10年物で2%をやや上回る水準で比較的落ち着いている。

市場が計算するアメリカの実質金利は次のように推移している。

このチャートも年始を頂点として、その後頭打ちのチャートになっている。実質金利が下がっているので、緩和効果で株価が上がっており、ドルは下がっているということである。

結論

要するに、トランプ大統領が欲しているものが金利低下による株高とドル高というアベノミクス的効果であるとすれば、それは既に金融市場で起こっており、それ以上に利下げをすればそれ以上にバブルになってしまうということをダリオ氏は言いたいのである。

これらのチャートを見て個人的に気になるのは、アメリカの実質金利低下よりもドル指数の下落の方が大きいということである。

つまり、ドルが下がっている理由は金利の低下だけではない。

ダリオ氏が最近発表した新著『How Countries Go Broke』(仮訳:なぜ国家は破綻するのか)はまだ英語版しか出ていないが、その中でダリオ氏が予想しているシナリオは、結局莫大な政府債務を解消するには通貨の価値を下落させるしかないということである。

ダリオ氏は新著の中で日本の通貨下落の事例を特別扱いし、まるまる1章割いて解説している。アベノミクスの事例が今後世界経済にとって重要になってくるからである。