これまでレイ・ダリオ氏やジェフリー・ガンドラック氏の株価暴落予想を紹介してきた。

しかし今回紹介するクレディ・スイスの若き英才、ゾルタン・ポズサー氏のレポートは、2人のビッグネームの分析と比べても更にエッジが利いていて面白いと言える。

量的緩和逆回しの意味

すべての発端は低金利政策と量的緩和である。長年の緩和政策が株価と経済を持ち上げ続け、そしてついに物価高騰を引き起こした。金融市場は物価よりも先に反応するからである。

そして今やFed(連邦準備制度)はインフレ抑制のため、2018年に世界同時株安を引き起こした時の2倍の速度で利上げと量的引き締め(量的緩和の逆転)を行なっている。

この状況でポズサー氏が指摘したいのは、そもそも量的緩和とはどういう政策であったかである。彼は次のように指摘する。

量的緩和の元々の目的はデフレを回避するために価格を上げることだった。住宅価格を上げ、株価を上げ、物価水準を上げることが目標だった。

量的緩和は株価を押し上げた。そして押し上げられた株価は量的緩和の副産物ではなく、それそのものが企業や消費者(の一部)を裕福にし、消費や投資を活性化させた。

つまり、株価を含めた資産価格の上昇は量的緩和という政策の一部として組み込まれ、それがあったからこそこれまで経済が浮揚してきたということである。

ではそれがなくなったらどうなるか? それどころか、量的緩和によって肥大してきたマネタリーベースを減少させる量的引き締めが行われればどうなるだろうか?

ポズサー氏は次のように続ける。

量的緩和の本質が資産価格を上昇させてデフレと戦うことであったならば、インフレと戦うためには資産価格の低下が必須条件だということになる。

誰もが考えたがらない当たり前の結論である。

株安はインフレ抑制に必要

言われてみれば当たり前ではないか。量的緩和が株価を上昇させることでインフレをもたらす政策であるとすれば、量的引き締めは株価を下落させることでデフレをもたらす政策でなければならない。

量的引き締めを行い、インフレは収まるが株価は無事で済むと思っている人は、単にこれほど簡単な論理を理解できていないのである。

ポズサー氏は元ニューヨーク連銀総裁のビル・ダドリー氏の以下の発言を引用している。

インフレを制御するためには、どのような方法であれFedは債券の金利を上昇させ株価を下げなければならない。

何故ならば、株価の上昇こそがインフレをもたらしてきた大きな要因だからである。

ポズサー氏は次のように続ける。

量的緩和は居座りすぎた。今や負の資産効果、つまりショック療法が必要である。

市場は政策金利が何処まで上がるかを知らない。今の市場の織り込む水準までだろうか? あるいは4%や5%まで上がるのだろうか? この不確実性がボラティリティを生み、株式や暗号通貨を下落させている。

しかしそれはインフレ抑制のために必要である。それを踏まえると、次のポズサー氏の結論に繋がる。

そしてそれは良いことである。

株価が何処まで下がらなければならないか

これまで投資家はインフレを抑制するためには金利が何処まで上がらなければならないかということを考えてきた。

だがポズサー氏によれば、本当に考えなければならないのは、インフレを抑制するためには株価は何処まで下がらなければならないかということである。

だから彼は当然のように次のように続ける。

ソフトランディングは有り得ない。だから最高速度での利上げと未曾有の量的引き締めがそれを達成できるようなふりをするのは止めようではないか。

要するに問題となるのは、株価暴落が何処まで進むことが必要かということである。そしてその点について、ポズサー氏は衝撃的なことを口にしている。

Fedは株式市場がコロナ後の株高の一部を放棄することを目指すのか? それともそのすべてを放棄することか? あるいはコロナ前に溜め込んだ株価上昇もいくらか吐き出さなければならないのか?

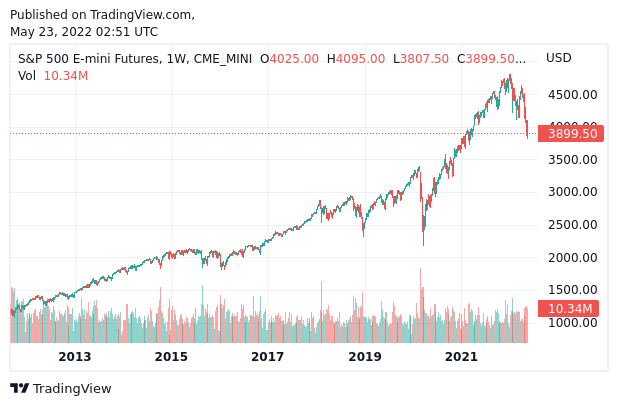

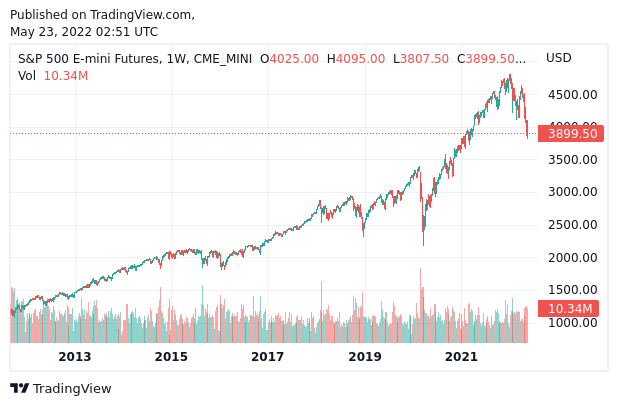

現在、米国株は次のような水準にある。

ポズサー氏のインフレ相場株価予想

さて、ここから米国株はどれだけ下がるだろうか。だがポズサー氏は次のように言う。

われわれは株価目標を提供しない。このレポートの目標は、投資家が現在目の当たりにしているすべての雑音とボラティリティについて考えるためのフレームワークを提供することである。

しかしその次の段落には親切にも次のように書いてある。

S&P 500が4,000程度では、Fedは満足しないようだ。この水準を超えると彼らは緩和を撤回するように見える。

3,500だと、コロナ後の上げ幅をすべて吐き出すことになる。ただ、それでも株価はまだ中央銀行によって支えられた水準のように見える。単に支持線が低いだけだ。

2,500だと、コロナ後の上げ幅をすべて吐き出すだけではなく、コロナ前の上昇のいくらかも吐き出すことになる。もし実際にコロナ後に労働力の供給に異常が起こり、その原因の一部が資産価格上昇にあるなら、インフレを落ち着かせるためには恐らくコロナ前の資産価格が適切ということにならざるを得ない。

つまり、ポズサー氏の株価目標は最高値の半値に近い2,500近辺ということらしい。もう一度チャートを掲載しよう。

結論

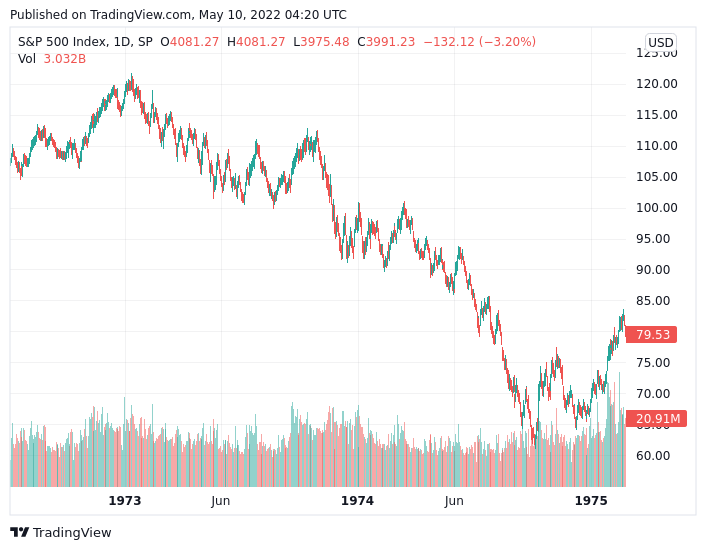

ちなみにこれは1970年代のアメリカの物価高騰時代における株価暴落とほぼ同じ下落幅ということになる。当時の株価チャートを掲載しておこう。

筆者もこのレベルの下落が物価高騰時においては当然だと繰り返しここで書いてきた。やはり、本物の専門家は誰もがその辺りの水準を考えているようだ。

以上、ダリオ氏やガンドラック氏、そして筆者自身のものも含め、現在の下落相場に関するいくつかの論考を紹介してみた。

しかし2人の大御所と比べてもポズサー氏の論考の鋭さは光っている。皆同じことを考えていることには変わりがないが、読者はどのレポートが一番お好きだろうか?