2022年に入って株価が急落している。ここの読者は知っての通り、年始から株安を散々警告していた筆者は、今月に入り、今後のインフレ率の推移から株安の底がいつになるかについての記事を書いた。

だがインフレ率などの経済指標から株価の底値を予想するほかに、株価動向を予想する方法がある。それは相場のムードであり、相場の素人が株に夢中になっている間はバブルは全然まだ崩壊していないということである。

株価下落とその理由

まずは米国株の状況をおさらいしよう。アメリカの株価指数S&P 500は次のように推移している。

原因はインフレと、インフレに起因するアメリカの金融引き締めである。

一般人が思っているように、インフレはウクライナの後に急に出てきたものではない。大体、今のインフレ率は8%を超えているのだから、2%や3%を超えた瞬間がもっと前にあったわけであり、単に政治家や中央銀行が愚かにもそれを無視していたに過ぎない。

インフレの本当の原因はアメリカで3度行われた現金給付と、化石燃料の供給を無理矢理減らす脱炭素政策である。

だから筆者や著名投資家は現金給付が行われた直後から、経済への悪影響に警鐘を鳴らし続けてきた。

だが政治家や中央銀行や有権者はそれを無視し、インフレ率はアメリカで当然のように8%まで上がり、そしてそれを止めるため、株式市場を確実に殺してしまう規模の金融引き締めを止められなくなっているわけである。

株安はいつまで続くか?

同じことが2018年に起きている。当時も金融引き締めで株価が暴落した。

そして現在は、当時の倍の規模の金融引き締めをやるというのだから、株価下落は当然の話である。

だが問題はこの下落相場が何処まで落ちるか、そしていつまで続くかである。

前述の記事では1970年代のアメリカの物価高騰による株価暴落で米国株が50%下落したことから、その辺りが今回の底値の基準となることを書いておいた。

だから現在の20%も落ちていない状態は下落相場の終わりとは程遠い。

しかし下落相場がまだ始まったばかりであることを計測するもう1つの方法がある。市場のムードである。

世界最大のヘッジファンド、Bridgewater創業者のレイ・ダリオ氏は自身のブログで、株式市場がバブルかどうかを測る基準としていくつかの指標を挙げていたが、その中に以下のものがある。

相場が大きく上昇し、ホットな市場だと認識されたため、多くの新規の素人参加者が流入していること

そして金融庁や証券会社、銀行などにそそのかされ、1970年代以来40年間一度も起きていなかった米国株のインフレ暴落相場に絶好のタイミングで入ってきてしまった多くの人がいる今の状態を、筆者はまさにこの指標に当てはまると見なしている。

靴磨きの少年

金融市場で有名な逸話に靴磨きの少年というものがある。

ケネディ大統領の父親ジョゼフ・ケネディ氏は有名な投資家だったが、株式市場が連日上昇する中、ある日靴磨きの少年に靴を磨いてもらっていると、その少年はケネディ氏が著名な投資家だと知らずに「この株を買うと儲かりますよ」と話し始めた。

ケネディ氏は少年のアドバイスを有難く受け取り、家に帰ると保有していた株式をすべて売り払った。そしてその後すぐ1929年の世界恐慌による株価暴落が起きた。

彼は何故株式を売却したのか? 株式と何の関係もない人生を送っていたはずの靴磨きの少年まで株式に熱中している状況をバブルと見なしたからである。

重要なのは、株価高騰とは新規流入者がなければ続かないということである。靴磨きの少年は明らかに一番最後に近い参入者だったのだろう。バスにすべての人が乗り込み終わったら、それ以上乗り込んでくる人はいない。後は落ちてゆくだけである。

バブルとは何か?

ここで考えてもらいたいのは、バブルとはそもそも何かということである。

そしてバブルとはインフレに似ている。本質的には同じものである。

紙幣印刷の結果、多くの人が生産せずに消費だけしようとした状況を、上記のダリオ氏は次のように批判していた。

われわれが消費をできるかどうかはわれわれが生産できるかどうかに掛かっているのであり、政府から送られてくる紙幣の量に掛かっているではない。

紙幣は食べられない。

だが紙幣印刷が人々の選択だった。そして現金給付で無理矢理作り出された巨大な需要に対してものが不足してしたため、ものの値段は当然高騰した。

それがインフレである。そして日本の首相は愚かにもインフレを解決するために金をばら撒こうとしているが、インフレを解決するための唯一の手段は、需要を抑えて生産量を増やすことである。

バブルの唯一の解決策

この当たり前の話を株式市場に適用したい。バブルとは、買い手が殺到し株式が本来の価値よりも高く評価されている状態である。

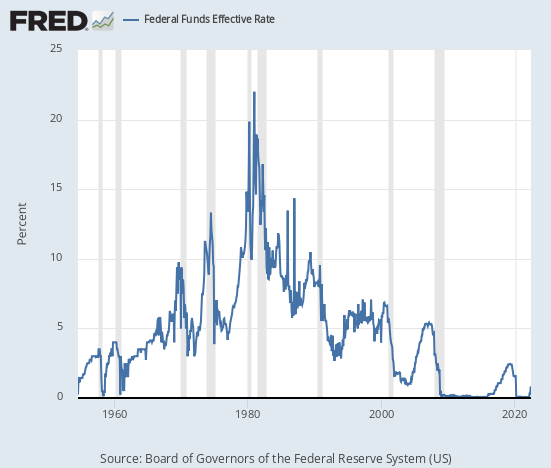

金融緩和は40年も続いている。アメリカは1980年から30年間金利を下げ続け、金利がゼロになるとその後10年以上紙幣印刷を続けた。アメリカの金利を長期で見てみると次のようになる。

この1980年から40年続く低金利政策の結果、株式市場には余った資金が流入し続けた。米国株の長期的な上げ相場はこの事実に依存している。

それは莫大な量の資金流入である。そして低金利のために流入した資金は、本来ならば流入しなかったはずの資金である。そしてその部分がバブルなのである。

だが2022年、アメリカで物価が高騰したためにこれまで株価を支えてきた低金利政策が続けられなくなった。緩和を続けると更にインフレが酷くなり、日用品価格が高騰し誰もものを買えなくなるだろう。

そうなればどうなるか? 40年続いた低金利で膨らんだ過剰な資金流入は、低金利がなくなれば逆流するしかない。

流入したものは流出する。この2022年の株価暴落は、40年間続いた巨大な低金利バブルがすべて逆流する史上最大のバブル崩壊にならざるを得ないだろう。

そしてインフレの解決策が需要を抑制することだったとすれば、バブルの解決策は買い手がいなくなることなのである。

結論

ここまで考えれば、バブル崩壊の終着点が分かる。40年間流入し続けた資金、40年間の長大な上げ相場に惹きつけられた相場の素人が、すべて吐き出されるところがバブルの終着点である。

逆に言えば素人がまだまだ絶望しておらず、いまだに株式に興味を持っている人が多く居る今の状態は、全然バブルが崩壊し切った状態からは程遠い。そして彼らがすべて吐き出されるまで、今回のバブル崩壊は終わることがないだろう。彼らがまだ居ることがバブルの定義だからである。

申し訳ないが、ここでは年始からこの巨大バブル崩壊を警告し続けてきた。しかしこの見事なタイミングで米国株の買いを奨めた金融庁や銀行などの卓越したタイミング能力には敬意を表するほかないだろう。投資家としての最初の一歩は、彼らを信じないことである。