世界最大のヘッジファンドBridgewaterの創業者レイ・ダリオ氏が、Milken Instituteの会議で金利と投資について語っているので紹介したい。

2023年の金融市場

2023年、金融市場は微妙な状況だ。株価は去年の下落から回復したものの上値を抑えられている。金利は株価と同じように下落して上昇した。

以下の記事で指摘したように、2022年の下落が金利上昇によるものだったのだから、金利が上昇して株価も上昇する状況はおかしいのだが、少なくとも今のところは誰も気にしていないようだ。

ほとんどの株式投資家が金利と株価の関係をまともに考えないのはいつものことだが、明らかに金利上昇を気にしている人がいる。ダリオ氏である。

債券と金利

アメリカでは2021年から始まったインフレによって金利が大きく上がった。Fed(連邦準備制度)は政策金利をゼロから5.25%まで大幅上昇させた。

金利が上がったということは、お金を借りにくくなったということである。また、これまで既に借金していた人も、借り換えの時期が来れば高い金利を払わなければならなくなる。実際、シリコンバレー銀行の顧客はそれでお金がなくなり、預金が流出してシリコンバレー銀行は破綻した。

お金の借り手が苦しい状況に置かれている。この状況は貸す側、つまり投資家にとってはどうなのか。ダリオ氏は次のようにコメントしている。

債務を保有したくない。債券などのことだ。

債券はいわばお金を貸した証明書である。国にお金を貸せば国債、会社にお金を貸せば社債となる。ダリオ氏は次のように続ける。

個人的には債券は長期的には良い投資ではないと考えている。

何故か。今の金融市場では、アメリカの長期金利が上がっていることが話題になっている。アメリカの長期金利は次のように推移している。

筆者は以下の記事で、この長期金利の上昇の原因が米国債からの資金流出であると指摘しておいた。

米国債の需給問題

この問題を事前に指摘していた人物がいる。それがダリオ氏である。

米国債には元々、米国政府による国債の大量発行という問題が指摘されていた。債務上限問題が解決されて以来、米国政府は債務上限のために発行できていなかった分の国債を大量発行する必要がある。

国債が発行されれば、当然それを誰かが買う必要がある。そうならなければ、米国債は市場にあふれて、価格が下落する。

だがダリオ氏が指摘していた問題はそれだけではなかった。これまで量的緩和で国債を購入していたFedが量的引き締めで国債保有を減らしており、シリコンバレー銀行が長期国債の価格下落によって苦しめられたこともあり銀行も長期国債保有をためらっている。

そしてウクライナ情勢以後、ドルを使った経済制裁を恐れた中国などがドル資産の保有を減らしている。

もうほとんど誰も米国債を買える状況ではないのである。では米国債を誰が買うのかという問題を、ダリオ氏は長らく指摘してきた。そして最近の国債市場の動向を見ると、ダリオ氏の懸念が当たりつつあるように思える。

今後アメリカ経済がインフレ継続かデフレかという問題もあるが、それとは別に米国債自体が嫌われるリスクを考えなければならない状況になってきた。

米国債が嫌われれば、ドル建ての他の債券も当然その分下落する。ダリオ氏が債券を避けているのはそれが理由だろう。ダリオ氏はこう述べている。

債券の需給の問題は単に新規発行される債券の量の問題ではない。「あなたは債券を売りたいと思いますか?」という問題なのだ。

現金こそがインフレ回避の道

では何を保有すれば良いのか。ダリオ氏は次のように言っている。

現在一時的にだが、現金は良い投資だと思う。金利が良い。その金利が長続きするとは思わないが。

ダリオ氏は利上げが始まる前、インフレが来ていたにもかかわらず金利がゼロだった時に、「現金はゴミ」と発言して話題になった。

だが金利が上がるとダリオ氏は一転して現金を賞賛している。

金融について何も知らない金融庁が主導する愚かなNISAブームにおいてよく言われるのが、インフレを避けたければ株式を買えというフレーズである。

そもそも政府と日銀がインフレを引き起こしておいて、あたかもそれが空から降ってきたかのように言っているのもあまりに酷いところだが、そもそも金融の歴史を少しでも勉強していれば、こうした理屈は完全に馬鹿げていると分かる。

何故か。以下の記事で説明したように、アメリカが物価高騰に襲われた1970年代において、株式のリターンは酷いものだったからである。

インフレで株式を買えというのは素人による酷い冗談だが、ではどうすれば良いのか。

インフレの時代に一般人にも可能な最高の投資は、皮肉でも預金であることを筆者は指摘しておいた。

しかし条件が2つある。政策金利に近い金利を提供してくれるまともな銀行口座や証券口座を持つこと、そしてインフレ対策のために利上げをするまともな中央銀行を持つことである。

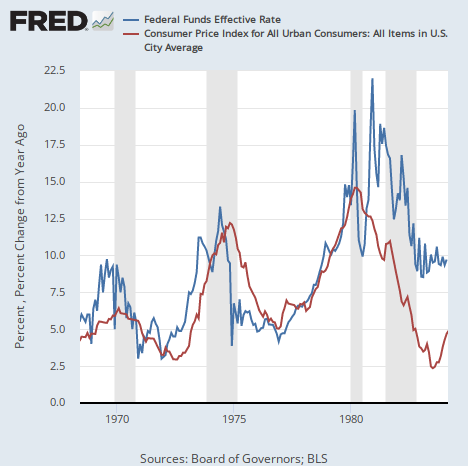

そうすればどうなるか。1970年代のアメリカにおいて、インフレ率と政策金利を並べればこうなる。

金利はインフレ率にほぼ沿っている。つまり、インフレのせいで現金の価値が目減りしても、中央銀行が利上げさえ行えば、国民は単に預金しているだけでインフレにおける預金の減価を利息という形で補填できるのである。

ちなみに日本人は日銀のせいでこの条件を満たすことができない。その理由については以下の記事を参考にしてほしい。

多額の税金を日本政府に搾取されながら、長期的に株高になるデフレと金融緩和の時代に預金を積み上げ、株式のパフォーマンスが落ちるインフレの時代に政府に言われてそれを株式に転換するのだから、鴨とはまさに彼らのことである。

結論

だがアメリカでは中央銀行はもう少しまともである。政策金利が5.25%に達している今、預金は有効だということをダリオ氏は指摘している。

しかしその状況が長続きしないと言っているところが今回のポイントではないか。ダリオ氏は政策金利が下がると考えているようである。恐らくその理由は、これから来るアメリカの景気後退だろう。

そして今回、債券を保有したくないと言ったダリオ氏だったが、株式には言及しなかった。

だがダリオ氏は、最近の株価下落の前から株価に弱気だったことが報道されている。

ダリオ氏に限らず、株式市場に弱気になるファンドマネージャーが増えてきている。

金利上昇を舐めてはならない。2018年にもそう言っておいた。それだけ付け足しておく。