アメリカではインフレ打倒のために利上げが行われたが、インフレ率は3%台まで下がったあと下落が止まっており、アメリカ経済もさほど停滞していない。

利上げとインフレ率

インフレ率を9%から3%まで下げるような高金利がアメリカ経済に大きなダメージをもたらさないことは考えづらく、2023年には多くの識者がアメリカの景気後退を予想していたが、そうはならなかった。正しく予想していたのはSoros Fund ManagementのCEOであるドーン・フィッツパトリック氏くらいだろう。

では何故景気後退にならなかったのか。ここではその原因として、アメリカでコロナ後に日本の何倍もの規模で行われた現金給付による資金がまだ実体経済の中に残っていることを何度も挙げてきた。

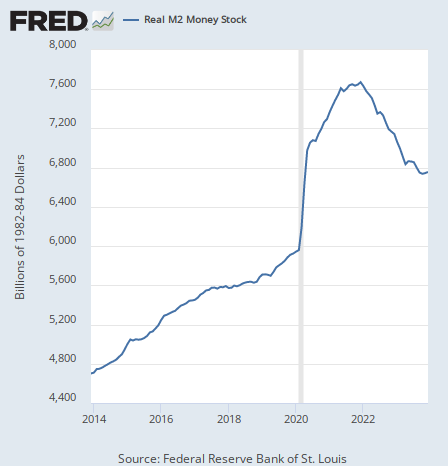

その度に掲載してきたのが、市中の現金と預金の総量を示すマネーサプライである。実質マネーサプライのグラフは次のようになっている。

マネーサプライは2020年から急騰している。コロナ後の現金給付によるものであり、この猛烈な紙幣のばら撒きで世界的なインフレが起きたのだが、インフレになって慌てた政治家たちは金融引き締めによってばら撒かれた紙幣を回収しようとした。

だからマネーサプライは下落していた。下落していたのだが、グラフをよく見れば2023年の春あたりから下落スピードが緩んでいるのが分かるだろう。

何故緩んでいるかと言えば、2023年春にシリコンバレー銀行を筆頭とするアメリカの銀行が高金利に耐えられずいくつも潰れたからである。

これに慌てたFed(連邦準備制度)は預金者救済の措置を講じたが、その救済措置がマネーサプライの減少を鈍化させたのである。

マネーサプライ減少と景気後退

その一件がなければ、マネーサプライは当初の減少スピードを維持し、恐らくアメリカ経済は2023年に景気後退に入っていただろう。もはや皆が忘れている去年の銀行危機だが、マネーサプライへの影響という形で今もアメリカ経済に影響を与え続けているのである。

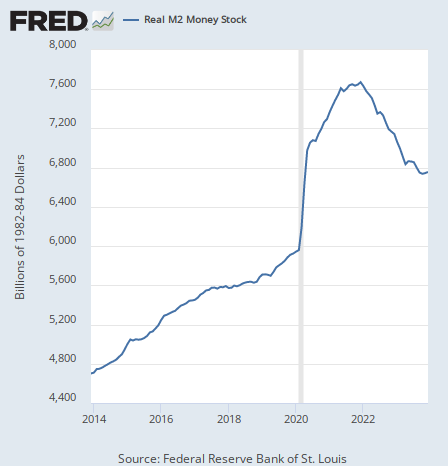

そして今回何故マネーサプライをもう一度取り上げたかと言えば、今週発表された最新12月の実質マネーサプライが、前月11月から2ヶ月続いて上昇しているからである。

実質マネーサプライのグラフをもう一度載せよう。

分かりにくいかもしれないのだが2回連続で上昇しているのである。

結論

これは投資家にとって非常に重要な経済統計である。もちろん2回の上昇がこのまま上昇トレンドの継続を意味するわけでもないのだが、銀行危機以前には急激な速度で下落していたマネーサプライが、今では下落なのか上昇なのかを議論するようなトレンドに陥っている。

これは2つのことを意味する。まず、このままマネーサプライが明確な下落トレンドに戻らないならば、アメリカの景気後退が2024年にさえ来ない可能性があるということ、そしてもう1つは、3%台で横ばいとなっているインフレ率が上がるか下がるかという論争があるが、このグラフはインフレ加速側を支持するデータだということである。

インフレ率低下を予想しているのは債券投資家のジェフリー・ガンドラック氏、上昇リスクを指摘しているのは経済学者のラリー・サマーズ氏である。

筆者はどちらかと言えばサマーズ氏寄りの意見を持っている。

インフレは果たして本当に収まったのか。来月発表される雇用統計とインフレ統計に注目したい。