現在、世界の金融市場は中途半端な状況にある。期待されていた米中通商合意の第一段階は期待外れに終わったが、金融市場にとってはその方がプラスとなることは述べた通りである。

この結果を受けてしばらく考えていたが、結論としてはロシア国債を徐々に買い始めることにした。

高金利なロシアの債券

ロシアの金利はいまだ高い。これでも少し前に比べると下がってきた方だが、政策金利はいまだ6.25%に高止まりしている。

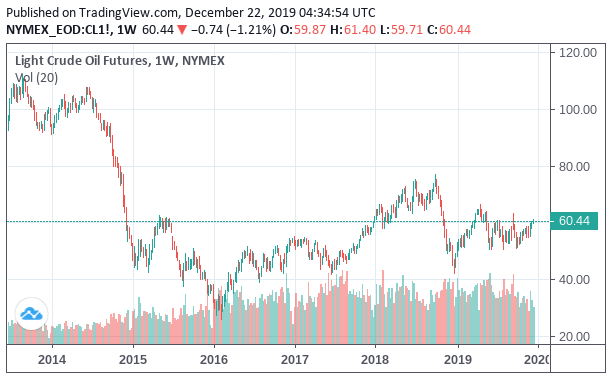

ロシアの金利が高いのは2014年の原油暴落を受けて産油国であるロシアの通貨ルーブルが半額以下にまで売り込まれたからであり、ロシアの中央銀行は金利を上げて通貨を防衛することを余儀なくされた。その後原油価格が底を打ったことにより金利は徐々に下がっていっているが、いまだ高い水準にある。一応参考までに原油価格のチャートを載せておこう。

以下はドルルーブルのチャートであり、上方向がドル高ルーブル安である。

勿論、ルーブルが今後再び下落するシナリオは十分に考えられる。それについては後述するが、どちらにしても下落リスクを補ってあまりある金利が得られる場合にのみ投資が成立するということを想定しておいてほしい。

ロシア国債

ロシア国債については当然ながら満期までの期間によって金利が少しずつ違っている。期間と金利だけを並べても良いのだが、日本の読者には外国の国債を直接買う経験はあまりないかと思ったので、今回は具体的にどんな国債が存在しているのかを並べてみたいと思う。

まずは基本となる短期国債からである。

- 種別: ロシア国債

- 満期: 2022/7/20

- 金利: 5.8%

- ISIN: SU26209RMFS5

ISINは証券を識別する符号である。2年半ほどの国債だが、利下げが織り込まれて政策金利よりも低くなっている。満期までに10%強の金利を得ることが出来ることになるが、その間にルーブルが10%強下落することは十分に考えられる。もう少し期間を延ばしてみよう。

- 種別: ロシア国債

- 満期: 2025/1/29

- 金利: 7.39%

- ISIN: SU29006RMFS2

期間を5年ほどまで伸ばすと金利が7%にまで上昇する。満期までに35%以上の利益が得られる計算となり、ルーブルがその間35%以上下落する可能性はそれほど高いとは言えない。十分に投資可能である。更に期間を伸ばしてみるとどうだろうか。

- 種別: ロシア国債

- 満期: 2029/10/3

- 金利: 7.3%

- ISIN: SU29008RMFS8

ほぼ10年の長期国債となるが、金利は横ばいである。これ以上期間を伸ばしても金利がそれほど上がるわけでもなかった。ロシア経済は現在むしろ落ち着いており、これほどの高金利が今後も続くとは市場は想定していないということなのだろう。

しかしこの期間の国債の場合、10年以内にルーブルが70%以上急落しなければ(そしてロシア政府がデフォルトしなければ)利益が出る計算となり、2014年の原油危機が再発しないという仮定のもとではかなり魅力的な投資対象と言える。ロシアの財政は原油危機を経て打たれ強くなっており、また西側諸国から制裁をほぼ最大限にかけられている状態で経済が安定し始めているため、世界経済の成長が鈍化したとしてもロシア経済はある意味隔離されていると言える点も魅力的であると言える。

ルーブルはどうなるか?

さて、問題はルーブル下落の可能性がどれくらいあるのかということである。もう一度ドルルーブルのチャートを掲載しよう。

産油国であるロシアの通貨ルーブルの先行きを占うためには原油価格がどうなるかを考えなければならないが、直近の相場において原油価格が下落するシナリオとは株式市場が急落する場合である。リーマンショックで原油が暴落したように、リスクオフになれば原油は売られるだろう。

では株式市場がどうなるかだが、ここ最近述べてきたように米中通商合意が実質的に先延ばしにされたことによって本格的な急落の可能性は延期されたと言える。第一段階の合意では実質的に話はほとんど進まなかったからである。

逆説的な話だが、結果として市場には「まだ株高材料が残っている」というムードが残された。個人的には短期的な下落シナリオはいまだメインシナリオなのだが、株価が下落した場合にもトランプ大統領はほとんど進まなかった米中合意を進めることで市場に上げ材料を提供することが出来るだろう。

以前にも書いたように、トランプ大統領の掛けている関税は米国GDPの0.4%に過ぎず、米中貿易戦争は世界市場を左右するような話ではまったくない。しかし市場はその話で動いているので、その上げ材料が枯渇するまでは市場はそれに従って動くと想定される。

よって米中通商合意が完全に解決されるまでは本格的な下落相場は保留されるというのが現在の読みであり、その間はロシア国債から金利を得ておくのが良いだろう。

ただ、今回の投資はいつものように半年から1年程度を目安としたグローバルマクロ戦略ではなく、5年から10年かけて金利を得てゆく長期投資となる。ただ、米中通商合意が完全に解決されて市場の本格的な下落が予想される場合にはポジションを閉じるかもしれない。現在の金融市場の状況は微妙である。その場合も逐次ここで報告してゆく。