新型コロナウィルス肺炎が世界的流行となって2ヶ月ほどが経過しているが、経済への悪影響についてはほとんどがアナリストなどの推定値であって実際の数値ではない。2020年第1四半期のGDP速報値の発表も2週間後である。

しかしGDP速報値よりも早く実体経済の状況を投資家に教えてくれるものがある。上場企業の決算である。それが今週から始まろうとしている。

決算シーズン

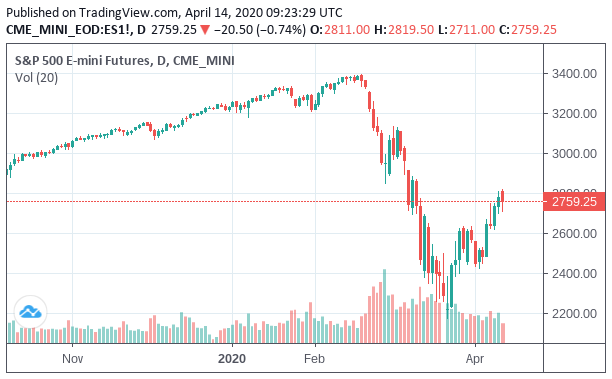

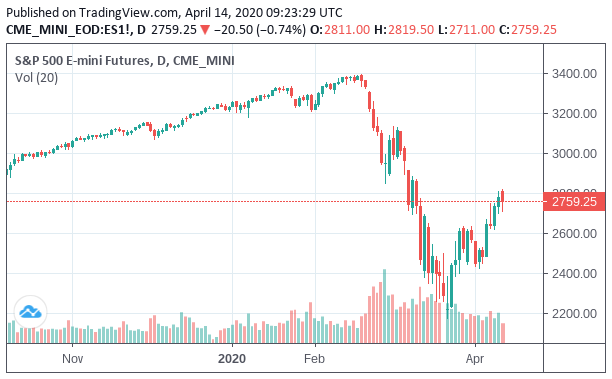

新型ウィルスでアメリカとヨーロッパのほとんどの都市がロックダウンした影響で米国株は30%以上下落し、その後反発して下落幅の半分を戻した。

ここまでの株価は下落もその後の反発も、ほとんど投資家の想像によって出来上がった数字である。何故ならば、新型コロナ後のGDPの数字も企業利益の数字も投資家はまだ何も知らないからである。これらの銘柄は想像で売られ、想像で買い戻された。

しかしここから投資家は実際の数字に直面することになる。ロックダウンによって企業の売上が実際にどうなったのかが判明するからである。

決算発表スケジュール

今後の決算発表のスケジュールは次のようになっている。

4月14日

- Delta Air Lines(航空)

- Johnson & Johnson(薬品、ヘルスケア)

- JPMorgan Chase(銀行大手)

- Wells Fargo(銀行大手)

4月15日

- Bank of America(銀行大手)

- Charles Schwab(証券会社兼銀行)

- Citigroup(銀行大手)

4月16日

- Morgan Stanley(投資銀行)

4月17日

- P&G(薬品、ヘルスケア 21日から変更)

- Schlumberger(油田探査用機器)

4月20日

- IBM(コンピューティング)

4月21日

- Chipotle Mexican Grill(レストラン)

- Netflix(動画配信)

P&G(薬品、ヘルスケア)

4月22日

- AT&T(通信)

- Sprint Airlines(航空)

- Xerox(印刷機器)

4月23日

- Amazon.com(ネット通販)

- Capital One(クレジットカード)

- Eli Lilly(薬品)

- E*TRADE(証券会社)

- Intel(CPU)

- Raytheon(ミサイル)

- Southwest Airlines(航空)

4月24日

- American Airlines(航空)

- American Express(クレジットカード)

- Verizon(通信)

決算発表と株価動向

以上、2週間分を挙げてみたが、個人的に興味があるのはまずDelta Air LinesやAmerican Airlinesなどの航空会社、消費動向が分かるという意味でCapital OneやAmerican Expressなどのクレジットカード、NetflixやAmazon.comなどは増益が期待されるがどの程度か、P&GやJohnson & Johnsonなど日用品にはどういう影響が出ているのか、等々だろうか。

この状況では決算発表から学べるものは非常に多いと思われるので、これらの決算については今後報じてゆくつもりである。

一方で、投資家にとっては「想像」相場から「現実」相場に移る過渡期ということになる。著名投資家のガンドラック氏などが最近空売りを再開したのは恐らくこのタイミングを狙ったのだろう。

筆者は3月26日から株式市場について買い転換しており、銘柄にも言及しているが、この相場トレンドの移行に従ってポートフォリオをかなり入れ替えた。

3月末からの市場の動きは以下の通りである。個別銘柄も当然上がっている。

ただ、決算シーズンを迎えるここからの相場ではかなり銘柄を厳選して持っておかなければならないだろう。新型コロナの影響を受けない銘柄か、あるいは影響を受けて既に下がっている銘柄については最低半年分の売上減の影響をしっかり計算した上でそれを割り引いてもなお超割安と言える株価でしか買ってはならないし、そういう銘柄も上昇してその水準を抜け出た場合には売ってしまい、別のものに投資すべきだろう。

株価動向が1日ごとに大きく変わる現状では銘柄推奨にほとんど意味がないと言える。例えば上記の記事で推奨したフランクフルト国際空港を運営するFraportはその後しっかり上がっている。

だがその後4月の始めにアメリカの格安航空会社JetBlueが高値の3分の1の水準となる7ドル台まで下落したので、その機会を利用して一部そちらに乗り換えた。

2分の1ではまだ買えないが、3分の1ならば買えるということである。最初にFraportを選んだ通り、基本的に経費の小ささから航空株よりも空港株の方が新型コロナの持久戦には有利である。しかしそれも株価次第であり、値段さえ下がればその判断も覆ってしまう。一方でJetBlueも少し上がれば売ってしまうだろう。

結論

というわけで、今後の相場では銘柄選択が非常に重要となるだろう。筆者は毎日その日に一番魅力のある銘柄を買い、上がった銘柄を売りながらポートフォリオを構築している。毎日銘柄を精査するので、これほど忙しいのも久々である。

決算シーズンによる株価下落のリスクについては決算が悪くなる銘柄を空売りしてヘッジすることもできるが、個人的にはドル円の短期的な売りなど株式相場以外で対応するつもりである。

ドル円はその後予想通り下がり始めたが、ヘッジが出来れば下がらなくとも構わない。

ただ、新型コロナの影響を差し引いた上でなお超割安と言える株式銘柄については手放すべきではないだろう。4月から5月にかけてアメリカとヨーロッパでロックダウンの段階的解除が行われる。欧米では流行状況は劇的に改善しているからである。

ここからは決算と流行改善の2つのトレンドがぶつかり合う難しい相場になる。ここを生き抜くには銘柄選択が重要である。読者にも一度ポートフォリオをしっかり精査してみることをお勧めする。