止まらない物価高騰を受け、アメリカの中央銀行であるFed(連邦準備制度)は着々と金融引き締めを進めようとしている。

それで株式市場に影響力を持つ長期金利も上がっているのだが、今回の記事では長期金利の水準について再確認したい。

今後の政策金利見通し

Fedが進めようとしている金融引き締めには2種類ある。まずは政策金利を引き上げる利上げであり、もう1つは量的緩和で買い入れてきた証券保有量を減らす量的引き締めである。

利上げについては3月のFOMC会合で開始されている。

そしてFedの何人かは5月に「かなり急速な」量的引き締めを開始すべきだと主張している。量的引き締めとは、要するに量的緩和の逆回しである。

政策金利については、金利先物市場の織り込みでは2022年末までに2%まで上がる(利上げは残り1.75%)と想定されている。

一方でタカ派のセントルイス連銀総裁ブラード氏は3%まで利上げすることを主張しているので、2%で済むだろうかというのが実際のところである。

金利と株価水準

さて、政策金利(銀行間の1日単位の貸し借りの金利)を元にして国債の金利が決まってゆく。国債には2年物や5年物など色々あるが、株式市場に影響を与えるのが10年物などの長期債である。

一般に10年物国債の金利を長期金利と呼ぶが、投資家は10年物国債に投資をして毎年金利をもらうか、株式に投資して値上がりや配当に賭けるかを選ぶことになる。

だから10年物国債の金利は株式と競合し、金利が高ければ国債の魅力が増すので、株式にとってはネガティブな材料となる。これが「低金利は株高」「高金利は株安」の理由である。

危険水準に近づく長期金利

さて、Fedは以前にも金融引き締めを行っており、それは2018年の世界同時株安を引き起こしている。

結局、トランプ政権の親ビジネス政策のもとでさえ株式市場は高金利に耐えられないということが明らかになり、株価暴落のあとパウエル議長は金融引き締めを撤回することを余儀なくされた。

その時の長期金利の水準が3.2%である。その時の水準と比べて今の長期金利はどうなっているだろうか? チャートを見てみよう。

インフレで金利は急速に上がってきたのでいつの間にという感じだが、長期金利は既に2018年の最高値に近づきつつある。

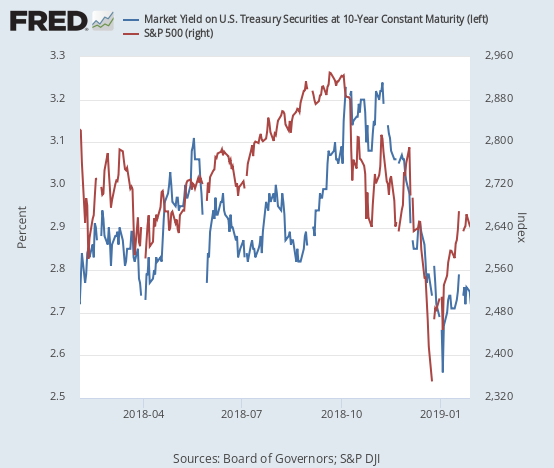

当時の状況をより細かく見るために、2018年の株価の天井圏での米国株と長期金利の動きをチャートで見てみよう。

これを見ると、長期金利が3.1%を越えたところで株価の急落が始まっていることが分かる。

結論

勿論、当時の危険水準がそのまま2022年の危険水準になるという保証はないが、1つの基準になることは間違いない。

そもそも、トランプ政権の親ビジネス政策があった当時の方が、現金給付でコロナ禍の傷を表面だけ抑えた今の経済よりも強かったのは間違いないから、当時の危険水準はやはり今の危険水準だろう。

2022年の株価の見通しについてはもう何度も記事を書いており、筆者としては「何度も警告はしておいた」と言うほかない。それを読んで自分の投資を決めるのは読者である。

だがどう投資するにしても、現在と同じ金融引き締めが行われた2018年の世界同時株安を研究しておくことは必須である。当時、同じ金融政策で株価が下落したなら、今下落しないという根拠が何かあるだろうか?

ここでは当時の記事もあるし、今年に入って復習の記事も書いておいたので、参考にしてもらいたい。