2022年から行われてきたアメリカの金融引き締めの悪影響が様々な経済統計にようやく出始めているが、アメリカ経済が景気後退になるのはいつだろうか。

2024年の景気後退

コロナ後の現金給付による物価高騰で、アメリカは金利上昇を余儀なくされた。政策金利はゼロから5%台まで上がり、リーマンショック以降ゼロ金利に慣れきった実体経済が5%の金利に耐えられないことは明らかだった。

だからアメリカ経済には早くから景気後退の予想が出ていた。しかしその時期を的確に予想できていたのは、Soros Fund Managementのドーン・フィッツパトリック氏くらいだろう。

フィッツパトリック氏は去年の段階でアメリカの景気後退が2023年には起こらず、2024年までずれ込むことを予想していた。それは多くの専門家の予想よりも遅かった。景気後退が延期された理由は、コロナ後にばら撒かれた現金給付の資金が実体経済の中にまだ残っているからである。

アメリカでは日本よりも多額の現金給付が複数回行われた。その資金は一部は消費に回され、一部は借金返済に使われ、一部は預金に回っただろうが、使われようとも貯蓄されようとも経済の何処かには資金は残っている。

アメリカのマネーサプライ

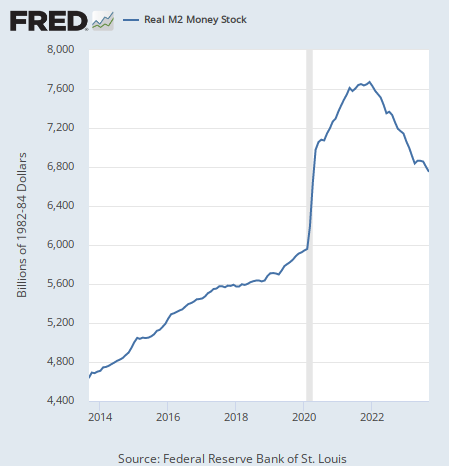

現金給付によって資金がどれだけ増加し、今どれだけ残っているのかを考えるためには、やはり市中の現金と預金の総量であるマネーサプライのグラフを見なければならないだろう。アメリカの実質マネーサプライのグラフは次のようになっている。

マネーサプライのグラフはここではお馴染みだが、最新の9月の数字が出たので、それを共有しておきたかったのである。

マネーサプライは現金給付で急増し、その後インフレ対策の金融引き締めで下落に転じているが、グラフをよく見るとマネーサプライは最近半年ほどやや停滞した後、ここ1、2ヶ月で下落トレンドを再開していることが分かる。

何が起こったかと言えば、恐らくは今年3月に始まった銀行危機で、預金者救済のために中央銀行が資金供給を行なったことが原因ではないか。ジェフリー・ガンドラック氏はこれをインフレ政策と呼び、短期的にはリスク資産にプラスとしていた。

それは恐らく正しかっただろう。この資金注入は金利を押し下げ、株価の一時的な上昇をもたらした。

恐らくはそれがマネーサプライにも出ているのではないか。だが銀行危機は忘れ去られ、マネーサプライも下落が再開している。

緩和資金がなくなるのはいつか

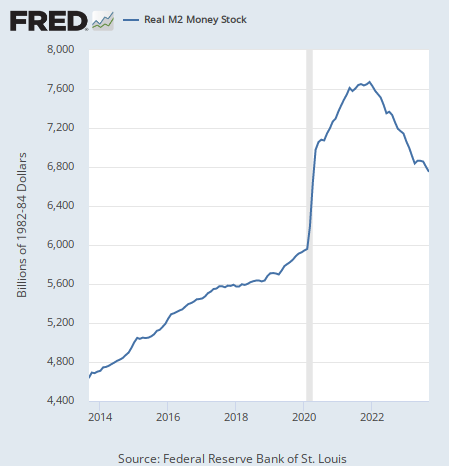

現金給付で急増したマネーサプライがコロナ前の水準まで戻った時が、緩和資金が経済から完全に消え去る時である。

もう一度マネーサプライのグラフを掲載してみよう。

下落再開後のマネーサプライは1ヶ月でおよそ500億ドルのペースで減少している。現在のマネーサプライはおよそ6兆8,000億ドルであり、コロナ前の水準はおよそ6兆ドルなので、マネーサプライがコロナ前の水準まで下落するにはおよそ1年4ヶ月かかることになる。

結論

はっきり言ってこの数字は銀行危機後の預金者救済で延長された数字であると言える。それが原因でマネーサプライは半年近く足踏みしていたので、その分下落は止まり、結果としてアメリカの景気後退も先延ばしにされた。

銀行危機のようなプチクラッシュが再び起きてマネーサプライの減少がまた延期されるような可能性も考えられるが、仮に現在のペースで行くとマネーサプライがコロナ前の水準まで下がるのは2025年の初めということになる。

勿論、マネーサプライがそこまで吸い取られている頃には景気後退はほぼ確実であり、実際にはそれより前に景気後退となる確率が高い。

だが、マネーサプライの推移を考えると、景気後退はもしかしたら2024年第3四半期かもしれない。勿論第2四半期かもしれないが、第3四半期である場合、それが発表されるのは第4四半期となるため、景気後退が確定するのはかなり先ということになる。

株価の下落はもちろん景気後退よりも先である。

だが、景気後退がいつかをタイムフレームに入れた上で、株価下落のタイミングを考える必要があるかもしれない。米国株は次のように推移している。

長期的見通しはいずれにしても変わらないのだが、投資家は景気後退の延期から利益を得られるようなトレードをすべきだろう。それについてもまた記事を書きたいと思っている。