1987年のブラックマンデーを予想したことで有名なポール・チューダー・ジョーンズ氏が、BloombergのインタビューでFed(連邦準備制度)の利下げ予想について語っている。

アメリカの金融政策

関税政策などのお陰で、金融市場ではトランプ政権のことばかりが注目されている。しかし本来金融市場にもっと大きな影響を与えるものがある。中央銀行の金融政策である。

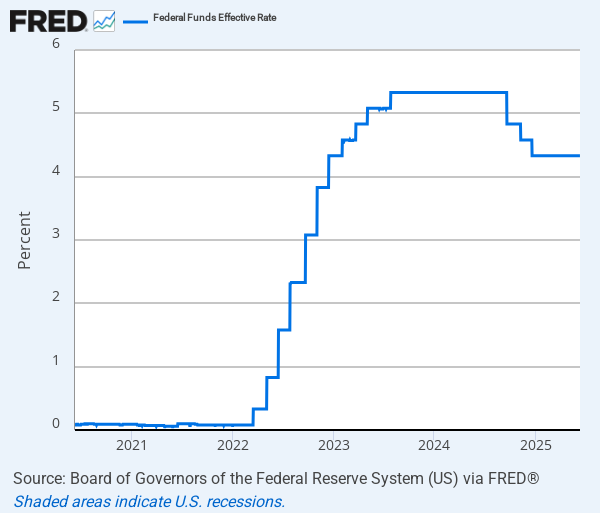

アメリカの政策金利はどうなっているのか? 政策金利のチャートは次のようになっている。

Fedのパウエル議長はコロナ後のインフレで大幅な利上げをした後、インフレ率が下がり始めたことでやや利下げしたが、その後金利を維持している。

政策金利が動いていないので、金融市場も今のところFedの動きを気にしていないのである。

アメリカの利下げ再開

だがジョーンズ氏はそれがもうすぐ変わると予想している。

ジョーンズ氏は、今の金融市場で投資家として何に賭けるかと聞かれ、少し考えた上で次のように答えている。

短期金利が大幅に下がることに賭けるだろう。6ヶ月以内には新たなFed(連邦準備制度)の議長が分かる。

アメリカの政策金利は5.25%から4.25%まで1%利下げされた後、横ばいとなっている。

ポイントは、現在のパウエル議長の任期が来年5月に終わることである。トランプ大統領はパウエル氏を再任しない立場をはっきりさせており、新たな議長は今年の後半には発表されるものと思われる。

その新議長についてジョーンズ氏は次のように予想している。

トランプ氏は極めてハト派な誰かを選ぶと思う。

トランプ大統領が金融緩和に積極的な誰かを議長に選び、利下げが再開されるという読みである。

アメリカの財政危機

何故ジョーンズ氏はそのように予想しているのか。その理由はアメリカの財政赤字の問題である。ジョーンズ氏は次のように述べている。

アメリカは財務問題を抱えている。財政赤字はGDPの6%以上になるだろう。

財政赤字はバイデン政権の遺産ではあるのだが、赤字の大きな原因の1つは、コロナ後の金利上昇で米国債の利払いが急増していることである。

詳しい状況は以下の記事で解説している。

今や財政赤字の半分は米国債の利払いとなっており、財政赤字を新規の国債発行で賄えば賄うほど国債が増え、したがって利払いが増えてゆく。

赤字がねずみ算式に増えてゆく状況で、米国政府はどうするか。ジョーンズ氏は次のように述べている。

わたしが大統領なら、一番の解決策は可能な限りハト派のFed議長を選び、国債の利払いを減らすことだ。

それがGDPの100%の政府債務を抱えている時のやり方だ。

利下げによるドル下落

利払いが多い場合、政府はどうするか? 簡単である。利下げか量的緩和で金利を下げれば良い。

だがそのために犠牲になるものがある。ドルである。金融緩和をすればドルは下落してゆく。

こういう話題で常に引き合いに出されるのがあの国である。ジョーンズ氏は次のように続けている。

日本ではもうそれが起こっている。インフレ率は2%か3%であるにもかかわらず、植田総裁は0.5%より大幅な利上げはやりたがらなかった。

日本政府はいつもインフレの数字も誤魔化しているだろうが。

日本はアメリカよりも更に政府債務が多いので、金利が上がると利払いがアメリカよりも酷いことになりかねない。

植田総裁は黒田前総裁が引き起こしたこの状況の後始末をするために就任したのだが、急激な利上げもできず、結局円安となっている。

円安は結局、輸入物価の上昇だけではなく、トラクターなどの燃料代を通してコメの価格上昇にも寄与しており、日本国民の生活を圧迫する結果となっている。円安は為替レートだけの問題ではない。

Bridgewaterのレイ・ダリオ氏は、日本のこの状況を政府債務の対処に失敗した結果だと言っている。

利下げとドル安

アメリカもそうなるのだろうか。少なくとも、金融市場はある程度の利下げを予想している。金利先物市場では年末までに2回、つまり0.5%の利下げが行われることを織り込んでいる。

だがジョーンズ氏は「大幅な」利下げを予想していることから、結局Fedはそれ以上利下げをすることになると予想しているのだろう。

ジョーンズ氏は次のように述べている。

歴史を振り返れば、それが債務問題に陥ったときの脱出方法だ。実質金利を可能な限り下げ、利払いを減らす。新たなFed議長が決まればアメリカもそうなるだろう。

歴史と言えばやはりダリオ氏だろう。ダリオ氏は著書『世界秩序の変化に対処するための原則』で、歴史上のあらゆる国が結局はこの方法で債務問題を「解決」してきたことを解説している。

利下げで長期金利は下がるのか

だが1つ問題がある。去年の利下げの後、長期金利は実は上がっている。金融市場がインフレ再燃と米国債の破綻を危惧したからである。

これは4月に米国株と米国債とドルがすべて同時に下落したのと同様の危機的状況である。アメリカの金融市場は途上国のものに本当に近づいている。

だから、アメリカが長期国債の金利まで下げたければ、利下げだけではなく量的緩和やイールドカーブコントロールを行わなければならないのではないか。そして、それこそが日本で日本円の価値を崩壊させた政策なのである。

アメリカで同じ状況が再現されようとしているのではないか。ダリオ氏の『世界秩序の変化に対処するための原則』における歴史研究を読めば分かるが、歴史的には結局いつもそうなってきたのである。

歴史を知らない人だけが、政府債務は何とかなると思い込んでいる。歴史上、何とかなった例を1つでも挙げられるだろうか。