Fed(連邦準備制度)が金融引き締めを行うなか、アメリカでは今年に入ってCPI(消費者物価指数)が減速している。中央銀行は原則的には物価上昇率の安定を目的に金融政策を行うので、インフレ率が低迷すれば物価の下支えのために引き締めの手を緩めるのではないかと想定することは、自然なことである。

ドルや金価格を気にしている投資家はCPIの状態を知っておくべきであるので、この記事では最新のCPIの状態とその内訳を俯瞰しておきたい。

急落するアメリカのインフレ率

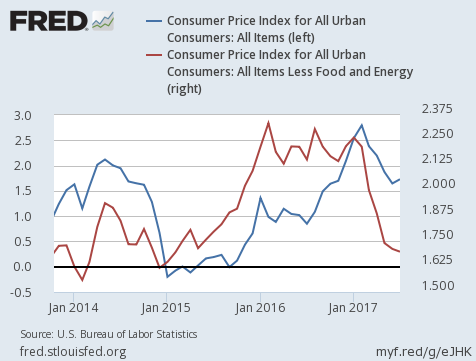

先ずはチャートを見てゆこう。CPIとコアCPI(食品とエネルギーを除く)の上昇率は以下のように推移している。

共に今年に入って下落しているのが分かる。コアCPIに比べてCPIが持ちこたえているのは、原油価格が下落していないからだろう。以下は原油価格のチャートである。

では、コアインフレ率は何故下落しているのか? GDP統計でもそうだが、統計を把握するためには数字の内訳を見る必要がある。

一部項目に牽引される下落

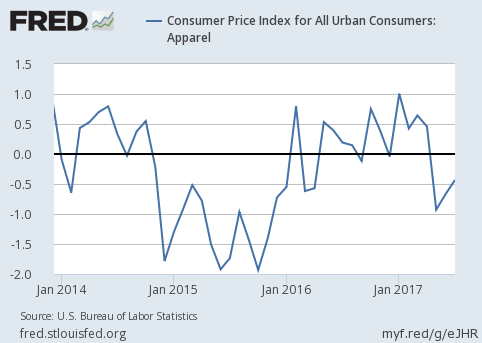

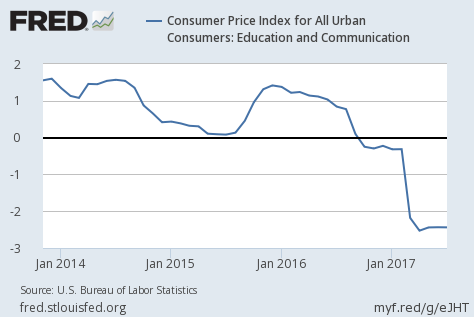

CPIの内訳には様々な項目があるが、内訳を見てゆくとほとんどの項目は低調とは言えず、「アパレル」と「教育及び通信」のマイナス成長が全体の下落を牽引していることが分かる。

アパレルのチャートは以下の通りである。

教育及び通信は以下。

その他、住宅、運輸、医療、娯楽などの項目はそれぞれ波はあるが概ね問題なく推移している。

つまりはアパレルと教育及び通信、その中でも特に通信が大幅に全体の足を引っ張っている状況であることが内訳から読み取れる。通信分野におけるインフレ率低迷については、クリーブランド連銀のメスター総裁がコメントしていたのでそれを引用しておこう。

処方箋や携帯の契約プランなどの分野におけるインフレ率の低迷は、数ヶ月居座るだろうが、こうしたものは通常、消費者物価全般におけるダウントレンドを示唆するものではない。

結論

アメリカのモバイル業界における値下げ競争がどうなるかという問題は、マクロ経済というよりはミクロの分析の分野である。

しかし、個人的にはいずれにしてもインフレ率が今後数ヶ月のFedの動きに影響を与えることはないだろうと結論している。イエレン議長はインフレ率にかかわらずバランスシート縮小をとりあえずは開始してしまいたいのであり、利上げは元々バランスシート縮小を優先するために一時停止される想定であった。

利上げについてはバランスシート縮小開始のために延期され、早くとも12月にあるかないかだという話を以前よりしているが、市場は最近になってようやくそれを織り込み始めているようである。金利先物市場では、12月までの利上げ確率は現在次のようになっている。

- 利上げなし: 61.5%

- 利上げ1回: 35.2%

少し前までは半々だったのだが、利上げなしの確率が最近になって上昇している。この確率については7月のFOMC会合前に以下のように書いている。

これに対する筆者の予想は、70%程度の確率で利上げなし、30%で利上げ1回、といったところであり、市場よりも更に懐疑的に思っている。これは利上げの代わりに量的引き締めが開始されるだろうとの予想によるものである。

市場がようやくこの予想に追いついてきたということである。

金利先物市場ではこうした利上げ確率にも賭けることが出来る。市場が今年半ばに利上げがあると想定していて、自分は12月まではないと踏んでいるのであれば、そうしたポジションを取ることが出来る。筆者の今年の利益はこうした副業的なトレードによるものが多く、マクロで一方向に賭ける豪快なものにはなっていないが、そういう年があっても良いだろう。

あるいは、市場の低金利への楽観がこれ以上行き過ぎれば、そういう機会も来るかも知れない。機会を決めるのは市場であり、投資家ではない。金利やドルについては引き続きフォローしてゆく。