原油価格とアメリカ経済についての予測を既に書いたので、ようやく2016年の金価格の見通しについて話すことができる。

金は2017年には暴騰するが、問題はいつ買うべきかということである。何度も言うように、金を購入するタイミングがこれから数年の投資家のパフォーマンスを大きく左右する。

2016年の金価格はどうなるだろうか? 金価格の動向を予測する上で考えなければならないのは以下の3つである。

- 利上げはどのようなペースで進むか

- 米国が利上げ出来なくなるタイミングは何処か

- 米国の長期金利は何処まで上がるか

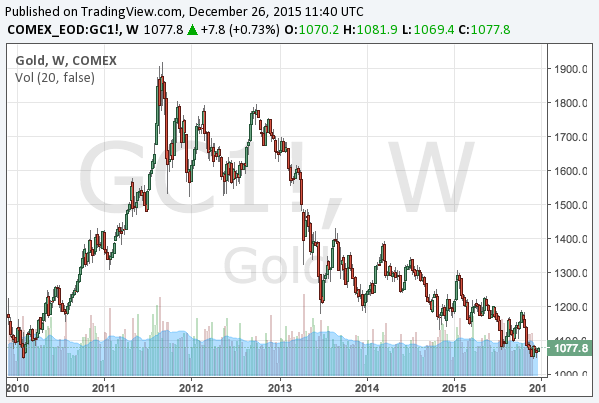

金はドルが価値を失うときに買われ、ドルが価値を取り戻すときには売られる。以下のチャートが示すように、2008年の金融危機後、米国が量的緩和を始めたことで、価値を失ったドルから金へと資金の逃避が起こり、金価格は2011年に2,000ドル近い高値まで暴騰したが、米国が量的緩和を停止し、更には利上げをしたことで資金がドルへと逆流、ドルは上昇し、金価格は高値の半値近くまで暴落した。

米国は2016年以降も利上げを進めるつもりであり、利上げは勿論金にとっては下落要因である。しかし問題は、金価格が利上げを何処まで織り込んでいるかであり、そして実際に米国が何処まで利上げ出来るかどうかである。

米国の利上げは続かない

もう1年以上も前から言い続けている通り、米国が利上げを進めて金融市場が崩壊しないということは有り得ない。量的緩和では何兆ドルもの資金がばら撒かれた。量的緩和があるから投資家は株と債券を買ってきたのであり、それが無ければ投資家にはリスク資産を保有する理由がない。

投資家は今のところその事実を忘れているようだが、債券の金利が魅力的な水準まで上昇するとき、投資家は株から債券へと乗り換えようとするだろう。株と債券が資金を取り合う瞬間が来る。両方の相場が暴落するとき、米国は金融引き締めを止め、緩和を再開しなければならなくなるだろう。

また、そうした金融市場の事情とは別に、米国経済も緩和なしで高成長を維持できるほど強くはない。2016年の後半から2017年の前半にかけて、金融緩和が必要なレベルまで落ち込んでくるだろう。これについては以下の記事で詳しく書いておいた。

したがって、金融市場を見ても実体経済を見ても、四度前後の利上げが限界であり、Fed(連邦準備制度)は最終的にはそれ以上利上げが出来ないことを認めざるを得なくなる。そこが金価格の暴騰が確定する瞬間である。つまり、投資家はそれまでに金の購入を終了していなければならない。

ちなみに利上げの回数について、ジム・ロジャーズ氏は三度までと言っているが、その辺りの細かい数字は読者各自の判断に任せることとしたい。その後金が暴騰するという判断はわたしも彼も同じである。

市場は何処まで織り込んでいるか?

投資家にとっての問題は、金価格に影響を与える以下の2つの数字がどう動くかである。

- 米国金利先物市場に織り込まれた利上げの回数

- 米国長期金利

一般的には、これらの数字が金融引き締め側に動けば金が下がり、緩和側に動けば金は上がるということである。

先ず、金利先物市場では、2016年末の政策金利は以下のような確率で予想されている。(金利: 確率)

- 0.75%: 24.3%

- 1.00%: 32.3%

- 1.25%: 23.1%

金利が1.00%まで上がる確率が一番多く見積もられており、一度の利上げを0.25%とすると四度の利上げが想定されていることになる。これはわたしが利上げの限度とする数字と一致している。その推測が正しければ、それ以上の利上げは不可能ということになり、現状で金利先物市場はほぼ最大限まで2016年の利上げを織り込んでいることになる。

長期金利は未だ低く

一方で、米国の長期金利は未だ低く抑えられている。これはユーロ圏の量的緩和でドイツ国債やスペイン国債などの金利が低下しているからであり、相対的に高金利となる米国債も買われているということである。以下は10年物米国債の金利のチャートである。

纏めて言えば、金利先物市場の数字は金価格にとってこれ以上悪化するとは考えづらいが、長期金利は金価格を押し下げる方向に進む可能性があるということである。長期金利が上昇すれば、高金利を求め、金利の付かない金から米国債へと資金が流出する可能性がある。

米国債の見通しは微妙である。世界的な低成長は米国債にとって追い風であり、金利を押し下げる要因となる。米国経済の減速が比較的早く明らかとなれば、あるいは金融市場が三度目までの利上げで暴落すれば、金価格は下落する機会を与えられず、そのまま上昇するかもしれない。

一方で、2016年末の時点で実体経済、金融市場ともにまだ辛うじて余裕がある場合、Fedが四度目以降の利上げを強行する姿勢を見せる可能性がある。この場合は長期金利は上昇し、金が1,000ドルから800ドルのレンジまで下落する恐れがあり、投資家に金の買い場を提供するだろう。短期金利と長期金利がともに上昇した場合、株式市場や新興国市場が無事でいられるとは想定しがたく、そこが金の底値となるだろう。

金はいつ買うべきか?

この絶好の買い場が到来するかどうかは、米国経済の減速と金融市場の急落と利上げペースのどれが早いかという問題であり、正確な予測は難しい。そこで、個人的には金の買い入れを三度に分けることにした。

迷った末に一度目の買いは既に済ませた。金利先物市場が既に四度の利上げを織り込んでいるため、これ以上の金の売り材料が近いうちに出るとは思えず、1,050-1,080ドルの価格で想定買い入れ金額の1/3を既に購入した。このポジションは2016年内に損を出すかもしれないが、覚悟の上である。

もう一つのタイミングは、米国経済の減速が決定的となる瞬間で、Fedが金融緩和の再開を認めざるをえないと確信できるタイミングである。上記の通り、これは2016年後半から2017年前半と予想しており、その時の買い入れ価格が一度目の買い入れより高くなるか、低くなるかは上記に書いたタイミング次第だが、いずれにせよ両方の買い入れ価格の平均値は悪くない数字になるはずだ。

最後の1/3の買い入れに関しては、Fedが利上げに固執し、上記に書いた絶好の買い場が訪れる場合にのみ行う。Fedは以下の記事に書いた理由で利上げをしたがっているので、その可能性は低くないと考えているが、すべてはタイミング次第である。

場合によっては二度目と三度目の買い入れをこの時に纏めて行うかもしれないが、その辺りについては時期が来ればまた記事にしよう。

結論

以上が散々考えた上でのわたしの2016年の金の投資戦略である。金のみならず、2016年は株式も為替も原油も難しい相場だが、各市場について包括的に予測を書いておいたので、そちらも参考になれば幸いである。