前回の記事では原油相場の暴落が2001年の米国大幅利下げから始まった20年来の低金利バブルの崩壊であり、銅相場や株式市場なども超長期的にはそれに続くということを示した。

しかし書き忘れたことが1つある。米国株は実は原油相場ほどバブルにもなっていないということである。

様々なバブル

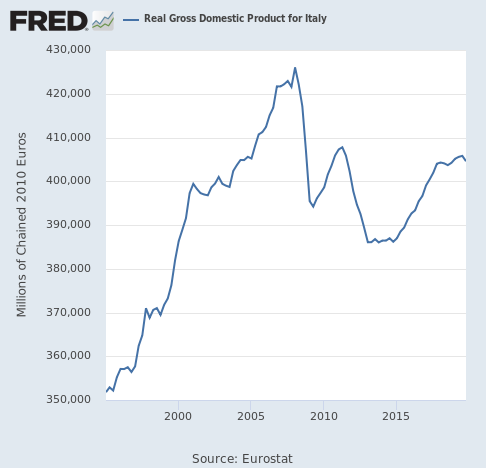

現在の市場と経済は債務の拡大によって無理矢理支えられてきたが、経済の自然落下が債務膨張による押し上げ効果を上回る瞬間がどの国にも来るだろう。前回の記事に書いたようにイタリアにとっては2008年がそうだった。

結果、イタリアの株式市場の天井も2007年となっている。

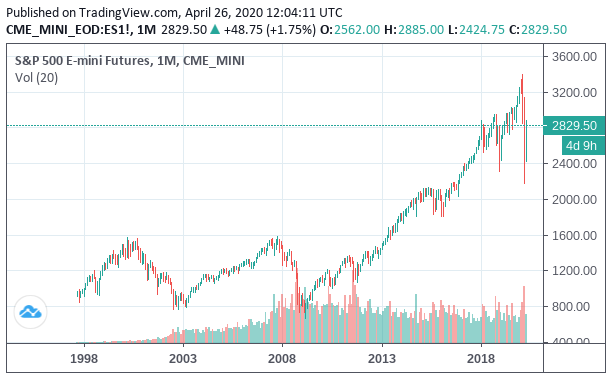

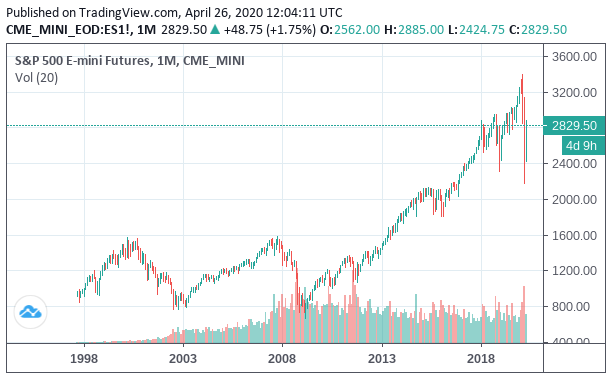

そして米国株にとってはどうだろうか? S&P 500のチャートを見ると米国株はリーマンショック後の量的緩和によって力強く押し上げられたように見える。

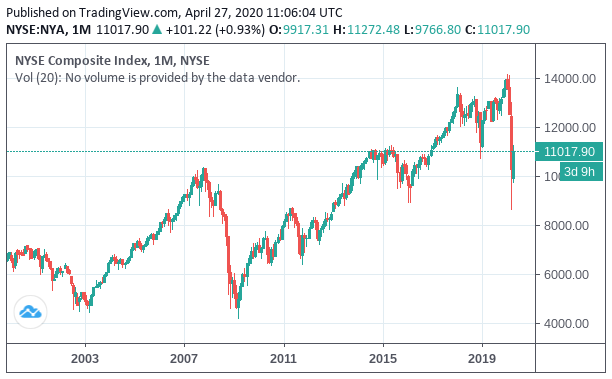

しかし「米国株」と言うならば見なければならないのはこちらのチャートである。

現在の株価水準では2007年の高値からわずかに上昇したに過ぎない。このチャートは何だろうか?

ニューヨーク証券取引所総合指数

このチャートはニューヨーク証券取引所総合指数のチャートであり、ニューヨーク証券取引所に上場する2,000以上の銘柄を集めた指数である。一方で金融業界でよく使われるS&P 500は500銘柄の寄せ集めに過ぎない。ダウ平均に至ってはたった30銘柄である。

つまり、このチャートが実際には米国株の本当の姿を表していると言える。米国株は13年かけて10%も上がっていないのである。

S&P 500のチャートをもう一度掲載するが、このチャートは実際には米国株のバブルではなくETFとして世界中で取引されたS&P 500のバブルであると言うべきだろう。

個別株とは別に指数に投資をするというのはヘッジファンドの先駆者ジョージ・ソロス氏らによって50年ほど前にヘッジファンドの主要戦略として取り入れられたが、リーマンショック後にはこれがETFを通じて一般の投資家にも広がったことによってバブルとなったのである。昔は一般の投資家も銘柄を選んで株を買っていたのだが、今では指数に投資をすることが多いだろう。

これは株価のバブルとは別の問題としていつか崩壊することになる別のバブルである。よって前回の記事では株式のバブルと指数のバブルを分けるべきだったと言える。

では米国株自体についてはどうかと言えば、レイ・ダリオ氏の「株価は長い間前回の高値を取り返すことはないだろう」「経済の再構築には2年か3年かかる」という言葉を挙げておこう。コロナショックからの回復は時間がかかりそうである。