利上げの有無にかかわらずである。ドル円などにポジションがある読者にはいくらか有用な記事となるだろう。

何年も醸成されたドルバブル

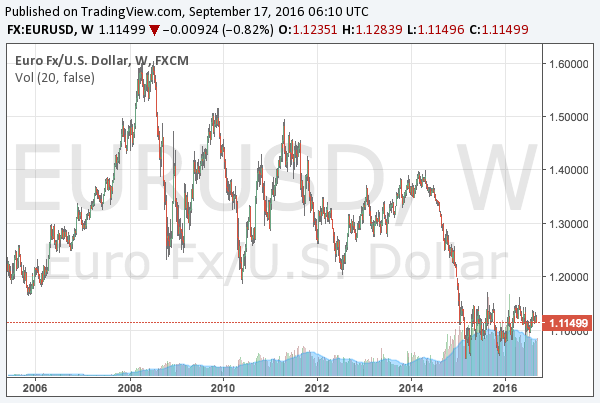

先ず、ドルのこれまでの推移について振り返っておきたい。2008年の金融危機の後、金融緩和を強いられた各国だが、その後の経済回復はアメリカが一番早かったことなどが金融政策に影響し、長期的にはその他の先進国通貨に対しドルはドル高で推移してきた。以下はユーロドルの長期チャートである。

ユーロドルについてはECB(欧州中央銀行)が量的緩和を開始してからドル高傾向が加速している。

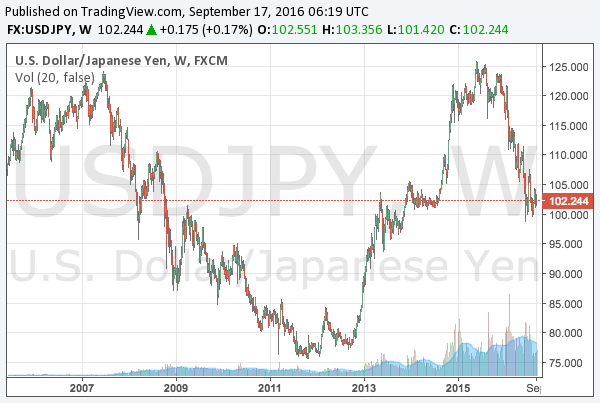

一方でドル円は円の金利に元々緩和余地がなかったことから、金融危機後にアメリカが量的緩和を始めた局面では円高ドル安となっていたが、アメリカが量的緩和を停止し、日本が量的緩和を開始した時点でその傾向は逆転し、ドル高となった。

ユーロドルとは違い、ドル円については日銀が追加緩和を無駄打ちしたために円安効果が既に剥落しかけているが、投資家にとって気になるのはこの下落傾向が今後も続くのかどうかだろう。

円安になる余地については基本的には日銀の緩和余地と同義であり、それについては以下の記事で既に述べている。

したがってこの記事では長らく続いたドル高がどうなるかに焦点を当てて見てゆきたい。

減速するアメリカ経済がドルへの下方圧力となる

論点はアメリカ経済の減速である。何度も言及している通り、2016年に入ってからアメリカ経済は急速に減速している。減速そのものについては2015年から予想してここに書いてきた通りだが、最近の減速はわたしが予想したよりもかなり早いものである。

アメリカの経済成長率は2015年の段階では2%を超えていたが、今年に入って急に減速し、4-6月期のGDP統計では成長率が1%程度にまで下がっている。内訳を見れば、いまだ2%台の個人消費が何とか支えているが、投資はほとんどゼロ成長となっている。

減速するアメリカ経済にもかかわらずFed(連邦準備制度)は利上げを試みようとしているが、論点は9月以降本当に利上げが出来るのかという点である。そしてもし出来ないのであれば、9月の利上げの有無にかかわらず、ドルにとって9月が最後の上昇の機会となってしまう可能性があるということである。

9月は利上げ最後の機会か

それは今後発表されるアメリカの経済指標次第となるが、その中でも一番重要なものはGDP統計である。

次のGDP統計となる7-9月期のデータは11月3日の発表となっているが、一方でFedの金融政策決定会合であるFOMC会合の結果発表日は年内に11月2日と12月14日の2回である。この中で11月の会合はアメリカ大統領選挙の直前となり、利上げの可能性は低いとされている。

それが事実であれば、Fedが利上げを出来るのは12月14日の会合となり、それは7-9月期のGDP統計の発表より後ということになる。したがって次のGDP統計があまりに弱く、アメリカ経済の減速が長期トレンドとして決定的なものとなれば、Fedは利上げをする機会を永遠に逃してしまうことになる。一度決定的に減速してしまえば、もう経済成長は戻ってこないだろう。それが長期停滞である。

どの程度弱ければ利上げはないか?

7-9月期の経済成長率が具体的にどの程度低ければその後の利上げが無くなるかについては推測でしかないが、個人的な意見では1%を下回れば減速は確定、1%を少し上回る程度でも3期連続で弱い数字であり、1%台後半であれば2016年に1回の利上げが正当化される程度かと思う。執筆時点では9月の結果が出ていないので、1回というのは9月の利上げの有無も含んでの話である。

しかし繰り返すが、投資家にとって重要なのは、もし7-9月期のデータが明らかに弱いものであれば恐らくアメリカはもう利上げが出来ないということである。そうなればドルは上昇の理由を失ってしまう。この利上げの機会を逃せば、次に待っているのはさらなる利上げではなく利下げと量的緩和である。

どちらになるかは確率の問題でしかない。これまでに発表されてきた指標が弱いことを考慮すれば、7-9月期のデータが弱くなる可能性はそこそこ高いのではないかと踏んでいるが、そこに賭けているわけではない。読者には周知の通り、わたしは利上げが行き過ぎた場合のリスクを既にヘッジしているので、個人的にはどちらになっても良いと思っている。何度も言うように、四半期ごとのGDPの数字が厳密にどう推移するかを当てようとしてはならない。賭けるのはあくまで中長期の減速傾向に対してである。

しかしいまだドルの上昇に賭けている投資家にとっては、このシナリオは死活問題だろう。9月を逃せば次が無いかもしれないという可能性について、市場は少しの間気付かないかもしれないが、次のGDPデータが明らかになる頃には否応なく気付かされることになる。もしそうなれば、これまで利上げでドル高に賭けてきた市場のなかの投機的資金すべてが一気にドルから流出してゆくことになる。

結論

何度も言うように、これはあくまで可能性である。次のGDPデータの数字がどうなるかをわたしが厳密に予想するという話ではない。もしかすれば7-9月期のデータが予想外に良い数字で、Fedはあと2回くらいは利上げをすることが出来るかもしれない。それは単に確率の問題である。

しかしながら、9月が長らく続いたドルバブルの最期になるかもしれないというシナリオについては、少なくとも読者に対して指摘しておきたかったのである。わたし自身はヘッジをしているのでどちらでも構わない。しかしそういうシナリオが少なくない確率で存在することについては、ここで確かに指摘しておく。後は読者の判断次第である。ドルを買い持ちしている読者がいるならば、そのリスクについて少なくとも一度考えてみてもらいたい。売り持ちしている投資家には単なる朗報であり、対処の必要はないだろう。