米国時間7月27日、アメリカの中央銀行であるFed(連邦準備制度)は金融政策決定会合であるFOMC会合を行ない、その結果を発表する。

アメリカにおける記録的な物価高騰を抑えるためにFedは利上げプロセスに入っており、今回の利上げ幅がどの程度になるか、そして今後の利上げペースはどうなってゆくのかについて一度纏めておきたい。

遅すぎた利上げ

まずこれまでの利上げペースを復習しておこう。アメリカのインフレ率は2021年春の時点で5%程度まで上がっていた。インフレ率はその後も上昇を続けたが、パウエル議長は「インフレは一時的」と主張しインフレを無視し続けた。

だが結局物価上昇は止まらず、パウエル氏はインフレの脅威を認め、Fedは利上げサイクルに入ることになる。

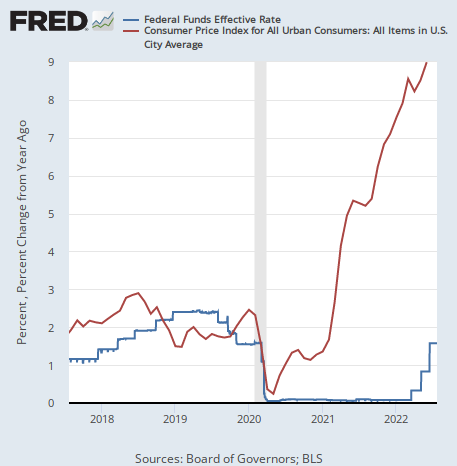

アメリカのインフレ率と政策金利を並べると次のようなチャートになる。

Fedがようやく利上げを始めたのが今年の3月であり、以降の利上げ時期と利上げ幅を並べると次のようになる。

- 3月: 0.25%

- 5月: 0.5%

- 6月: 0.75%

このように利上げ幅は益々大きくなっている。Fedが利上げを開始した後もインフレは止まっていないからである。アメリカのインフレ率は現在9.0%となっている。

一方、上記の利上げの結果政策金利がどうなったかと言えば、1.5%である。

だがインフレ率に対する政策金利の水準である実質金利はマイナス7.5%となっており、これほどの低金利が明らかに住宅価格を今なおバブルの状況に押しやっている。

しかし株式市場の方は1.5%まで上がった政策金利に既に白旗を上げつつある。

1.5%の政策金利は、住宅市場には低すぎ、株式市場には高過ぎるのである。

今後の利上げ動向

問題はFedが政策金利を今後どうするかである。

金利先物市場によれば、今回の会合における利上げ幅は確率を用いて以下のように織り込まれている。

- 0.75%: 74.5%

- 1.00%: 25.5%

0.75%の利上げがメインシナリオであり、もしかすると1.00%かもしれない、というのが市場の予想であるようだ。

1.00%の利上げは2週間前にウォラー理事が可能性を示唆したものだが、彼もメインシナリオは0.75%であると考えているようだ。

しかしいつも言うように、結局重要なのは1回の会合でFedがどうするかではない。利上げは今回1回だけのものではないからだ。

例えば年末までに政策金利がどうなっているかについて、市場は次のように予想している。

- 3.25%: 45.0% (1.75%の利上げ)

- 3.50%: 25.7% (2.00%の利上げ)

- 3.00%: 23.5% (1.5%の利上げ)

金融市場は総じて年末までに政策金利が3.25%前後になっていると予想しているということだ。

これを高いと見るか、低いと見るかである。そして何度も言うように、これは株式市場にとっては高過ぎ、住宅市場にとっては低過ぎる。

結論

利上げの金融市場に対する影響について、もう少し深く考えてみるべきだろう。

年始から行なっていた株式の空売りについては一旦ポジションを減らしているものの、インフレの内訳とFedの態度を見る限り金融引き締めは少なくとももう数ヶ月は続きそうであり、株価への下方圧力は続きそうに見える。

だが状況が変わったのは、これまでとは違い利上げが長期金利をむしろ押し下げる方向に作用していることである。利上げが行き過ぎ、アメリカ経済が景気後退に陥ることを予期して長期金利は頭打ちになっている。

この動きは株式にとってプラスとなる一方、ドルにとってはマイナスとなる。

この状況ではやはり、既に下落している株式よりも、投資家としてはこれまで上昇してきたドルが下落に転じるタイミングが近づいていると考えるべきなのではないか。

本格的にドル安に賭け始めるタイミングが近づいているようである。