またまたノーリスクシリーズである。DoubleLine Capitalのジェフリー・ガンドラック氏がCNBCのインタビューで、インフレ相場で安全なリターンを得る方法について語っているので紹介したい。

株式と債券の魅力

ガンドラック氏は2022年当初の金融市場の状況から話を始めている。彼は次のように述べている。

株式市場は今年、あらゆる指標において過大評価の水準で始まった。株価は過去の水準に比べて高値にあった一方で、債券に比べると信じられないほど割安だった。

だから株価は上がっていた。

だがFed(連邦準備制度)の利上げと量的引き締めで状況は一変した。金利上昇とは債券の価格下落を意味するので、株式よりも割高だった債券市場が大幅に下落した。株式は「ほとんど金利のない債券に比べれば得」というステータスを失ったのである。

ガンドラック氏は次のように続ける。

だから現時点では、年始と真逆の状況にある。株価は年始より割高ではなくなったが、債券投資に比べると割高な状態になっている。

それはつまり、株式に比べて債券投資の魅力が上がったということだとガンドラック氏は言う。

変動金利の銀行ローン

彼によれば、金利が上がった今は債券投資のチャンスなのだそうだ。彼は次のように説明している。

ほとんどリスクの無い債券に投資をして5%から10%のリターンを得ることはたやすい。

わたしが考えているのは変動金利の銀行ローンのことだ。高リスクのものではなく、BB格付けなどの比較的安全なものだ。

変動金利とは、政策金利などに連動して金利が自動的に上下する債券のことである。ガンドラック氏は次のように続ける。

こうした変動金利の銀行ローンの債券は、Fedが利上げをするとその利上げ分だけ利回りが増える。だからこれらの債券の金利も上がっており、このままドットプロット(訳注:Fedが公表している利上げ見通しを示した表)の通りに利上げされると、これらの債券の金利は7.5%か8%になる。

これらの債券はデフォルトの可能性がかなり低い。リスク資産が下落すれば価格の下落はあるかもしれないが、それは既に起こっている。それもプラスだ。

そして債券はデフォルトしなければ、満期まで持てば途中の価格の上下動は関係なく、所定の金利を得た上で元本は返ってくる。

変動金利なので今後の政策金利の推移にもよるが、インフレが少なくとも数年収まらないとの仮定に立てば、数年で20%ほどのリターンも望めるだろう。もちろんインフレでドルの価値は薄まることになるが、現金や株式よりはゴミではないのは明らかである。

債券投資の復活

これまで低金利政策で債券に投資をしても大した金利は付かなかったのだが、利上げが進んでいることで債券投資に魅力が戻っている。(それは株式に資金が行きにくいことも意味するのだが。)

だがそれよりも重要なのは、インフレ相場において変動金利の債券が有力な投資先だということだろう。これは前回の記事で推奨した預金に似ている。

預金に付く金利は政策金利に連動し、期間の定めがない(いつでも引き出せる)ことが特徴だった。期間がないからこそその日の政策金利に従って1日ごとの金利が付くのであり、したがって利上げで金利が上がれば預金の金利も上がってゆく。

上記の記事で示した通り、預金の金利は長期的にはインフレ率に追いつき、インフレによる資産の目減りをヘッジしてくれる。

変動金利の債券も同じコンセプトである。利上げが行われれば自動的に利回りが上昇するので、変動金利の債券の金利もインフレ率にある程度連動する。

変動金利と預金金利の違い

インフレヘッジとしての預金と変動金利に大した違いはないのだが、1つ違いを挙げると変動金利には期間があるということである。例えば2年物の変動金利の債券ならば2年物国債の金利をベースに動くので、政策金利に連動する預金の金利とは動きが多少違ってくる。

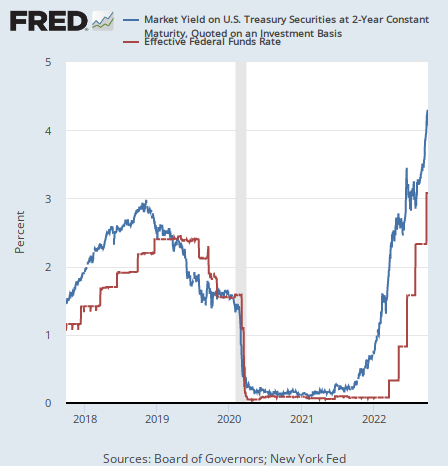

ここ最近のアメリカの政策金利と2年物国債の金利を並べてみると次のようになっている。

2年物国債の金利は今後の政策金利の推移を事前に織り込んで推移するので、利上げ局面では2年物国債の金利が政策金利より先に上がり、利下げ局面では先に下がっていることが分かる。

債券投資家にとっては金利は高い方が良いので、金利が上がる前であれば2年物国債に連動する変動金利の方が良いだろうが、これから下がるのであれば政策金利に連動する預金の方が良いだろう。

利上げが既に相当程度行われていること、期間がある変動金利の債券は多少だが価格の上下動があることを考えると、変動金利より預金の方が良さそうだが、大した差ではないし、インフレによる資産の目減りを軽減してくれる有効なインフレ対策が2つもあるということは覚えておいて損はないだろう。

アメリカの変動金利に投資するためのETFには例えばiShares Floating Rate Bond ETF (FLOT)などがある。

インフレ連動国債

更に、ガンドラック氏は言及していないが1つ付け足しておくと、インフレを回避するための投資手段として、預金と変動金利の他にインフレ連動国債が挙げられる。市場の決める金利の他にインフレ分が上乗せして支払われる国債である。

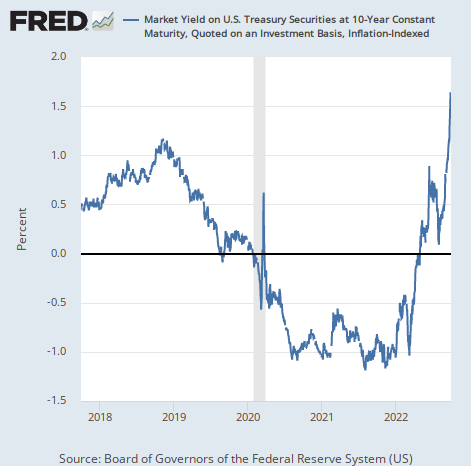

10年物のインフレ連動国債の金利は現在1.57%になっている。

インフレ連動国債の金利は市場の実質金利の予想値でもあり、1.5%という高い実質金利にアメリカ経済は耐えられないと思われるが、それはまた別に記事を書く必要があるだろう。

だがそれは逆に債券投資家には朗報である。現在のインフレ連動国債の水準は、今後10年のインフレをすべてカバーした上で1.5%の金利を毎年受け取れる水準であり、株価も債券も暴落するインフレ相場でこれほどの投資手段は株の空売りを除けば他にないだろう。

インフレ連動国債にもETFがあり、例えばiShares TIPS Bond ETF (TIPS)である。

インフレ連動国債の欠点は、時期によっては金利がマイナスになっていることがあること(今は当てはまらない)、そして価格変動が大きいことだろうか。しかし価格変動については満期まで持てば関係がない。

また、デフレになれば逆にペナルティを払わなければならないことも注意点である。しかしインフレを回避すると同時にデフレでものを安く買える可能性も捨てるということがインフレヘッジの意味であるから、そこは諦めるべきだろう。ただ、預金や変動金利であればマイナス金利にならなければペナルティはない。

結論

ということで、ガンドラック氏の薦める変動金利の債券を含め、インフレ相場における有効な債券投資の方法がいくらでもあるということを示した。インフレを回避するためにインフレで暴落する株式に突っ込んでいった人々はご愁傷様である。年始から警告しておいたではないか。

金融庁は本当に勉強不足なので日本国民に土下座すべきではないだろうか。子供にまで詐欺まがいの投資方法を教えるなど、彼らは本当に信じがたいことをする。