日銀の新総裁に経済学者の植田和男氏が就任すると見られることを受け、日本国債の空売り(価格が下落すれば利益が出るトレード)を開始する。筆者の意見では、このトレードはリスク・リワード比が非常に良い。以下に理由を説明したい。

遂に始まった日銀の実質利上げ

ことの発端は4月に現日銀総裁の黒田氏が退任する予定になっていること、そしてその黒田氏が去年12月、恐らくは岸田政権に迫られて長期金利の実質利上げを行なったことである。

イールドカーブコントロールと呼ばれる金融政策により、日本の長期金利はそれまで0.25%という低い水準に保たれていた。それが2022年の円安と、それにともなう輸入物価高騰をもたらしたことは、前回の記事で説明している。

黒田氏は恐らく「インフレ政策には何の問題もなかった」という顔をしながら退任期限まで逃げ切りたかったのだろうが、結局彼は長期金利の上限を0.5%まで上げるはめになった。

実質利上げは始まったばかり

だが日本のインフレ率は4%である。このインフレは0.5%の長期金利で止まるものではない。では何処まで利上げすればインフレは止まるのか。

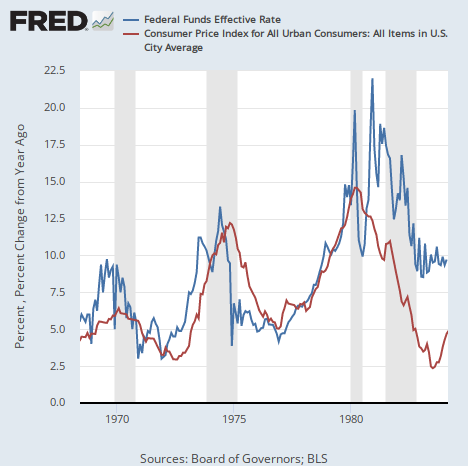

過去の事例を探せば、1970年代のアメリカの物価高騰時代では金利がインフレ率を上回るまでインフレは止まらなかった。当時のインフレ率と政策金利のグラフを並べると次のようになる。

そして現在のアメリカでも、長期的にはインフレ率は5%に収束すると予想されており、金利は5%まで上がろうとしている。

1970年代とは状況が違うとは言っても、やはり金利はインフレ率と同じ水準まで上がらなければ止まらないらしい。

コストプッシュインフレ?

日銀は(これは新総裁の植田氏もそうだが)日本のインフレは輸入物価高騰によるコストプッシュインフレであり、緩和を止める理由にはならないと主張している。

だがここでは何度も論じたように、原油や農作物などが高騰した理由はコロナ後に世界中で行われた量的緩和と現金給付であり、2020年にはその兆候が既に表れていたことをここでは報じておいた。

コストプッシュではなく政府と中央銀行の政策によってもたらされた大量の資金が市場に流れ込んだ結果であり、2020年に緩和をしていた主要国の中央銀行(当然日銀を含む)はすべてその責任をしっかり負っている。

自らインフレを引き起こした政府と中央銀行がコストプッシュインフレという言い訳を使うだろうということは、大経済学者フリードリヒ・フォン・ハイエク氏によって数十年前に予想されており、彼らはその通りの道を歩んだというわけである。

大体輸入物価全般に関しては円安が原因であり、前回の記事で説明したように2022年の円安は日銀のイールドカーブコントロールによってもたらされているのだから、緩和政策を止めない理由にはならない。

彼らの言い分は論理的に破綻している。

また、CPI(消費者物価指数)統計を見れば、輸入物価のインフレが国内物価にも波及し始めていることが分かる。2021年に「コストプッシュインフレ」を繰り返し、インフレに対策を打たなかったアメリカのパウエル議長が何をするはめになったかは誰もが知っている。

アメリカやヨーロッパの例で既に見たように、インフレは一度始まると止めるまで永遠に加速し続ける。そして日本でもそれは始まりつつある。

植田新総裁は実質利上げを継続する

さて、そこで問題になるのが、植田新総裁が長期金利をどうするかである。

結論から言えば、植田氏の狙いは日銀の国債買い入れ額を減らすことである。そしてそのために長期金利の上限をある程度上げるだろう。

植田氏も副総裁候補たちも、今の日銀の金融政策には「副作用」があるということを強調している。そして私見によれば、そうした副作用のうち彼らが一番懸念しているのは、インフレでも円安でもなく日銀の国債保有額である。

日銀は現在既に市場に存在する国債の半分以上を買い入れてしまっている。イールドカーブコントロールで長期金利に上限を付ければ、金利が上限に達するごとに金利を抑えるために国債を買い入れなければならなくなる。

だがこのままでは日銀の買い入れによって年内に市場から国債が枯渇してしまう可能性がある。

筆者の考えによれば、これこそが日銀の審議委員として現在の緩和にもかかわった植田氏の一番の懸念点である。彼の懸念点は必ずしもインフレでも円安でもない。だが国債買い入れ額を減らすために金利上昇が必要ならば、金利を上昇させるだろう。

何故そう言えるか。植田氏は所信表明において「情勢において工夫を凝らしながら、金融緩和を継続することが適切」だと言っている。

「工夫」とは具体的に何か? もっと分かりやすいのは、副総裁候補の内田氏が緩和政策について「副作用があるから見直すのではなく、いかに工夫を凝らして緩和を継続していくかが課題」と言っていることである。

これは明らかに枯渇しかけている国債の残高のことを言っている。そしてその問題を解決するためには長期金利の上限を上げることが必要である。上限を例えば1%や2%に上げれば、現状の上限である0.5%を超えても国債を買い入れずに済むからである。

日本国債の空売りを開始

ということで、日本国債の空売りを開始する。債券の金利上昇は価格下落を意味するので、日本国債の価格が下がることを予想するからである。

日銀は長らくゼロ金利政策を続けてきた。そしてそれが維持不可能だと見込んで日本国債の空売りを行なったヘッジファンドもあったが、これまで日本の金利は結局上がらなかったため、日本国債を空売りする取引は金融市場でウィドウメイカー(寡婦を生み出すトレード)と呼ばれてきた。

だがこうした見方が見落としている点が1つある。日本国債の空売りはほとんど損をする可能性のない取引だということである。

何故か? 債券の金利上昇は価格下落、金利低下は価格上昇だということを考えてみてもらいたい。そして日本国債の金利は上がることはあっても、下がることはほぼ考えられない。今のケースで言えば、金利上限を下げると日銀は国債を更に買い入れなければならなくなる。筆者の予想ではその可能性は限りなくゼロに近い。

だから日本国債は価格が下がることはあっても上がることはない資産である。よって日本国債の空売りは、仮に失敗してもほとんど損をしない。

日銀は最近、これに対抗するために国債を借りる時に金融機関が支払う国債の品貸料を1%に引き上げた。空売りをするためにはまず国債を借りなければならないため、空売りのコストを上げようとしているのである。

だが金利がもし上昇すれば国債の価格がどれだけ下がるかを考えてもらいたい。債券は満期までの期限が長ければ長いほど金利上昇に対する価格の下落幅が大きい。10年物国債は1%の金利上昇で10%近く、2%でほぼ20%近くの価格下落となる。3%、4%になれば30%、40%である。

これはジョン・ポールソン氏がリーマンショック時にサブプライムローンを空売りした場合と似たようなリスク・リワード比だと筆者は考えている。ポールソン氏は当時のことについて以下のように語っている。

空売りのコストは年間たった1ドルということになる。

しかしサブプライムローン債券がデフォルトすれば、空売り投資家は100ドルを得ることができる。

結論

ということで、筆者も遂に日本国債の空売りに手を出すことになった。大手メディアや金融市場はまだ分かっていないが、筆者の意見では植田氏の狙いは明らかである。以下の記事を読みながら彼の言葉を精査してみてほしい。

また、金利上昇は株価にとってもマイナスとなる。筆者は日本株の空売りも行なっている。アベノミクスのお陰で日本経済が滅ぶ時が来たようである。自業自得である。