久々の金相場見通しである。金については2015年よりフォローしているが、以下は最近の経済データを踏まえた最新版であり、特に短期的に金価格が下落するリスクに焦点を当てて今後の動向を予測している。やや長い記事になったが、その分詳しく説明できたのではないかと思う。

「Fed」タグアーカイブ

ジム・ロジャーズ氏: 低金利も米国利上げも世界経済に悪影響

前回に引き続き、Frankfurter Allgemeineによる著名投資家ジム・ロジャーズ氏のインタビュー(原文ドイツ語)をお伝えする。話題ごとに記事を分けて訳している。前回はロジャーズ氏の金価格に関する相場観をお伝えした。

今回は米国利上げである。ロジャーズ氏の意見を順に見てゆこう。

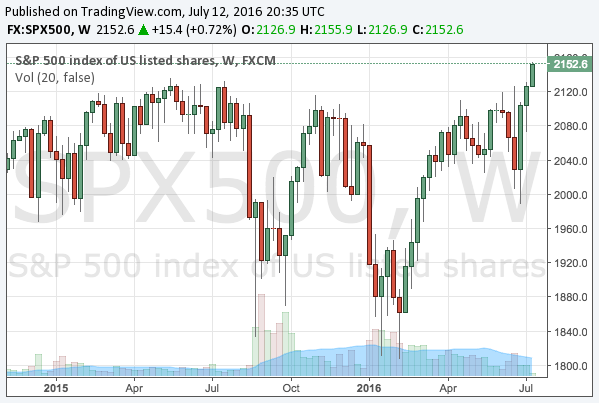

米国株が史上最高値を更新、ソロス氏の空売りは失敗か?

S&P 500がついに市場最高値を更新した。2015年後半の世界同時株安の後、米国株は何度も急落を繰り返しながら上値を試していたが、Brexit後のリスクオフを克服したことでついに上値を抜けた形となる。以下はS&P 500のチャートである。

急落を何度も繰り返しながらなかなか下値を割らず、一方でこれまで上値を積極的に更新することもなかった米国株の先行きについては、市場で様々な意見が主張されていた。

イギリス国民投票: EU離脱で日本市場が円高株安になる理由

市場がやや荒れている。原因は確かにリスクオフなのだが、しかし単にリスクオフと言うのではなく、状況をより厳密に理解することが必要である。

6月23日にイギリスで行われるEU離脱を賭けた国民投票で、投票日直前になりEU離脱派が勢いを増していることを受け、金融市場は円高株安の様相を呈している。

また、6月の決定会合でFed(連邦準備制度)がアメリカ経済にやや弱気な見方を示したこと、そして日銀が特に何も出来なかったことも日経平均やドル円のマイナス材料になっている。

ドル円は最終的に80円台まで暴落する: 長期相場見通し、円高とドル安の原因

引き続き下落しているドル円の推移予想についてこの辺りで纏めておこう。短期的には複数の要因が入り混じり混沌としているが、長期的な落とし所ははっきりしている。

6月のFOMC会合でのアメリカ利上げ予想と金利先物市場の利上げ織り込み、日経平均への影響

6月のFOMC会合の日程が近づいてきたので、米国利上げの可能性について議論してみたい。会合の日程は米国時間6月14日から15日であり、結果は15日に発表される。今回は結果発表後にイエレン議長の記者会見がある会合である。

金利先物市場における利上げ織り込み

先ずは例によって金利先物市場に織り込まれている利上げ回数を確認してみたい。

2016年アメリカ利上げで米国REITはどうなるか?

2015年12月に一度目の利上げを行って以来、Fed(連邦準備制度)は金利正常化を継続しようとしている。多くのファンドマネージャーらが金融緩和への逆戻りを予想しているが、それでも2016年内に一度か二度の利上げは可能性があると見るべきだろう。

利上げをしたとしてもいずれは利下げに逆戻りすることになるのだが、しかしそれでも一時的な金融引き締めは想定しておくべきである。現在、金利先物市場では年内に一度の利上げ織り込んでいるから、利上げが二度行われればそれはサプライズとなり、ドルは強含み、長期金利は上昇する可能性がある。

債券王ビル・グロス氏の世界経済見通し: 成長率、インフレ率、米国利上げの予想

著名債券投資家のビル・グロス氏がバロンズ誌のインタビュー(原文英語)で世界経済の展望を語っている。多くのエコノミストが悲観的な世界経済の先行きだが、グロス氏の意見はどうだろうか?

ジム・ロジャーズ氏: リーマンショック以上の市場暴落が来る、中央銀行は廃止すべき

著名投資家のジム・ロジャーズ氏がRTのインタビュー(原文英語)で、2016年の世界経済の動向について語っている。

ロジャーズ氏によれば、中央銀行の量的緩和が支えている金融バブルにはいずれ終わりが訪れ、そのバブルが破裂するときには2008年のサブプライムローン危機よりも酷い事態になるだろうと予言している。その理由は世界中で積み上がった負債とマネタリーベースである。

4月FOMC会合結果速報: 利上げ見送り、声明文はプロの仕事ではない

4月26日から27日に米国のFed(連邦準備制度)は金融政策決定会合であるFOMC会合を開催し、金融政策の維持、利上げの見送りを決定した。決定は満場一致ではなく、前回同様カンザスシティ連銀総裁のジョージ総裁が0.25%の利上げを主張した。

同時に発表された声明文の内容はいたって平易であり、差し障りの無い内容であるが、一応前回から変更された箇所を見てゆこう。