DoubleLine Capital創業者のジェフリー・ガンドラック氏がCNBCのインタビューでFed(連邦準備制度)が利下げした10月のFOMC会合について語っている。

10月FOMC会合

Fedは今年の9月から利下げを再開し、先月末のFOMC会合において引き続きの利下げを決定した。

ただ、金融市場は次回12月のFOMC会合での3連続の利下げを期待していたのだが、パウエル議長は会合後の記者会見でそれは確定事項ではないと釘を差した。

ガンドラック氏はパウエル議長のこのコメントについて次のように述べている。

「確定事項ではない」だ。しかもその後に「確定からは程遠い」とまで付け足した。

そしてそのあと質疑応答で言ったことがこうだ。「霧の中で運転する時にやることは何だ? 減速だ」

だからもし何か新しい経済データが入って来るのでなければ、市場が想定していたように12月に90%の確率で利下げがあるという想定は、ある程度撤回しなければならないのだろう。

パウエル氏が「確定から程遠い」と言っていたことを考えれば、五分五分だと言っても良い。

これは、パウエル議長にずっと利下げを求め続けているトランプ大統領に対する反抗であるとも言える。ちなみに、トランプ大統領にFedに送り込まれたマイラン理事は、0.5%の大幅利下げを求めて今回の0.25%利下げに反対票を投じている。

Fedの利下げ

Fedはコロナ後のインフレで金利を上げた後、去年9月に利下げを開始したが、今年に入ってインフレ率が予想ほど下がらなかったことで利下げを停止、だが今年9月に再開して今回がそれから2回目である。

ガンドラック氏は、去年からのFedの利下げについて次のように言っている。

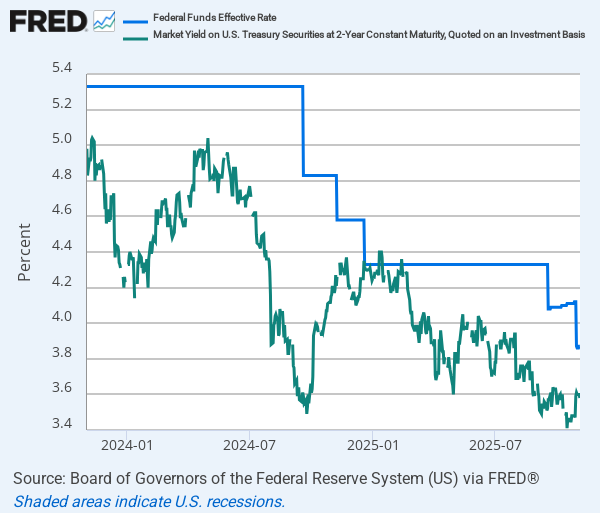

現在の利下げサイクルを通してわたしが指摘しているのは、Fedがずっと政策金利を2年物国債の金利に寄せているということだ。

2年物国債の金利は、基本的に今後2年の政策金利の推移に対する市場予想を反映する。だからガンドラック氏が言っているのは、Fedが政策金利を市場予想に寄せてきたということである。

政策金利と2年物国債金利のチャートを並べると、2年物国債の金利が先に下がり、政策金利がそれに合わせて下がってきたことが分かる。

ガンドラック氏は次のように言っている。

去年の9月には政策金利と2年物国債の金利は1.5%離れていて、2年物国債の金利の方がよほど低かった。

だが今では政策金利は下がった。2年物国債の金利にかなり近づいており、0.25%程度しか離れていない。

それで今年、金融資産の価格が上がったというわけだ。

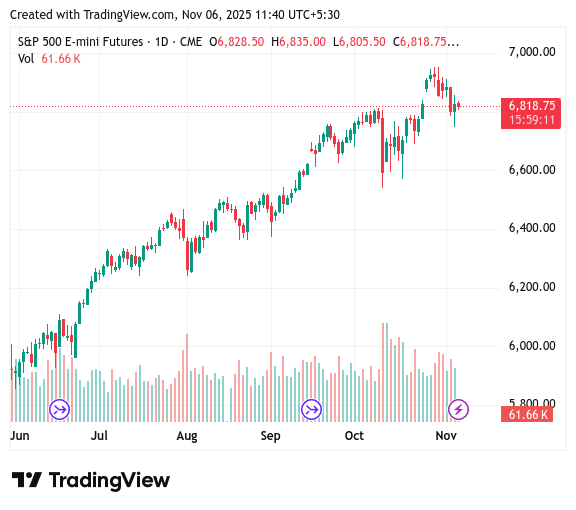

米国の株価指数S&P 500は次のように推移している。

今後の利下げと米国株動向

4月に関税をきっかけとした株安はあったが、米国株はFedの利下げを材料に立ち直ってここまで来ている。

だがガンドラック氏は次のように言っている。

今年は金融資産にとって素晴らしい年となっているが、それはかなりの程度Fedの利下げを多く織り込んできたことによるものだ。

だが、パウエル氏の記者会見の後、その根拠はやや薄くなりかかっている。

それが短期的な状況だ。それでFOMC会合後株価はやや下がった。

だが長期的には、米国株がここからバブルになってゆくという予想が複数のヘッジファンドマネージャーから出ている。

今後の米国株の推移を考えるには、金利の長期的動向を考えなければならないだろう。

タイムラインはこうだ。今は11月で、来年5月に退任するパウエル議長の代わりが年末までには発表されるだろう。

そして5月に向けてトランプ大統領の意向が反映された新議長の金融政策が徐々に織り込まれてゆく。

Bridgewaterのレイ・ダリオ氏は、ここからアメリカ版アベノミクスが始まると考えている。

アメリカの本格的な金融緩和に伴うドルの価値下落については、ダリオ氏は新著『How Countries Go Broke』(仮訳:なぜ国家は破綻するのか)で詳しく解説している。日本語版はないが、英語が読める人はそちらも参考にしてもらいたい。