アメリカでは現金給付などの景気刺激による物価高騰が懸念されており、株式市場はグロース株を中心としてやや不安定な状況となっている。

インフレ率が今後どうなるのかということも問題だが、仮にインフレが止まらない場合、株式市場はどうなるのだろうか。

著名投資家のジェフリー・ガンドラック氏はインフレが止まらない場合株価が下落する可能性を指摘している。

しかし筆者の考えではこの表現は厳密ではない。インフレ自体が株価バブルの終わりを告げることはないだろう。今回はこのことについて深く考えてみたい。

インフレと株価の関係

インフレ、つまり物価の高騰とは逆に言えば貨幣(アメリカではドル)の価値が下がることを意味している。この環境下では、紙幣以外の財のドルで表記した価格が上がることになる。それで金融市場では貴金属や穀物などコモディティの価格が上がっているのである。

では株式はどうだろうか。株式とは会社の所有権であり、会社とはいわば資産をプールする容れ物のようなものである。

したがって株式の価値はその会社の保有するものの価値によって決まることになる。ここでは資産とは、貸借対照表に載るような現金や不動産などの資産だけではなく、優れた従業員を確保していること、取引先との関係、その業界における先行者利益など様々なものを含めたい。

その会社が仮に現金しか保有せず、何の事業をも行なっていなければ、その株式の価値は会社が保有する現金の価値に等しい。ドルにインフレが起こったとしても、ドル建てで表記するその株式の価格は変わらないだろう。

一方でその会社がゴールドを保有するだけの会社であった場合、株式の価値はそのゴールドの価格と同じになる。インフレ前に100ドル分のゴールドを持っていた会社があり、ゴールドの価値がインフレで100ドルから150ドルまで上がった場合、株式も同様に100ドルから150ドルまで上がるだろう。

会社にもよるが、実際には企業とは現金と現物資産の混合体ということになる。従業員や取引先との関係など目に見えない資産もインフレでドル建てで計算した価値が上がるという点では同じである。つまりインフレは会社の資産に対しては(ドル建てで)基本的にプラスの要因となる。

一方で株式には「将来のキャシュフロー」という現金にはない計算要素もある。インフレは1年ごとにドルの価値を減価してゆくので、遠い未来であればあるほどその収入の実質的価値は減ってゆく。遠い将来のドル建て収入を織り込んで上昇していたグロース株がインフレで調整局面に入っているのはそれが理由である。

一方でバリュー株はそれほどそうした悪影響を受けないだろう。ダリオ氏の現在の米国株ポートフォリオもそうした目算に従っている。

これがインフレの株式に対する影響である。つまり、「他の条件が同じならば」インフレが起こってもグロース株を除く株式にとってはそれほど悪い状況ではないということである。

他の条件が異なれば

しかしインフレが起こった場合、その他の状況にも影響を及ぼす。他の条件が同じでなくなるということが問題なのである。

株式市場にとって一番懸念される状況は何か。それは物価高騰を懸念した中央銀行がインフレを抑えるために利上げや量的引き締めなどの金融引き締め政策を行うことである。量的引き締めの威力についてはそれが原因となった2018年の株価暴落を思い起こせば良いだろう。

インフレ、金融政策、そして株価の関係はどうだろうか。これを検証するためには過去のインフレにおける株価の推移を考えれば良い。つまりは1970年代および1980年代のアメリカにおいて株価がどうなったかを考えれば良いのである。

アメリカで1970年代から始まったインフレは1971年にニクソン大統領が金本位制度を放棄したニクソンショックに端を発している。当時ウォール街でアルバイトをしていた、後のヘッジファンドの帝王、レイ・ダリオ氏が以下の記事で当時の様子を振り返っている。

金本位制度の廃止は今で言うところの量的緩和に似ている。ドルの価値を意図的に希釈したのである。

結果としてインフレ率は緩やかに上昇し、1974年のインフレ第1波で12%、1980年の第2波で14%まで上昇した。

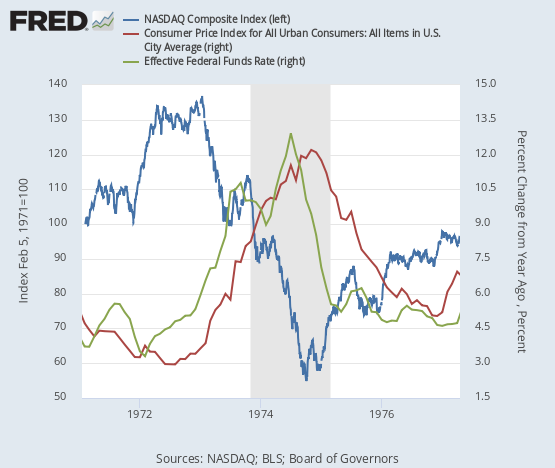

さて、ここからが本番である。以下のチャートは現在の状況と同じく、インフレが起こり始めた1974年の第1波の前後で株価、インフレ率、政策金利がそれぞれどう動いたかを表したものである。

株価は1973年頃から急落している。一方でインフレ率と同時に政策金利も急上昇していることに注目したい。当時の中央銀行はインフレを許さなかった。インフレの気配を感じると中央銀行は即座に利上げをした。そして筆者の考えでは、株式市場はインフレよりも急激な利上げに反応して下落していった。

現代の相場とインフレ

しかし現在のアメリカの中央銀行の議長を務めるパウエル氏はインフレの脅威を無視している。

何故かと言えば、パウエル議長は自分の金融引き締めが2018年の株価暴落を引き起こしたことがトラウマになっているからである。彼はもう容易に金融引き締めが出来ないだろう。

もしインフレが起こっても中央銀行が利上げを行わないならば株価はどうなるか。それが今回の記事の主題である。上記の考察からは、インフレ自体は必ずしも株価にとってマイナスではなく、金融引き締めを伴わないインフレで(グロース株を除く)株価が暴落することはないと結論したい。つまり、株価を暴落させるのはインフレではなく、インフレが引き金となる金融引き締めである。

その他の相場見通し

しかし筆者にとって重要なのは株価よりもコモディティと暗号通貨の相場見通しである。株価は現在インフレ懸念というよりもバリュエーションが高くなったことで上値が重くなっているので大して問題視していない。それは普通の値動きである。

一方で、インフレ相場で上昇してきたコモディティ市場(暗号通貨含む)について、何人かの著名ファンドマネージャーがこれまで好調だったこれらの銘柄の調整を示唆している。

短期的には彼らの考察が役に立つだろう。しかし長期見通しはどうだろうか。コモディティバブルとそれに付随する暗号通貨バブルはここが頂点なのだろうか。

筆者の考えでは、コモディティと暗号通貨の長期的な上昇相場の頂上は株式市場にとどめが刺されるタイミング、つまりパウエル議長がインフレの危険性を認め、金融引き締めの必要性について語り始める頃になるだろう。

上に述べた理由によりそのタイミングはまだ少し先である。パウエル議長が現実逃避をしている間は長期的には上昇トレンドは継続する。

長期的な見通しを見失わない投資家にとっては、短期的な下落は好機となる。一方で長期的な天井はいつか。パウエル議長がいつ自分の誤りに気付くかどうかについては今後のインフレ統計次第だろう。以下の記事を参考にされたい。