コロナ後の景気回復と株高の要因を色々な観点から解説することはできる。しかし1つだけ原因を挙げろと言われれば、マネーサプライの増加と答えるだろう。

マネーサプライ

現金給付などあらゆる緩和策の成果はこの指標1つに集約される。マネーサプライである。マネーサプライとは、発行されている紙幣と硬貨に、企業や消費者が銀行口座に保有している金額を合わせたものである。

量的緩和で直接操作できるマネタリーベースは紙幣と硬貨に銀行が中央銀行に預けている資金を足したものであり、企業や消費者が直接引き出せる金額とは異なる。マネーサプライは直接経済に投入されうる資金の総額なのである。

本来、どれだけ緩和してもインフレにはならないというのが経済界の共通認識だった。事実、どれだけ量的緩和を行なっても、マネタリーベースは増えてもマネーサプライは増えなかった。

しかし逆に言えば、これまでインフレにならなかったのは、マネーサプライが上がらなかったからだと言える。しかしコロナ後の現金給付で消費者の口座に現金が直接振り込まれた結果、マネーサプライが上昇した。そして先進国では久々のインフレとなったのである。

現金給付終了後のマネーサプライ

しかし3回行われたアメリカの現金給付は3月を最後に打ち止めとなっている。マネーサプライがインフレの原因であったならば、マネーサプライが今後のインフレを決定するということになる。

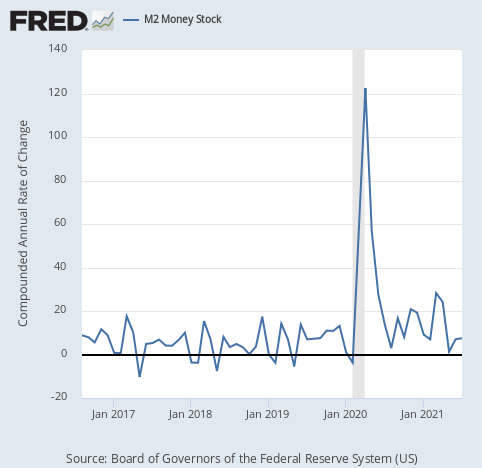

そこで今回はマネーサプライの現状を見てみたいと思う。マネーサプライのチャートは次のようになっている。

コロナ後に大きく伸びている。これは1回目の現金給付である。その後年末および3月の現金給付で更に伸びて、その後は多少落ち着いている。

勿論高止まりはしているのだが、重要なのは伸び率である。この3月の再上昇より後の伸び率は、果たしてコロナ前の伸び率と比べてどうなのだろうか? それほど急角度で上昇しているようには見えない。

そこでこのデータを週次から月次にし、前月比年率の上昇率をチャートにして表示すると次のようになる。

3月の現金給付によって3月と4月が上向いたあと、5月、6月、7月の上昇率は1.3%、7.0%、7.5%となっている。コロナ前の2019年後半の数字は10%前後だったので、この数字はここ数ヶ月のマネーサプライの上昇率がコロナ前よりも低い水準になっていることを示している。

マネーサプライと株価とインフレ

最近のアメリカの経済指標は調子が良くない。個人消費の先行指標である小売店売上高が減速していることは以前報じた通りである。

小売店売上高とマネーサプライは、両方とも追加緩和なしにはアメリカ経済が沈んでゆくことを示唆している。

問題は不況でデフレなのか、不況でインフレなのかである。インフレについては強気と弱気両方の意見がある。

これはなかなか難しい問題だが、小売店売上高とマネーサプライはデフレを示しているように見える。

結論

最終的なシナリオは変わらないのである。ただ、経済が一度沈んでから追加緩和があり物価高騰になるのか、追加緩和なしでも物価高騰になるのかの違いである。

しかしやはり当分はデフレシナリオが続きそうな気はしている。レイ・ダリオ氏やジョージ・ソロス氏らはデフレに備えたポートフォリオを組んでいたので、そちらも参考にしてもらいたい。