長らくアメリカのインフレのことばかり書いてきたが、2022年の相場の問題はアメリカ発の物価高騰だけではないということをそろそろ思い出そうではないか。つまりは中国の不動産バブル崩壊と、それによる世界経済の減速である。

今年はアメリカのインフレだけではない

世間で報じられているインフレの原因とは違うだろうが、コロナ対策で世界中の政府が現金をばら撒いた結果、当たり前のようにインフレになった。

物価高騰は止まらず、あらゆるものの値段は上がり、しかも経済は失速している。いわゆるスタグフレーションであり、この状況は1970年代以来の40年ぶりの世界的な経済危機である。

それだけでも未曾有の危機なのだが、この状況を予想した年始の記事を思い出してもらいたい。2022年の問題はそれだけではなかったはずだ。

ここに書いた2022年の弱気要因はインフレ、金融引き締め、そして中国の不動産バブル崩壊だった。

誰もが忘れている中国バブル崩壊

株価にとってはインフレだけでもあまりに強烈な下げ要因であるために、中国経済のことなど今や誰も話していない。

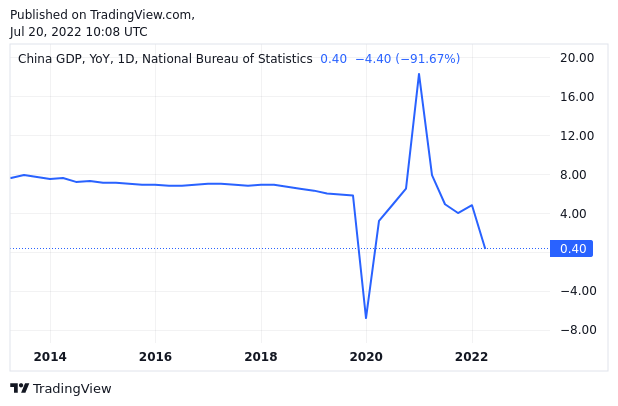

だが中国の第2四半期の実質GDP成長率がどうなったか、読者はご存知だろうか? 以下のチャートを見てもらいたい。

0.4%である。5%だの6%だの言っていた中国の経済成長率がそこまで落ちている。しかもこれは中国政府の公式の数字だから、実際はマイナス成長になっていてもおかしくない。

原因はまず第一に不動産バブルの崩壊である。一時期話題になった不動産ディベロッパーの恒大集団は実質的には既にデフォルトしており、中国のGDPの2%に相当する巨大な債務を抱えたまま、長い後始末のプロセスに入っている。

巨大企業が債務を返せないということは、お金が返ってこない人がたくさんいるということである。それは消費者であったり、他の企業であったりする。そうした人々が連鎖的に資金繰りに困り始める。連鎖倒産は特に不動産業界で深刻である。

崩壊した中国の消費者の将来設計

こうして日本のバブル以上の大きさに膨れ上がった中国の不動産バブルは崩壊した。もう半年も前の話である。

そしてその影響も日本のバブル崩壊と同じように長引くだろう。何故ならば、中国の人々にとって不動産は老後の資産運用の中心であり、上がり続けていた不動産を買ってその値上がり益に自分の老後の生活を託していた人も少なくなかったからである。

その背景には中国人の不動産信仰がある。彼らはバブル期の日本人のように(そして今の日本人が米国株を信じているように)不動産価格は永遠に上がるものだと信じていた。

長年相場を経験している人間ならば容易に思いつくことだが、永遠に上がると囃されているものは大体すぐに落ちる。中国の不動産価格もそうなったということである。

これはつまり、大部分の中国人の将来の消費が壊滅的に減少したことを意味する。不動産に頼って将来設計していて、不動産バブルが崩壊したのだから当たり前である。

中国では、それに輪をかけてコロナ対策によるロックダウンが未だに行われている。習近平氏が何故自国経済を自殺に追い込もうとしているのかについては、ジョージ・ソロス氏の推測を以下の記事に載せている。

不動産バブル崩壊で死に体の中国経済にロックダウンが追い打ちをかけている。それが中国の今の状況である。

中国バブル崩壊の意味と影響

アメリカのインフレがあまりにセンセーショナルな話題であるために皆忘れているが、中国バブル崩壊はどう考えても世界経済にとって無視できる話題ではない。

中国は世界第2位の巨大な経済であり、しかも世界経済にとって巨大な買い手であった。中国は輸出も多いが、多くのものを輸入している。世界の企業は中国人の旺盛な消費を前提に生産力を増強し続けてきた。だがそれが躓こうとしているのである。

その影響が真っ先に出るところは何処か? 投資家が空売りできるとすればどの銘柄だろうか。以下の記事で本命として挙げたのは、人民元と鉄鉱石などの中国関連コモディティだった。

まず人民元は、中国経済が減速し金融緩和を余儀なくされるからである。通貨は下がらざるを得ないと予測したわけである。

ではその後人民元はどうなったかと言えば、ドル元のチャート(上方向がドル高人民元安)を見れば分かる。

このチャートはドル安が始まれば反転するかもしれないが、今のところは奏功している。

だがコモディティ市場全体の今の状況も考えると、人民元売りよりも本命なのはやはり鉄鉱石の空売りだろう。鉄鉱石の価格は次のように推移している。

何故鉄鉱石かと言えば、以前の記事に書いたことを思い出そう。

鉄鉱石は世界の輸入の75%を中国が担っている。当然ながらその多くは建設に使われる。

中国の不動産バブルが崩壊すれば、当然ながら建物が建てられなくなる。世界の輸入の75%という数字を考えてもらいたい。鉄鉱石の需要が崩壊するのは目に見えている。

また、鉄鉱石と同時に名前を挙げた銅(中国が世界の輸入の43%を担っている)は次のようになっている。

結論

ということで、最近はアメリカのインフレの記事ばかり書いてきたから、この辺りで中国売りの現状について纏めてみた。筆者はやっていることが多いのですべては書けないが、色々なところで儲けているのである。

人民元についてはドル高が止まれば逆転する可能性があるのでこの辺りが潮時かもしれないが、コモディティ市場全体の相場観も考慮すると、中国関連のコモディティ(特に鉄鉱石)についてはまだ下がる余地があるのではないか。

いずれにしても世界経済はお先真っ暗である。ヨーロッパが死んでいることについては、前回の記事で書いておいた。

そしてインフレの震源地であるアメリカについては言うまでもない。

そして中国経済もこのように死んでいる。

アメリカ経済が減速して中国が覇権国家になるという話もあったが、現状を見ている限り皆等しく死ぬのではないか。

そこからどの国が這い上がるのかというのは興味深い話題だが、それについて考えるのはもう少し先だろう。