2023年最初の投稿はインフレについてにしよう。ジョージ・ソロス氏とともにクォンタムファンドを立ち上げたことで有名なジム・ロジャーズ氏が、GELDmeisterinのインタビューで1970年代の物価高騰時代について語っている。

コロナ後の物価高騰

インフレはもう何十年も起こっていなかった。だからインフレの時代に金融市場を予想するためには、過去にインフレだった時代、つまりは1970年代のアメリカの物価高騰時に株式や債券がどう動いたかを研究する必要がある。

コロナ後にインフレを予想してその研究を一番最初に始めたのはBridgewaterのレイ・ダリオ氏だっただろうか。

この記事は2020年3月である。当時、何故彼がいきなり現金がゴミになった時のことを語り始めたのかを理解していた人は少なかっただろう。だがダリオ氏はコロナ後の現金のばら撒きで紙幣がゴミになること(つまりインフレになること)を、2020年3月の時点で予想していた。当時、まだアメリカは第1波でロックダウンしていた。

その後多くの投資家が1970年代の物価高騰について語り始めたが、2022年終盤にアメリカのインフレ率がようやく下がり始めてからは、その話題は少なくなったように思う。

だが筆者の意見では、インフレ率が下がり始めた時こそ1970年代を考えるべきである。何故ならば、インフレ率が下がり始めてからがインフレ危機の本番だからである。

1970年代の物価高騰

1970年代にクォンタムファンドを立ち上げたロジャーズ氏は次のように言う。

1970年代には大きな物価高騰があった。皆は1970年代のインフレを覚えているほど年寄りではないかもしれないが、当時物価は上がり、中央銀行は利上げを行なった。

インフレをどうにかするためにそうするしかなかった。

政府はインフレが起きていない間はいくらでも紙幣を印刷しようとした。だがその当然の結果としてインフレが起こる。

そしてひとたび物価が上がると、デフレである間はいくらでも行えるように見えた紙幣印刷ができなくなる。紙幣を更に印刷すればインフレが止まらなくなるからである。

それでゼロ金利政策ができなくなり、2022年には遂に日銀さえも利上げをしなければならなくなった。

こんなことは何度も起きている。1970年代も同じ理由でインフレが起こった。インフレが起こるまでは、誰もが紙幣印刷は問題ないと信じ込んだ。その妄想はMMTなどと呼ばれてあたかも何かの理論であるかのように吹聴されるが、インフレが起こればそうした話も一瞬で吹き飛ばされる。

実際にはMMTは何ら新しい話ではない。そういうおとぎ話は2022年どころか19世紀にも存在した。そしてインフレが起きてからは誰もその話をしなくなる。MMT信者の発生と消滅も含めて、その一連の流れがインフレのサイクルなのである。

インフレから金利高騰へ

だがインフレが発生すれば金利を上げるしかない。上げなければ、インフレは悪化し、通貨は暴落するだろう。だが金利を上げれば株式と債券が死んでゆく。どちらかしか選べないのである。

1970年代、アメリカは金利上昇を選んだ。ロジャーズ氏は次のように続ける。

当時、米国債の金利は21%だった。誤植ではない。インフレを殺すために21%まで上がった。

そして成功した。インフレは殺せた。だがその代わりに金利は21%まで上がらなければならなかった。

その代償は何か? 不況と大量失業である。その状況がどういうものだったかは、その時金利を上げた張本人が語ってくれている。

当時のインフレ率は最高で15%である。2022年のアメリカのインフレ率は最高で9%だった。

だが当時と今ではCPI(消費者物価指数)の計算方法が違い、それを考慮すれば今のインフレ率は既に当時の水準に匹敵しているというラリー・サマーズ氏の論文もある。

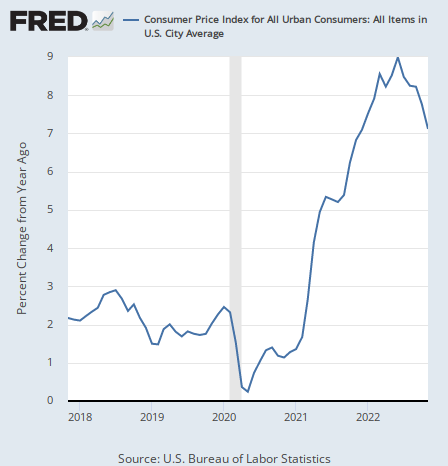

しかし当時、15%のインフレを殺すために金利を20%近辺まで上げた一方で、現在では9%のインフレが4%の金利で収まろうとしている。今のインフレ率のチャートを掲載しよう。

金利をそれほど上げなくて良いことの意味

4%の金利でインフレが収まりかけていることをどう解釈するべきだろうか。ロジャーズ氏は次のように言う。

今の金利がいくらか知っているだろうか? 金利はもっと上がらなければならない。インフレは終わっていない。

ロジャーズ氏の解釈は、現在のインフレ率下落は長期的なものではなく、本当の意味ではインフレは収まっていないということである。彼は次のように続ける。

金利は上がる。毎日、毎週、毎月金利が上がると言っているのではない。だがインフレを完全に抑制するまでに金利はもっと上がることになる。

インフレは当時よりも今のほうが深刻だ。インフレは深く根付いてしまっている。

彼の意見の背景には、インフレ率とともに経済成長率が急落して景気後退に入れば、政府はインフレ退治を放棄して緩和に転換するだろうという予測も入っているのだろう。彼はインフレ第2波を予想している。

だが4%の金利でインフレ率急落の事実を、筆者はまた別の意味で受け取っている。つまり、今の経済は4%の金利にも耐えられないほど痛んでいるということである。

結論

1970年代のアメリカ経済は、逆に言えば20%近辺まで金利を上げなければ経済が減速しないほど力強かったということである。

一方で現在は、リーマンショック後のゼロ金利政策によって借金で延命されているゾンビ企業が山のように存在している。彼らは少しの金利上昇で死ぬ。それが今のインフレ率下落の意味である。ゾンビ企業の債券(つまりジャンク債)の現状については、債券の専門家スコット・マイナード氏が説明してくれている。

この状況の意味するところは、2023年にインフレ率が下落してから必然的に起こる失業と景気後退は、恐らく1970年代よりも酷いものになるだろうということである。

株式投資家はこの事実を考慮に入れる必要があるだろう。企業利益は既に影響を受け始めている。結果としてAmazon.comなどの優良企業の株価はほとんど半値まで下がっている。

金融庁にそそのかされてこういう企業の株式に飛びついた人々は、まさに天才的なタイミング能力でバブルの天井を掴んだわけだが、何故彼らがそれを掴んだ途端に株価は暴落してゆくのかということについては、以下の記事で説明している。

だがハイテク株の株価はその後半分まで下落した。今の水準は高いだろうか、安いだろうか? 株式投資家にとっては、現在の株価は2023年に起きる企業利益減少を考慮に入れても妥当かどうかということが問題になる。

ハイテク株以外もそうである。だが2023年は半ばから後半には市場反発の可能性がある。何を底値買いすべきかということは、考え始めなければならないだろう。