年始早々、ドル円の動きに非常に面白い兆候が表れているので紹介したい。やはり2023年の世界経済は酷い状態になりそうだ。

ドル円の異変

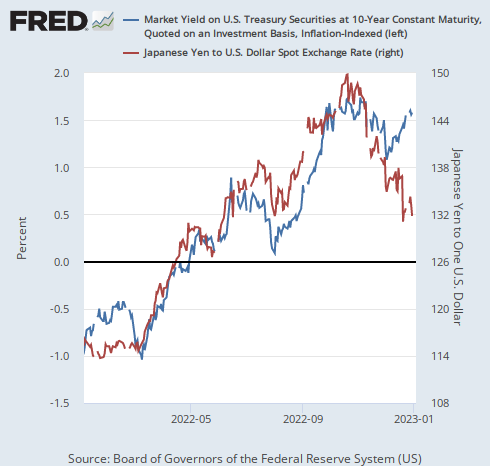

まずはドル円の動きを紹介しよう。読者も知っての通り、ドル円は2022年の大きな上げ相場の後、急落トレンドが続いている。ドル円のチャートは次のようになっている。

読者はこのドル円急落の理由を知っているだろうか?

これは実は難しい質問である。アメリカの金利が下がっているからだろうか? 2022年にはアメリカの金利上昇でドルが独歩高となっていたから、長期金利などが急落していることが逆にドル安を招いているのだろうか。

実は、そうではない。アメリカの金利は下がっていない。長期金利は下がっているのだが、為替相場に影響するのは厳密にはインフレを差し引いた実質金利(の市場予想)である。

そして実はこの期待実質金利は下がっていない。にもかかわらずドル円は下がっている。通常の場合なら実質金利が上がればドルも上がり、実質金利も下がればドルも下がるのだが、昨年終盤からは実質金利が上がっているにもかかわらずドルが下がっているという状況が生まれている。

ドル円のチャートと期待実質金利のチャートを並べると次のようになる。

ずっと歩調を合わせてきたドル円と実質金利が、2022年終盤に乖離を始めている。

ドル円と実質金利の乖離

ここまで言えば、昔からの読者にはもう分かるのではないか。ドル円と実質金利の乖離は金融危機の兆候なのである。

まず最初に、何故この2つのチャートが今乖離しているのかを説明しよう。

ドル円は下がっているが、実質金利は上がっている。何故実質金利は上がっているのだろうか?

まず、実質金利は以下の式で計算される。

- 実質金利 = 名目金利 – インフレ率

景気後退が予想されると名目金利が下がる。だが実質金利とは名目金利からインフレ率を引いたものなので、市場が景気後退で長期金利の低下以上のインフレ率低下を予想するとき、実質金利は逆に上がることになる。

一方でドル円は投資家のリスクオフを反映して、実質金利が上昇しているにもかかわらず下がることになる。昔からの読者ならば知っているだろうが、これは金融危機特有の現象である。

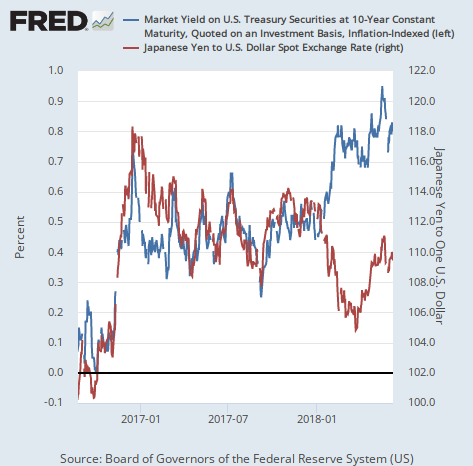

例えばアメリカの金融引き締めが世界同時株安を引き起こした2018年には、ドル円と実質金利は以下のように推移している。

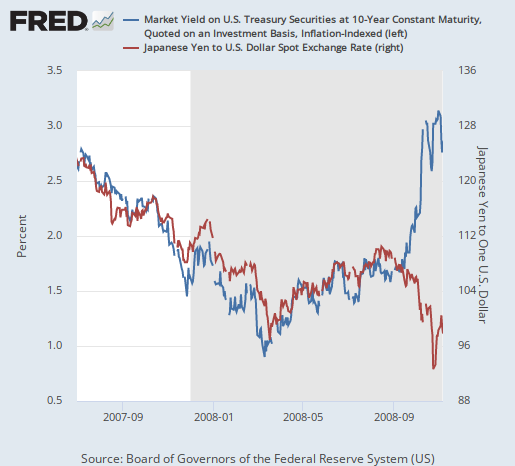

そしてリーマンショックのあった2008年にもこれらのチャートは同じように推移している。

結論

こうしたチャートは金融危機に特有の現象である。金融危機というよりは経済危機だった2020年のコロナショックでは、チャートはまた別の動きをしている。

したがってこのチャートはリーマンショック時のように、金融引き締めが実体経済に深刻なダメージを与え始めていることを示していると筆者は考えている。

少なくとも2008年にも2018年にもこの現象は株価の暴落を伴った。筆者は現在株式の空売りをしていないが、この現象が起きる時にはドル円が下落し、アメリカの(名目)金利は下がることになるので、筆者はドル円と短期金利の下落に賭けている。どちらにしてもリスクオフである。

金融市場には様々なシグナルがあるが、ドル円と実質金利の乖離は筆者が一番危険視するシグナルである。株式市場の見通しについては、以下の記事を参考にしてもらいたい。