この辺りで一度米国株の相場見通しについて纏めておきたい。結局重要なのは、財政政策と金融政策が来年にかけてどうなってゆくかである。

反発する米国株

米国株は反発している。インフレ抑制のための金融引き締めを受けて、株価は2022年から下落しているが、今のところその下げ幅の半分以上を取り戻している。

基本的に株式投資家は過去1ヶ月ほどのトレンドが永遠に続くと考える生き物なので、これは新たな上げ相場の始まりだとの声も出ている。

だがもう少し賢明な投資家は、長期トレンドが本当に変わったのかどうかを考える必要があるだろう。

2022年株安の原因

ここの読者には繰り返しになるが、株価は以下の式で計算される。

- 株価 = 1株当たり純利益 x 株価収益率

純利益は純利益だが、株価収益率は純利益に対して何倍まで株価が評価されているかを表す。

この式を見ながら2022年からの株安が何故起こったかを考えてみたい。原因はFed(連邦準備制度)の金融引き締めで米国債の金利が上がったことである。アメリカの長期金利は次のように推移している。

米国債の金利は1%強から4%近くまで上がった。わざわざ株式を買わずとも国債を持っていれば4%の金利が得られるわけである。

金利が上がると国債の魅力が上がる。様々な資産クラスは限られた資金を互いに取り合うので、逆に言えば株式の魅力が下がるわけである。それで仮に純利益が同じでも株価収益率が下がって株価が下がる。

- 株価 = 1株当たり純利益 x 株価収益率

だが実際には純利益も下がっている。以下はS&P 500の1株当たり純利益の推移である。

- 2022年第1四半期: 197.91ドル

- 2022年第2四半期: 192.26ドル

- 2022年第3四半期: 187.08ドル

- 2022年第4四半期: 172.75ドル

- 2023年第1四半期: 175.17ドル(予想値)

2023年の第1四半期に反発しているのは気になるが、恐らくドル高が是正されたためだろう。ユーロドルのチャートを掲載しよう。上方向がユーロ高ドル安である。

だが人民元や日本円に対しては、第1四半期の後にドル高が戻ってきている。ドル安効果は一時的だろう。

いずれにせよ、純利益と株価収益率の両方は、2022年初頭の水準から株価に不利な状況となっている。それを考えれば、現在の株価水準はかなり割高である。

アメリカ経済の見通し

だが現在の水準が割高でも将来の純利益と株価収益率が改善されるならば正当化される。だから結局、これからどうなるかが問題なのである。

アメリカ経済が減速することは避けられない。アメリカのインフレ率は4.1%であり、これまでは原油価格の下落に助けられて急降下してきたが、ここからはサービスのインフレなど金融引き締めが効きにくい実体経済のインフレが下がらなければ全体のインフレは下がらない。

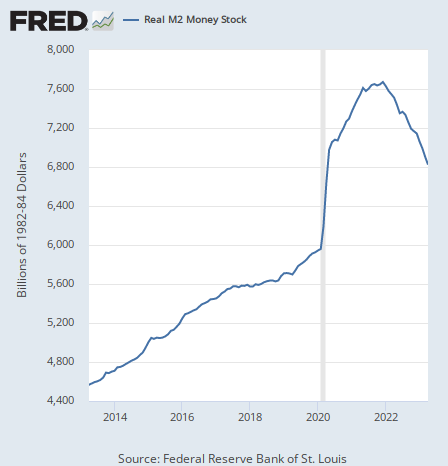

筆者の予想では、それでもインフレは下がってくる。市中の現金と預金の総量であるマネーサプライが実質値で急減少しているからである。

だが時間がかかる。このグラフを見れば分かるように、アメリカ経済にはまだコロナ後の現金給付で積み上げられた預金が残っている。これがコロナ前の水準まで下がるには1年ほどかかる計算になる。

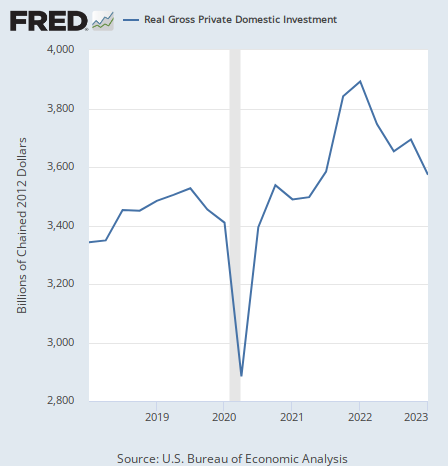

これが、金融引き締めにもかかわらず景気後退がまだ来ていない理由である。一方で、GDPの要素のうち企業利益に影響を与えるのは投資と輸出入だが、例えば投資は高金利で企業がお金を借りられなくなったことが原因で急減速している。

これが現在の純利益減少の主な理由である。そしてこれは高金利が続く限り続き、純利益にネガティブな影響を与え続けるだろう。

いずれにせよ経済全体の資金量の減少は1年続く。ここから1年かけてアメリカ経済は1970年代のインフレ退治の地獄を味わうことになる。今は強い個人消費も次第に落ち込んで来る。少なくとも、そうでなければインフレは抑制されないだろう。

不況における株高

だがアメリカ経済が景気後退に陥るからと言って、必ずしも株価が下がるわけではない。実体経済が落ち込めば純利益には下方圧力がかかるが、他に以下の式を改善させる要因があればそれでも株価は上がる。

- 株価 = 1株当たり純利益 x 株価収益率

一番良い例はコロナ後の株高である。ロックダウンによる純利益の暴落を補ってあまるほどの量の現金が現金給付によってばら撒かれた。また、Fedは金融緩和を行ない、金利が低下したことによって株価収益率の環境も改善した。

つまりは財政政策と金融政策である。株式市場は常に実体経済と財政政策と金融政策で決まる。

だから今の1ヶ月ほどの株価上昇が本物かどうかを考えるには、実体経済が駄目である以上、財政政策と金融政策に株高を正当化する要因があるかどうかを考えなければならない。

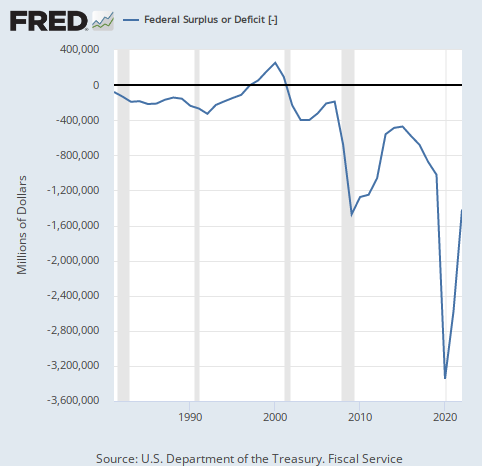

そしてそれは無い。アメリカの財政赤字は次のようになっているが、米国議会予算局は2023年の財政赤字を1.5兆ドルと予想している。

だがそれは去年の財政赤字と同じ水準である。それでも高い水準なのだが、それは株価には関係ない。株価が去年よりも上がるためには、去年よりも多い財政赤字が必要である。そしてそれは無い。だから財政赤字は株高要因にはならない。

一方で金融政策も頼りにはならなそうだ。Fedのパウエル議長はインフレが下がるまで高金利を維持するだろう。以下の記事でこう書いたことを思い出したい。

経済全体が目に見えて悪くなるまでは、パウエル氏の強気の姿勢を疑う理由はない。

パウエル氏は一度アメリカ経済を壊してしまうだろう。壊した後に慌てて緩和を再開するかどうかは別の話だが、パウエル氏は少なくとも1回アメリカ経済を壊す。それが筆者の予想である。金融引き締めはそれまでは撤回されない。

結論

ということで、米国株のダウントレンドを覆す要因は存在していない。ここ1ヶ月のトレンドが永遠に続くと考えている株式投資家の諸兄は、不況時の株高は財政政策か金融政策の支援が無ければ有り得ないという事実を知るべきだ。

金融市場の状況についても、S&P 500のような主要指数以外の状況も見ている人間は、主要指数が示唆するほどには必ずしも今の市場が強くないということを理解するはずである。

今と同じように金融引き締めが原因で起こった2018年の世界同時株安には株価のピークは2回来た。以下は当時のチャートである。

1回下落した後の反発が本物でないということを筆者は2018年夏に指摘し、その予想は的中した。

金融市場全体を当時と同じやり方で見渡せば、同じ論理が今も適用できるということに気付くはずである。当時からの読者であれば、筆者が何を考えているか分かるだろう。

そのことについてもまた記事を書くつもりである。著名投資家の相場観も参考にしながら楽しみにしていてもらいたい。