世界最大のヘッジファンドBridgewater創業者のレイ・ダリオ氏がBloombergのインタビューで、銀行危機などの問題が生じるなかで景気後退に陥っていないアメリカ経済の現状について説明している。

アメリカ経済の現状

アメリカでは2021年にまずインフレが起こり、Fed(連邦準備制度)は当初はインフレの危険性を無視していた。

だが2022年に入って金融引き締めを始め、今や政策金利はゼロから5%まで上がっている。

5%という大幅な利上げ幅が、シリコンバレー銀行の破綻に始まるアメリカの銀行危機を引き起こしたことは間違いない。

だがアメリカのGDPは減速しているものの、マイナス成長にはなっていない。

現金給付から金融引き締めまで

この状況に至るまでのことを少し整理してみよう。

まずコロナがあり、その後に現金給付が起きた。アメリカでは特に日本以上の規模で行われた現金給付は、世界的なインフレを引き起こした。

いまだにインフレに関してウクライナ情勢がどうこうという記事を見かけるが、あまりに事実を誤認した完全なデマである。それについてはもう一度は書かないので、過去の記事を参考にしてもらいたい。

さて、現金給付で消費が急増したため、GDPは救済されたが、しかしインフレが起こったので中央銀行は金利を上げなければならなくなった。そして政策金利は5%上げられた。

ここまでが2023年現在の状況である。それが何故、銀行危機が起こっているにもかかわらず経済成長は続いている状況を生んでいるのか?

それを考えるために、ダリオ氏は以下のことを考えてみるように促している。

誰が勝者で、誰が敗者になっているのか?

重要なのは、現金給付で利益を得た人と、金融引き締めで損を受けた人が異なるということである。

今でも続く現金給付の恩恵

ダリオ氏は次のように続ける。

現在の状況における敗者は、家計のバランスシートではない。家計のバランスシートはむしろ改善された。

家計、つまり消費者は、現金給付で恩恵を受けた。そしてそれは今もまだ続いている。

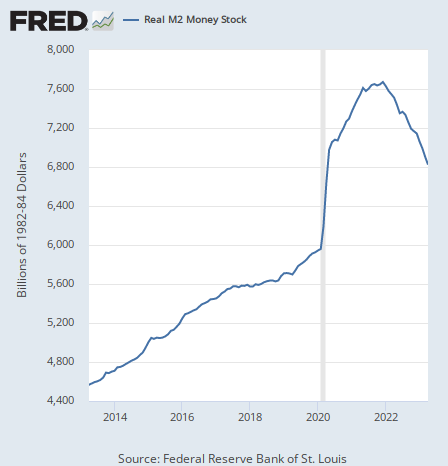

現金給付で増えたマネーサプライ(市中に存在する現金と預金の総量)は、減少に向かってはいるが、以下のようにコロナ前の水準よりかなり高い位置にまだあるからだ。

この資金が金融引き締めに吸収され、コロナ前の水準に戻るまで、あと1年程度かかるだろう。

金融引き締めの敗者たち

では、この状況の敗者は誰か? ダリオ氏は次のように述べる。

損失を出したのは、国債の保有者たちだ。世界中の中央銀行が大きな損を出した。普通の銀行もこうした債券を大量に持っていた。

金融引き締めで金利が上がったわけだが、債券にとって金利上昇は価格下落を意味するので、金融引き締めで国債などの価格が下がったことになる。

事実、シリコンバレー銀行の破綻の一因は、保有していた国債の評価額が下がったことである。

また、金融機関に対する金融引き締めの影響はそれだけではない。ダリオ氏は次のように述べている。

銀行は債券を買うために短期金利を支払って借り入れをしていた。そして引き締めを受けた。

銀行は誰かからお金を預かって、そのお金で債券を買って金利を得るビジネスだが、預かったお金に対しては金利を払わなければならない。

だが、今や政策金利が5%なので、それに近い金利を銀行は支払わなければならないことになる。

一方で利益を出してくれるはずの保有国債は損を出している。泣きっ面に蜂である。

アメリカ経済の今後の見通し

このように、アメリカ経済はいびつな状態にある。家計のようにいまだ恩恵が続いているセクターもあれば、銀行や中小企業のように既に死にかけているセクターもある。

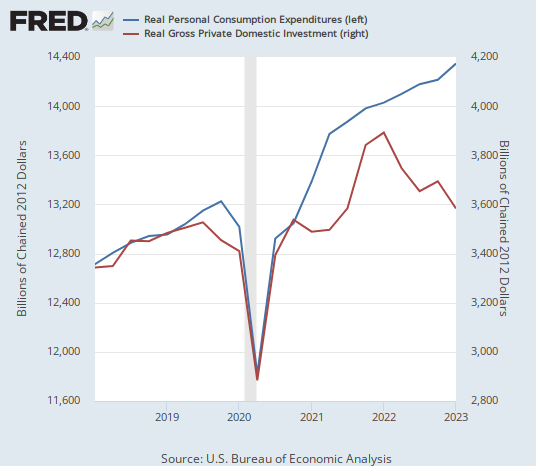

その差は、もっとも典型的にはGDPにおける消費と投資の差に表れている。以下のように消費が伸びている一方で、投資は死んでいる。

今後アメリカ経済はどうなってゆくのか? ダリオ氏は次のように纏めている。

経済の成長率は1%程度だ。家計に問題が起こっていないからだ。だが債券の保有者には問題が起こっている。

これから成長率は下がることになるが、インフレの問題は続くことになる。

インフレは根強く高いままだろう。いくらかの理由で目標値までは下がらない。そして実質金利も高く保たれる必要がある。この状況はスタグフレーションを生み出すことになる。

インフレは投資よりも消費に影響されるので、消費が落ちてこない限りはインフレは続くだろう。

だが消費が落ちてくるほどの金融引き締めを行うためには、投資はあとどれだけ落ちなければならないのか。

それはアメリカ経済の暗い未来を物語っている。他のファンドマネージャーの意見も参考にしてもらいたい。