世界最大のヘッジファンドBridgewater創業者のレイ・ダリオ氏が、自社の動画配信でアメリカ経済の見通しと金利との関係について語っているので紹介したい。

最近の債券安

アメリカでは金利が上がっている。アメリカの長期金利は次のように推移している。

国債の金利が上がっているということは価格が下がっているということであり、ダリオ氏も多くの債券(国や企業の借金)が出回っている一方で、買い手が十分にいない可能性を以前より危惧していた。

最近の金利上昇(債券価格下落)は、ダリオ氏の予想が的中していると言える。それが株式市場にも影響を与えている。

金利上昇と実体経済

ダリオ氏によれば、債券の需給バランスが壊れ、債券が下落し続ける(金利が上がり続ける)のが経済サイクル末期の症状である。

それはアメリカの実体経済にどのような影響をもたらすのか。ダリオ氏は次のように説明している。

まず債務の支払いが消費を侵食し始める。債務が収入に比べて大きくなり、金利が上がれば、債務の支払いが増加する。そして消費が鈍り始める。そしてある時点からそれは自己強化的に加速し始める。

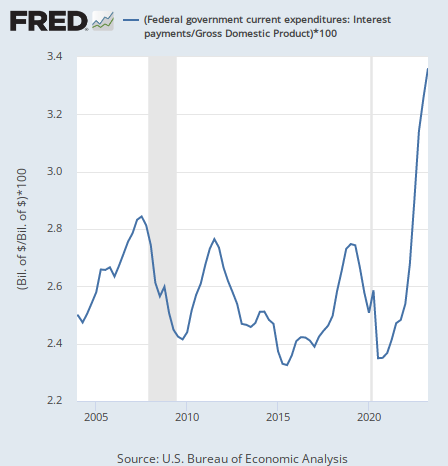

これは消費者にも政府にも言えることである。金利が上がったことにより、政府の利払いも急増している。米国政府のGDP比の利払いのグラフは次のようになっている。

世の中に存在する膨大な国債の金利が軒並み上がっているのだから当たり前である。

一方で、消費者は政府よりもより良い状態にあった。現金給付で消費者の借金を政府が肩代わりしたのだから当然だろう。この点についてはSoros Fund ManagementのCEOドーン・フィッツパトリック氏が去年から指摘していた。

だが、失業率が上がり始めれば話は別である。

2022年に始まった金融引き締めで先ずダメージを受けたのは消費者ではなかった。ローンとは関係の薄い消費はあまり減速せず、借金を利用することの多い企業の設備投資は大きく減速した。

だが企業が苦しめば結局は労働者も苦しむことになる。失業率の上昇は、次は消費者が苦しむ番であることを示している。

債務不履行のスパイラル

経済学者ラリー・サマーズ氏も以下の記事で、クレジットカードなどのローンの滞納率が増加していることを指摘していた。

これまでコロナ後の現金給付の余韻で羽振りがよかったアメリカの消費者に限界が見え始めている。

ダリオ氏はこれから消費が減速することを予想し、しかもその減速は自己強化的であると言っている。

何故か。滞納や債務不履行が増えれば、金利が上がる。しかし金利が上がれば消費者はますますローンを返せなくなる。

ダリオ氏は次のように続ける。

本当の問題が起きるのはそれからだ。より大きな問題は、債務の保有者がこの問題に気付き、中央銀行が紙幣印刷で収拾を付けなければ大きな損失となる。そして債券の保有者が債券を売り始める。

2008年以降、債務があまりに増えすぎたので中央銀行が紙幣印刷で債券を買い始めた。それが量的緩和である。

だがコロナ後の現金給付によってインフレが起こり、中央銀行は債券の保有量を増やすのではなく減らさなければならなくなった。それが量的引き締めである。

中央銀行が買わず、銀行もシリコンバレー銀行の破綻に見られるように、コロナ後に下落した債券の大量保有で既にかなり傷ついている。では誰が米国債を買うのかとダリオ氏は以前から言っているのである。

それで債券価格は下落している。債券が下落すると金利が上がるので、それで株価も落ちる。金利と株価の関係については、以下の記事で説明している通りである。