アメリカの中央銀行Fed(連邦準備制度)は米国時間5月1日に金融政策決定会合であるFOMC会合を開き、政策金利を5.25%に維持することを決定した。

インフレと金融政策

アメリカの金融政策は難しい局面に来ている。インフレ率には明らかに減速の兆候がなく、少なくとも今年中に2%に落ち着くということはありそうにない。

前回のFOMC会合では今年3回の利下げを表明していたFedだが、今年6回の利下げを見込んでいた金融市場も降参し、その可能性はもうほとんどなくなった。

今回は会合参加者が今後の金利予想をプロットするドットプロットの発表がないため、声明文とパウエル議長の記者会見からFedの意図を読み取ってゆく必要がある。

バランスシート縮小は停止へ

今回の会合のテーマは2つある。1つはインフレと金利であり、もう1つはバランスシート縮小である。

まずはバランスシートの話からしよう。名目上、Fedはこれまでバランスシート縮小をしてきたということになっている。

量的緩和で買い入れた債券によって膨らんだバランスシートを、債券の保有量を減らすことによって縮小しようというわけである。

その目的はインフレ抑制にある。そしてインフレはまだ収まっていないのだが、Fedは以前からバランスシート縮小を段階的に停止すると仄めかしてきた。

そして今回、その措置が声明文にはっきり書かれている。声明文には次のような文がある。

6月から保有国債の月間の償還上限を600億ドルから250億ドルに減額することで、保有債券の減少のペースを緩やかにする。

保有国債の減額は、量的緩和の逆なので量的引き締めという。Fedはこの量的引き締めを2022年から行なってきたが、それから2年経って段階的に廃止してゆこうということである。

2年行なった量的引き締めの結果、株式市場は高値圏で推移している。2018年に同じ量的引き締めで株価を崩壊させたパウエル議長は誇らしげに次のように言う。

バランスシート縮小を望むところまで行なうプロセスがスムーズに進み、前回行なった時とは違い金融市場を混乱させなかったことは本当に心強い。

何故今回量的引き締めは株価を崩壊させなかったのか? 厳密に言えば、2022年には下落していた株価は何故2023年から反転したのか。

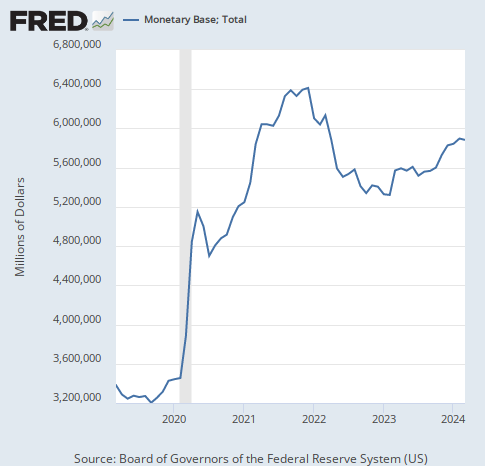

その理由は、量的緩和の逆回しで減少しているはずのマネタリーベースを見れば分かる。

答えは簡単である。2023年以降マネタリーベースは増えているからである。

何故増えているかと言えば、シリコンバレー銀行など利上げで2023年に立て続けに破綻した地方銀行の預金者を紙幣印刷で救済したからである。だから量的引き締めとは名ばかりで、実際にはFedは量的緩和をやっていた。だから株価も上がっているし、インフレも収まっていないのである。単純な話ではないか。

インフレと金利

さて次は金利の話だが、前回のFOMC会合で3回の利下げを表明していたFedは今ではどう考えているのか。

まず最近のインフレ統計についてパウエル議長は記者会見で次のように述べている。

インフレに関して今年の第1四半期には進展は見られなかった。これまでの想定より時間がかかるようだ。

筆者や経済学者のラリー・サマーズ氏などは、年始からインフレ再加速の可能性を警告してきた。

そして今では利下げどころか利上げの可能性を考えている。

そうした動きが一部の識者にあることを意識したのだろう。パウエル氏は次のようにも言っている。

金融政策の次の動きが利上げである可能性は低いと思う。

利上げをするためには、現在の金融政策では継続的にインフレ率を2%まで下げるために十分引き締め的ではないという強力な証拠を得る必要があるが、今のところそういった証拠はない。

だが基本的にパウエル氏の言うことは筆者やサマーズ氏よりも数ヶ月から半年ほど遅れているだけである。

2018年の失敗(以下の記事を参照)を今でも気にしているように、パウエル氏は経済を予想して間違えることを恐れている。だからインフレが完全に確定し、もうどうしようもなくなってからでなければ動きたくないのである。

それは2021年にパウエル氏がインフレの脅威を無視したのと同じ間違いである。

だがパウエル氏が待てば待つほど状況は悪くなっている。インフレは収まらないが、GDPの方は着実に減速している。これも筆者の予想通りの展開である。

そしてインフレよりも経済成長の方が減速するスタグフレーション的な状況に追いやられてゆく。

パウエル氏もそういう予想のあることを意識して次のように言っている。

スタグフレーションなどという考えが何処から来るのかまったく分からない。

「スタグ」も「フレーション」も見えない。

だがあなたは2021年にもインフレが見えなかったではないか。

結論

ということで、あまり中身のないFOMC会合だったが、やはりパウエル氏は自分の金融政策でアメリカ経済や株価が沈むのが嫌らしい。それは要するにパウエル氏はポール・ボルカー氏にはなれないということである。

だがパウエル氏がハト派になればなるほどそれ自体がインフレを加速させる圧力になってゆく。彼は自分で自分の首を締めることになるだろう。

投資家はインフレと金利高の両方に賭けるべきである。シルバーやプラチナなどを安いところで買いながら、金利高でも利益が出るようなポートフォリオを組むのである。