2023年のアメリカ経済は好調である。ここで取り上げている経済指標にも出ている通り、もちろん減速の兆候は出ているのだが、政策金利を5%も上げてまだ経済成長を確保できているのだから、上出来だと評するほかない。

だが重要なのはその理由である。そして2023年が好調だった原因を詳細に考えれば考えるほど、2024年の米国経済が違った姿に見えてくる。

アメリカ経済の現状

現状のアメリカ経済の実質経済成長率は修正後の数字で2.4%である。

この数字は上出来である。コロナ後の現金給付のお陰で2021年に発生した物価高騰に対処するため、アメリカでは政策金利がゼロから5%台まで大幅に上げられたが、高金利にも負けず、アメリカ経済は十分な成長を確保している。

2008年のリーマンショック以来、低金利に依存してきたアメリカ経済は5%もの高金利には耐えられないとの声が専門家から上がっていたし、今でも上がっている。

だがアメリカ経済はまだ強い。アメリカ経済はこのまま何の問題もなく高金利を乗り越えてゆくのか? だがポンド危機におけるポンド空売りで有名なスタンレー・ドラッケンミラー氏は次のように述べていた。

景気後退がまだ始まっていないという事実が、ハードランディングかソフトランディングかという確率を変えることはない。

むしろ、景気後退が来るまでにこれほど時間がかかってしまったために、政策金利はより高く上がることになり、インフレは経済に馴染むことになってしまった。それはハードランディングの確率を上げることはあっても、下げることはない。

アメリカ経済とインフレ

実際にはどうなのか。インフレ政策で遂にインフレになってしまった今、重要なのはインフレの推移である。

まずはそもそもインフレになった経緯について考えてみたい。物価高騰を2022年のウクライナ情勢のせいだと考えている人もいまだに居るのかもしれないが、コロナ後のインフレについてここで一番最初に言及したのは2020年の以下の記事である。

アメリカではコロナ後に日本の何倍もの規模で行われた現金給付によって、莫大な資金量が世界経済に流れ込んだ。

だが流れ込んだ資金は実体経済のあらゆる部分に均等に流れ込んでゆくわけではない。

資金の流れ方には順序がある。資金はまず金融市場に流れ込んでゆく。2020年にばら撒かれた資金は、まず金融市場で取引されている原油や貴金属、農作物のようなコモディティ銘柄に流れ込んだ。

その時点では実体経済にはほとんど影響を与えていない。だが筆者が2020年に懸念したように、金融市場で生じたエネルギー資源や農作物の価格高騰は時間差で実体経済に波及し、2021年にはアメリカで物価高騰が始まった。

金融引き締めと実体経済

中央銀行は2021年の内はインフレを無視していたが、2022年になって慌てて金融引き締めを行ない始めた。

緩和がまず金融市場に効いたように、引き締めもまず金融市場に効く。原油価格は2022年には下がり始め、同じように時間差で2023年には実体経済のインフレ率も下がっていった。原油価格は次のように推移している。

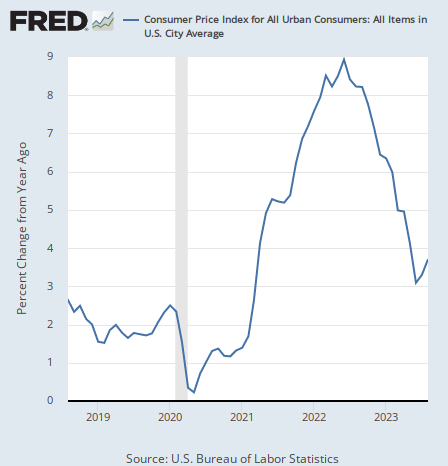

アメリカのインフレ率は次のように推移している。

だがこの時間差が問題である。2023年には、実体経済において金利上昇の影響を受けやすい所ではインフレが収まっていたものの、例えば賃金のように金利が上がったからすぐに影響を受けるわけではない品目については、インフレが収まっていなかった。

実体経済の中でも金融政策の波及には時間差があるのである。

それは2023年におけるアメリカの好景気にも繋がっている。賃金上昇の抑制が遅れていたことが、当然ながら消費の好調に繋がっている。それが「インフレは収まったがGDPは減速しない2023年のアメリカ経済」を生み出した。Soros Fund Managementのドーン・フィッツパトリック氏はそれを予想していた。

2024年における経済サイクル

これを踏まえて2024年がどういう経済サイクルになるかを考える必要がある。まず金融引き締めの効果が遂に労働市場にも波及しつつある。失業率が上がり始めている。それは遂に賃金が減速する経済サイクルの局面が来ていることを意味している。

一方で、2022年には既に下落を開始していた原油価格が次にどういうサイクルになるのかを考える必要がある。原油価格のチャートをもう一度掲載しよう。

2022年に下がっていた原油価格が下落サイクルを終えている。

簡単に言えば、2023年は原油価格下落によるインフレ抑制と賃金上昇の年だったとすれば、まさにそのために2024年はインフレ再燃と賃金減速の年になる。

賃金減速による消費の減速により2024年が景気後退の年になれば、原油価格も短期的な下落を免れないと筆者は予想しているが、市場がインフレ再燃を懸念すれば、1970年代に短期的な下落を含みながらも長期的には20倍になった金価格のように、原油価格は通常の景気後退時ほどは短期的にも下がらないか、下がってもすぐに急上昇を開始する可能性がある。

結論

2023年はサイクルの巡り合わせが良かった。全体のインフレ率が下がったものの、減速は賃金にまで波及せず、結果として消費は堅調で、経済成長率も保たれた。

しかし、良い要素を2023年に詰め込んでしまったが故に、2024年はサイクル的には最悪である。現在の原油価格の反発は2024年のインフレ率に悪影響を与えるだろう。一方で賃金の減速が始まっているために、消費は否応なしに減速してくる。

実体経済は弱まってくるがインフレはそれほど落ち込まない、それはまさにスタグフレーションである。

それを踏まえた上で前回の記事を読んでもらいたい。どういう投資判断をするかは読者の自由である。鵜呑みせず自分の頭で考えてもらいたい。