さて、2024年が始まったわけだが、株式市場についてはもう記事を書いておいた。

では貴金属やエネルギー資源、農作物などのコモディティ市場はどうなっているのか? 一度市場全体を俯瞰してみよう。

原油

まずは世界経済にとって重要なエネルギー資源から見てみよう。

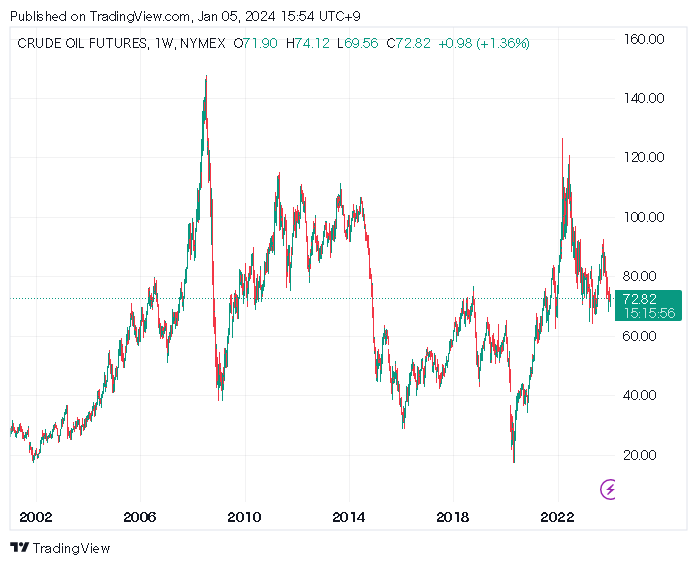

原油価格は次のように推移している。長期的な立ち位置を見たいので、長期チャートとなっている。

チャートを見れば、原油価格は2020年のコロナショックの底値と、その後の現金給付とウクライナ戦争による高値との間ぐらいに位置している。

ハマス・イスラエル戦争という不確定要因を除くならば、原油価格は世界経済が上向きならば上方向、下向きならば下方向に行くだろう。ラリー・サマーズ氏の見方か、ジェフリー・ガンドラック氏の見方かという話である。

天然ガス

一方で、同じくエネルギー資源である天然ガスは少し違った動きをしている。

2022年2月から始まったロシア・ウクライナ戦争後に急騰した天然ガス価格だが、その後落ち着いてむしろ底値付近で推移している。天然ガスは気候に大きく左右されるので、今年の冬があまり寒くないということが原因である。また、アメリカのシェールガスの掘削効率はどんどん上がっており、供給が多いという構造もある。

だがもしガンドラック氏のように景気後退側に予想する投資家がいるのであれば、産業需要よりも家庭需要の影響が大きい天然ガスは、価格水準がかなり低いことも含めて原油よりもリスクの低い投資対象かもしれない。

また、天然ガスを輸送するためには冷却して液体にする必要があり、専用の港の建設やLNG船の建造など原油よりも移動の障壁が大きい。

だがウクライナやパレスチナなどで西側とグローバルサウスの対立が大きくなり、西側諸国がアメリカからのLNG輸入を本格化させることがあれば、長期的にはアメリカの天然ガス価格上昇に貢献するというアップサイドも考えられる。

ゴールド

次は貴金属である。まず金価格はコロナ後に景気刺激とインフレで急騰したが、その後の利上げで足踏みが続いている。

だが長期的に見ると最高値水準で推移しているのは変わらない。長期チャートは次のようになっている。

金価格はやはりインフレ動向と金利次第だろうが、今回注目したいのは銀価格との長期的バリュエーションの違いである。

シルバー

銀相場のチャートは次のようになっている。

ゴールドとは明らかにバリュエーションが違う。

この違いは、市場がまだ長期的インフレを信じてはいないことに由来している。何故ならば、以下の記事で解説しているが、前回長期的なインフレ相場となった1970年代には、金も銀も同じように20倍以上上がっているからである。

この銀価格の割安さは、恐らく今のコモディティ市場で一番重要である。アメリカの中央銀行が長期的にはインフレを止められないと予想するのであれば、いつかのタイミングで銀価格は1970年代に近い上昇トレンドに乗ってゆくはずである。

短期的には、今年か来年に景気後退があれば金相場も銀相場も下がることになる。だが長期保有を考えるならば、その一時的な下落も長期的な上昇を考えれば許容できるかもしれない。

結局はインフレ第2波があるのかどうかである。

砂糖

最後は農作物だが、実は農作物の多くはエネルギー価格に連動している。バイオエタノールの原料になる作物が多いからである。

だからまずはエネルギー価格の連動のある作物の例として、砂糖の価格チャートを掲載してみよう。

コロナ後に価格が回復してそこから下落しているところまで原油価格と一致している。一方で原油とは関係がない小麦はどうだろうか? チャートは次のようになっている。

長期的な底値水準に近づいていると言えるだろう。エネルギー価格との連関がないことが価格を押し下げているのだが、この状況で筆者が砂糖か小麦かどちらかを買えと言われれば、小麦を買うだろう。

一方で、次に景気後退があれば安全資産と呼ばれるゴールドも含めてコモディティ市場全体は下がることになる。その時に原油が下がっていれば、原油やそれに連動するコモディティを買っても良いかもしれない。長期的なインフレ相場を信じており、今何か買いたいと言う人があれば、筆者は小麦か銀を薦めるだろう。

結論

とりあえず年始なのでコモディティ市場を俯瞰してみた。また、あまり多くの人はフォローしていないだろうが筆者が去年から推しているウランの価格チャートも最後に載せておこう。

これに関してはもしかすると記事を書き始めて以来の大当たりかもしれない。だが景気後退が来ればこれも下がるので、あまり一喜一憂しないことである。