アメリカ大統領選挙でドナルド・トランプ氏が勝利して以来、株式市場は大いに好況である。ドル円が上昇しているため日本株が上がるのは当然だが、金利が上がっているアメリカでさえも株価は史上最高値を更新している。

しかし2008年の金融危機以来、株式市場は中央銀行がお金を刷ること、つまり量的緩和によって支えられてきたのであり、低金利が株価を支えてきたのである。したがって金利が上がれば株価を支えてきた要因がなくなり、株価バブルは崩壊せざるを得ない、というのがヘッジファンド業界での大方の見方であった。

そして今、トランプ大統領が減税と公共事業によってインフレと経済成長を取り戻すとの予想から、実際にアメリカの長期金利は高騰している。ここで問題となるのは、では金利は何処まで上がれば株式市場のバブルを崩壊させるのかということである。現状のレベルの金利上昇ならばまだ問題とはならないのだろうか?

アメリカの長期金利

この問題を考えるためには、先ずアメリカの長期金利がリーマンショック以後どのように推移してきたかを見てみよう。

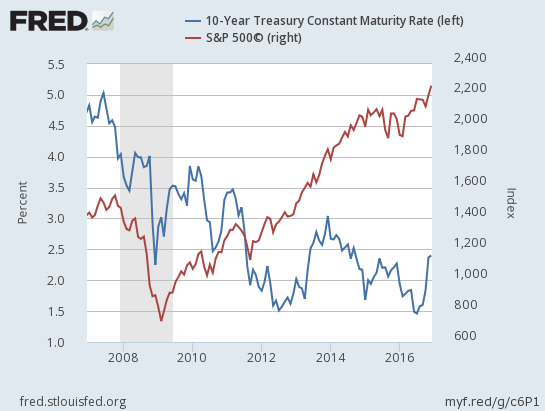

2008年の金融危機を受けてアメリカの中央銀行であるFed(連邦準備制度)は量的緩和の開始を宣言した。この金融緩和を受けて長期金利は長期的な下落トレンドを開始する。以下は長期金利とアメリカの株価指数S&P 500のチャートである。

トランプ相場で金利が何処まで上昇出来るかを考えるための一つの方法は、過去の金利上昇局面を考えることである。近年では2014年の前後に3%程度まで上がっているが、ではこの時は株式市場は崩壊しなかったのか? そうであれば、アメリカの長期金利が3%まで上がった場合にも株式市場は崩壊しないということだろうか? 当時のことをより詳細に思い出してみたい。

2013年のバーナンキショック

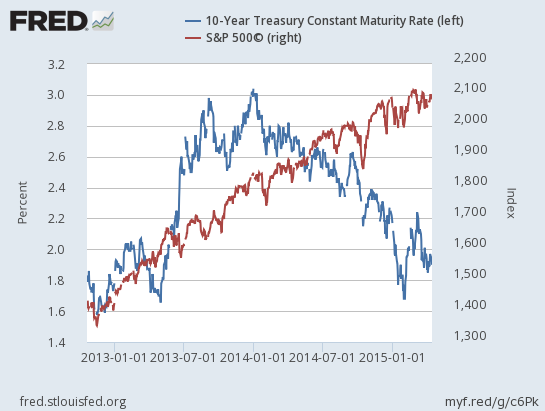

どれくらいの読者がバーナンキショックという言葉を覚えているだろうか? バーナンキショックとは、2013年5月に当時のFedの議長バーナンキ氏が量的緩和の縮小(テーパリング)に言及した時の金融市場の急落のことである。

当時はバーナンキ氏の発言も可能性を示唆しただけのものだったが、2014年1月にはFedが実際に債券買い入れ額の縮小を実施、そのまま量的緩和を順次縮小していき、同年10月には量的緩和の終了を宣言した。株式市場の反応が一番大きかったのは、終了時の2014年10月の下げ相場だろう。

しかし短期的にはこのように大きく反応している株式市場も、長期的に見れば一貫して上昇してきた。

アメリカの量的緩和終了による株安は何故短期的なもので終わったのか? それは2014年にFedが粛々と量的緩和を縮小し続けた間、一時3%までに達した長期金利が下落している理由と同じである。それはアメリカ国内の要因ではなかった。ECB(ヨーロッパ中央銀行)の量的緩和開始である。

ECBの量的緩和

ヘッジファンドにとって、2014年はユーロ圏の量的緩和開始に賭ける年だった。ここでもヨーロッパの不動産株に投資する方針を紹介した。2014年5月の記事には以下のように書いている。

口先介入のみでユーロ債務危機を救ったドラギ総裁が実際に金融緩和に踏み切るまでには時間がかかると思われるが、インフレ率の継続的な低下を受け、今年の後半から来年の前半までに、ECBは金融緩和に踏み切る可能性が高い。

そして2015年1月、ECBは量的緩和を開始した。開始自体は2015年となったが、わたしを含め投資家は2014年中ECBの量的緩和を織り込む動きを見せたため、ドイツ国債の利回りは2014年の間に大幅に下落した。この動きがアメリカの長期金利を低位に抑えたのである。

長期金利3%

問題は、もしECBの量的緩和がなかった場合、アメリカの株式市場は崩壊したのかということである。個人的にはそうなっただろうと考えている。長期金利が3%程度だった時の話である。

マクロ経済学的に考えた場合にも、以下の記事でトランプ政権における長期金利の適正値は2.7%程度と見積もっており、それを考慮してもやはり2.7-3.0%程度が臨界点となると個人的には予想している。

以上の理由により、現状の2.4%は金利低下に賭けてアメリカ国債やゴールドを買うにはやや早いと個人的には考えている。アメリカの長期金利はもう少し上昇の余地があり、そう考えればジム・ロジャーズ氏のドル円120円というのもあながち根拠のない話ではなくなる。

注釈としては、長期金利2.4%でトランプバブルが崩壊しないと言っているのではない。しかし逆張りを行うにはやや早いと言っているのである。金利上昇のリスクがより小さくなった時、投資家は金利低下や株安に賭ける戦略を考え始めることが出来るだろう。仮にそれまでに株式市場が崩壊してしまうとしても、それまでは手を出さない方針とする。一番美味しい部分だけを相場から受け取れば良いのであり、そうでない部分はすべて見逃そう。

トランプ相場については引き続き報じてゆく。