1月22日、ECB(欧州中央銀行)は月間600億ユーロの量的緩和を発表した。債券の買い入れは3月から開始され、少なくとも2016年の9月まで継続される。市場が長らく期待していた措置であるが、実際の規模が判明した今、ユーロや金利、不動産など、金融市場がどうなってゆくのかを考察したい。先ずは再度、マネタリーベースの確認からである。

「量的緩和」タグアーカイブ

ユーロは既に2年分の量的緩和を織り込んだ

本日(1月22日)の決定会合にて、ECB(欧州中央銀行)が量的緩和を発表すると市場では噂されており、発表後のユーロの動向を気にしている投資家も多いだろう。結論から言えば、ユーロは既に2年分の量的緩和を既に織り込んでいる。下記に説明しよう。

ECBが量的緩和をするということについては、去年の5月のGecina紹介記事から何度も記事にしてきたが、上記の通り、ユーロの売りに関する記事はかなり以前のものであり、個人的にはユーロはもっと緩やかに緩和を織り込んでゆくと予想していた。ドイツ国債や不動産株の買いなど、ユーロの空売りのほかに量的緩和に賭けたポジションが多くあったために、通貨トレードで無理をしなかったためだが、それでもECBが量的緩和を始める前にEUR/USDが1.15に達するとは思っていなかった。

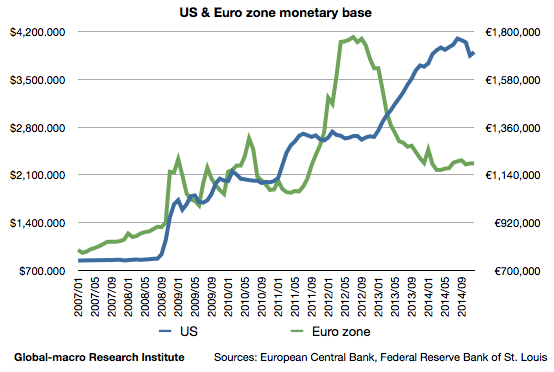

では、この1.15という水準がどの程度のものなのかというと、先ずは米国とユーロ圏のマネタリーベースのグラフを見てもらいたい。

ユーロ圏のマネタリーベースは、ドラギ総裁がハト派の発言

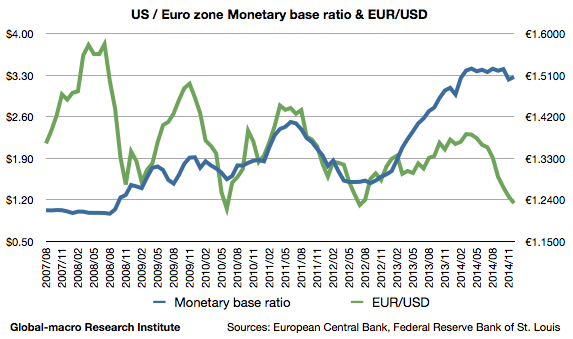

を初めて以来、実は全く増えていない。米国のマネタリーベースも、量的緩和を中止して以来ほとんど動いていないため、両通貨のマネタリーベースの比率は、下のグラフにあるように、3.30前後で足踏みをしている。グラフは米欧のマネタリーベース比率と為替レートを表したものである。

ECBはこの水準から量的緩和をするわけだが、市場で噂されている量的緩和の規模は月間500億ユーロ、年間で6,000億ユーロである。現在のユーロ圏のマネタリーベースは1兆2000億ユーロほどであるから、2年でマネタリーベースが2倍となる、日銀の最初の緩和と同じ規模の量的緩和ということになる。

マネタリーベースが2倍となれば、米国のユーロ圏に対するマネタリーベースの比率は半分となり、1.6-1.7辺りを目指してゆくということになる。これは、グラフで言えば2012年の8月前後の水準であり、当時一番ユーロが下がった時でも為替レートは1.22-1.24程度であった。

確かに、回復基調にある米国の経済に比べ、ユーロ圏の経済はかなり弱々しく、今年の米国の利上げというドル買い要因もあるにせよ、それらをすべて考慮しても、現在の1.15という為替レートは、2年分の量的緩和をすべて織り込んだ上での適正値ということになる。

もし、量的緩和が発表されれば更なるユーロ安になると予想している投資家がいるとすれば、少なくともファンダメンタルズではかなり安すぎる水準まで売り込まれていることは認識するべきだろう。弱いユーロ圏から強い米国へ資本逃避が起きているという需給上の要因を推測することはできるが、ユーロの空売り残高もかなり溜まっているだろうから、2年間の量的緩和のなかで、少なくとも短期的なリバウンドはあると見るべきだろうと思う。

いずれにせよ、テクニカル要因による短期的な投機をしないグローバル・マクロの投資家にとっては、ユーロの空売りは既に終わった取引である。欧州の不動産株や各国(特に米国)の金利への影響などを注視しながら、決定会合の結果を見守りたい。

ECB量的緩和前夜: 欧州各国要人の発言まとめ

ユーロ圏のデフレ回避のため、1月22日の政策決定会合でECB(欧州中央銀行)が量的緩和の実施を決定するという思惑から、欧州各国の要人たちが自分の国に有利になるように様々な発言をしている。ギリシャやアイルランドなど財政の危うい国々は、量的緩和の規模が大きくなるように、そして信頼の低い自分たちの国の債券もドイツ国債同様に買い入れられるように、また、買い入れのリスクが自分たちに降りかからないようにと一斉に声を上げている。例えばギリシャからはこうである。

ギリシャ・ハルドゥベリス財務相(ロイターより)

- 「量的緩和の規模が5500億ユーロに設定されれば、ギリシャには159億ユーロの恩恵がもたらされる」

- 「ギリシャ国債の格付けなどの要因により、ギリシャが受ける恩恵の規模が減らされることはあってはならない」

全般的に割高な米国株、2015年からでも買える銘柄は何か?

サブプライム・ローン危機により世界の株式市場が暴落してから5年間、米国の経済はほかの先進国に先立って回復し、米国株はこれまで著しい上昇を見せてきた。その上昇はかなりの部分、FRB(連邦準備制度)の量的緩和に支えられていて、少し前までは投資家もそれを自覚していたはずなのだが、最近ではそれをすっかり忘れてしまったようである。

したがって、上記の記事では著名ファンドマネージャーがどのような銘柄を空売りしているのかを紹介した。しかし、流動性縮小という需給要因を別にすれば、米国の更なる景気回復は原油安にも助けられ、疑いのないものになりつつある。では、既に上昇してしまった米国の株式市場ではどのような銘柄を買うことができるだろうか? 下記に有望なものをいくつか紹介したい。 続きを読む 全般的に割高な米国株、2015年からでも買える銘柄は何か?

スイスフランが1日で30%急騰、欧州相場で何かが起こる前触れか

これには驚いた。1月15日、スイス国立銀行(スイスの中央銀行)が対ユーロの上限レートを撤廃したことにより、スイスフランはユーロに対して一時30%上昇した。EUR/CHFのチャートはここで見ることができるが、1日であまりに動いたためチャートの体をなしていない。要するにスイス国立銀行が自国の通貨安介入に失敗したため、スイスフランが急上昇したということなのだが、これまでの経緯も含めて下記に説明してゆく。これはユーロや欧州株、ひいては世界の金融市場にとって重要な意味をもつ出来事である。 続きを読む スイスフランが1日で30%急騰、欧州相場で何かが起こる前触れか

年明けからの市場急落、何を買い下がるべきか?

年明けから不安定な相場が続いており、S&P 500は節目の2,000を割れ、ドル円は116円台で推移している。原油は一時45ドルを下回った。何よりも注目すべきは、ボラティリティがあらゆる市場で上昇していることである。

上記の記事で述べた通り、とりわけ株式市場はFRB(連邦準備制度)の量的緩和の終了と利上げという未曾有の金融引き締めをほとんど織り込まずにここまで来ている。織り込みが遅れている要因には日欧の金融緩和があるが、今年中に実際に利上げが始まる可能性が高いことを考慮すると、低金利により債券から株式へと移っていた資金の株式市場からの逆流は、今年か来年には起こる可能性が高い。 続きを読む 年明けからの市場急落、何を買い下がるべきか?

原油安はいつまで続くのか? 原油安をトレードする5つの方法

原油安に関する詳細な記事を書こうと考えていたら、ロイターにほとんど同じ内容の記事が載ったので、詳細はそちらに譲り、原油安に関する要点と、そして投資家はどのようにトレードすべきかについて書きたいと思う。

記事にもある通り、底値がいくらかという問題はさておき、原油安がどれくらい続くのかという問題は予測が比較的容易である。サウジアラビアがシェールオイル産業の一掃に本気である限り、その目的が達成されるまでは減産を行うことはないだろう。したがって、米国のシェール産業が実際に深刻なダメージを受けるまで、原油価格が反発する可能性は低い。 続きを読む 原油安はいつまで続くのか? 原油安をトレードする5つの方法

原油安は円安要因ではないかもしれない

12月19日、日銀の政策決定会合が開かれ、追加緩和後の金融政策を賛成8、反対1の賛成多数で決定した。

10月31日の追加緩和は原油価格の下落を受け発表された。当時80ドル程度であったWTI原油先物は更に下落を続け、現在55ドル前後まで下落しているが、原油安への黒田総裁の反応は、発言を字義通り受け取れば、追加緩和後の会見時のものとはやや異なるものであった。 続きを読む 原油安は円安要因ではないかもしれない

原油価格の急反発リスクを米保険株買いでヘッジする

原油価格が低迷している。サブプライム・ローン危機以降、平均して100ドル前後で推移してきた原油先物は、複数のマクロ要因で急落し、米国のWTI原油先物、英国のブレント原油先物ともに60ドルを割る勢いで取引されている。

原油価格の下落は世界経済には当然プラスであり、産油国サウジアラビアの動きを見るかぎり、この傾向は当分続くだろう。しかし、原油安が米国株の上昇に織り込まれていることや、日銀の金融政策に影響を及ぼしていることを考えれば、原油先物そのものを取引していない投資家にとっても、原油価格の行く末、とりわけ急反発の可能性を考えることは重要である。 続きを読む 原油価格の急反発リスクを米保険株買いでヘッジする

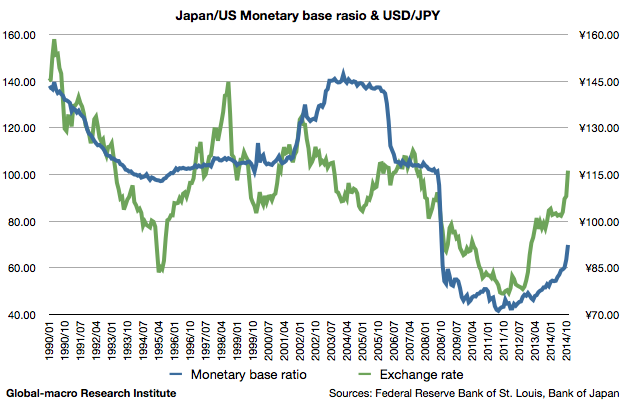

日米マネタリーベース比較: ドル円120円は妥当か

10月31日に日銀が金融緩和を決定した後、ドル円は122円の高値に触れ、現在は120円前後で推移している。110円前後からの急激な円安が、長期的な視野から妥当な水準であるのかどうかを考察する。