ロイターが報じている情報だが、あまりにも酷い欺瞞だと思ったのでちょっとコメントしておきたい。件の記事は以下である。 続きを読む マイナス金利で国債利払いが減った分を財源に? それを財政ファイナンスと言うのだが

「マイナス金利」タグアーカイブ

債券王ビル・グロス氏がマイナス金利の悪影響を批判する

著名債券投資家のビル・グロス氏がバロンズ誌のインタビュー(原文英語PDF)でマイナス金利の悪影響について語っている。

マイナス金利が実体経済にネガティブな結果を及ぼす経路について、金利のスペシャリストである債券投資家独自の視点から例を挙げて説明しており、彼の議論はマイナス金利に突入した日本経済の展望を占う上で役に立つだろう。

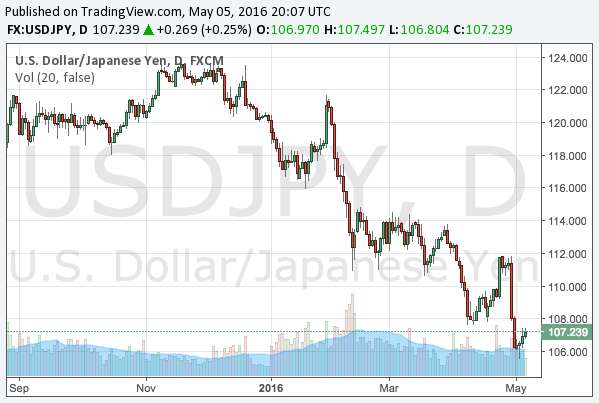

ドル円暴落で円高対策に必死の安倍首相、しかしその努力は無駄である

最近のドル円急落がよほど堪えたのか、政府も日銀もかなり慌てふためいているようだが、その必死の努力も、そして日銀の追加緩和も、長期的なドル円の展望を変えることはないだろう。その展望とは、アメリカの金融緩和再開によるドル円暴落、そして日経平均の暴落である。

ドル円のチャートは現状このようになっているが、当局の反応から見てゆこう。

2016年、日銀に残された追加緩和の手段とその影響を議論する

黒田総裁は表面上平静を保っているが、2015年末より明らかに日銀の金融緩和が市場に効いていない。このことについては以前より報じている通りである。

では日銀はもう効果的な追加緩和が出来ないのか? そうかもしれない。しかし効く効かないにかかわらず、手段が完全に枯渇したわけではない。この記事では可能性のあるあらゆる追加緩和の手段について網羅し、金融市場や経済への影響を考察したい。

ドル円反発は本物か? 2016年、円安は再び長期トレンドになるか?

ドル円が反発している。これまでに指摘してきた通り、金利先物市場が織り込む2016年の利上げ回数がゼロというのは行き過ぎだったのであり、市場が再び利上げを織り込み始めているのである。現在の金利先物市場の織り込みは1回となっている。これでもFed(連邦準備制度)の主張する2回よりは少ないが、いずれにせよ今年の利上げ回数は1回か2回だろうと予想している。

このまま米国が利上げを行えばドルは上がり続け、ドル円は長期的にも上昇してゆくのか? この記事ではもう一度、ドル円の見通しを確認してみたい。

ジョージ・ソロス氏: アメリカ経済は減速する、利上げは失敗する、マイナス金利は効かない

2016年1月のダボス会議でのジョージ・ソロス氏のインタビューについては既に報じているが、過去の記事に取り上げなかった部分で今後の世界経済の見通しを占うために重要だと思う箇所があったので、再度取り上げたい。以下は1月の記事である。

現在、金融市場は分岐点にいる。世界同時株安の後、米国株は持ち直し、中国バブル崩壊への市場の懸念も後退した。アメリカのインフレ率はエネルギー価格を除けば上昇している。このまますべてが上手く行くのだろうか? 利上げは順調に進むのだろうか? 投資家は判断を下さなければならないが、ソロス氏のアメリカ経済に対する見通しは非常に悲観的である。

麻生太郎氏、日銀による財政ファイナンスを肯定: 日本の財政破綻問題はどのように解決されるか

これはかなり古い情報なのだが、麻生財務相や財務省の考え方を端的に示しているので、一度取り上げておきたい。

この動画は2010年に麻生太郎氏が日本の債務問題について語ったときの様子であり、麻生氏は日本がギリシャのような財政破綻に陥る可能性を否定すると同時に、現在では驚くべきことだが、日銀による財政ファイナンスを明確に肯定している。

ECBが利下げ、量的緩和拡大: 追加緩和後の世界の金融市場のチャート

3月10日、ECB(欧州中央銀行)は政策決定会合を行い、マイナス金利の更なる利下げと量的緩和拡大の追加緩和を発表した。市場予想も上回る満額回答の緩和プランだったのだが、市場の反応はユーロが反発、欧州株は下落というネガティブな結果であった。

2015年後半からの世界同時株安以降、中央銀行の存在感はほとんど市場に無視されており、今回の結果は驚くほどではないが、量的緩和の拡大という明らかな追加緩和が市場に無視されたという事実は、やはり相場の重要な転換点を暗示しているのだろう。

本稿では今回の追加緩和の詳細とその後の市場の動きを俯瞰したうえで、それらが2016年の相場に対して持つ意味を考えてゆきたい。

2016年ドル円の推移予想: 下落は円高ではなくドル安が原因、そしてドルの見通しは暗い

2016年始めからの世界同時株安を受け、ドル円の動きが低迷している。去年から言い続けてきた通り、今年の相場のキーワードはドル高反転であり、そもそも未だに「アベノミクスによるドル円上昇」という古いトレンドにしがみついている投資家はその時点で間違っているが、ここの読者であればその心配はないかと思う。

しかしながら、それでも日本の友人たちから良く聞かれるのはドル円の相場見通しであり、個人的にはドル円という美味しくない通貨ペアをどうこうするつもりはないのだが、それでも考察は可能であるので、ドル円の動向とレンジ予想について記事を書いてみたい。ポイントは、どれだけ円安になるかということと、ドル高がいつまで続くかということを明確に分けることである。

ビル・グロス氏: 量的緩和、マイナス金利、財政出動は持続不可能、リフレよりはデフレを

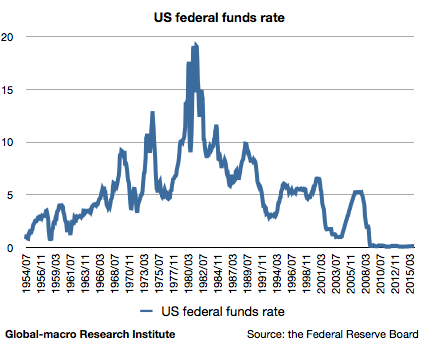

ジョージ・ソロス氏が上記の記事で表現していたように、2016年の世界経済のキーワードはデフレである。設備投資と不動産バブルで生きながらえてきた中国経済のバブルが崩壊しつつあることだけではなく、先進国の成長率とインフレ率はともに長期的に低下している。米国の政策金利のチャートが下がり続けていることが象徴的だろう。

量的緩和やマイナス金利を活用しても経済成長が回復しないならば、各国政府はどうすればいいのか? リフレ政策を続けるべきなのか? 著名債券投資家ビル・グロス氏の答えは否である。