2016年はこれまで金投資を主なポジションとしてきたが、米国の利上げが佳境を迎えていることを踏まえ、新たなポジションを開始する。米国株の空売りと米国債の買いである。

「空売り」タグアーカイブ

2016年、アメリカの利上げで日経平均を空売りする

その絶好の機会が来るかもしれない。理由を順に説明してゆきたい。

先ず、読者には周知の通り、わたしは最近株式市場のポジションをすべて利益確定し精算した。これらは基本的に米国株を対象としたポジションであった。

その米国株は岐路に立っている。Fed(連邦準備制度)は利上げを躊躇っており、利上げ回数の見通しを引き下げた。アメリカの株式市場はこれを好意的に受け止め、世界同時株安から回復、史上最高値付近で推移している。

原油価格上昇で空売りの好機か: ドーハ産油国会合、サウジアラビアとロシアの増産凍結合意

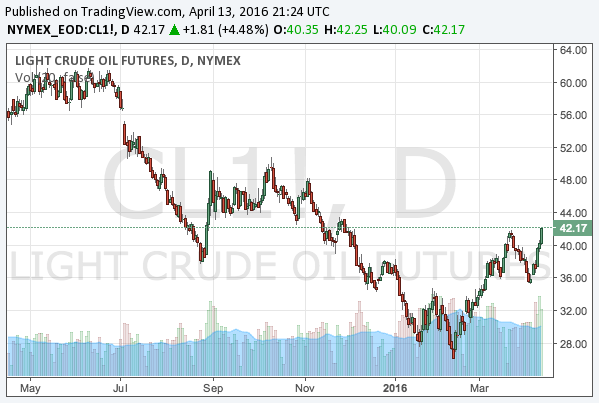

2016年4月、原油価格が年始来高値を更新した。現在40ドル台で推移している。

ロイターなどの報道ではサウジアラビアとロシアが増産凍結で合意したと報じられており、4月17日にドーハで開かれる産油国会合への期待が高まっていると思われるが、この急騰は個人的には売りを仕込む絶好の機会だと見ている。

ソロス氏発言への中国政府の馬鹿げた過剰反応に見る中国経済の実体

世界経済フォーラム(通称ダボス会議)での発言のために、著名ヘッジファンドマネージャーのジョージ・ソロス氏が無用なトラブルに巻き込まれている。同業者として同情するばかりである。

ソロス氏は2016年1月に開かれたダボス会議でブルームバーグによるインタビューに答え、中国経済のバブルは既に崩壊しており、自分はアジアの通貨を空売りしていると発言した。詳細は以下の記事で取り上げている。

この発言に対して、中国政府は国営放送の新華社や中国共産党の機関紙などに怒涛の反論記事を載せており、それがWall Street JournalやFinantial Timesなどに取り上げられ、英語圏でもちょっとした話題になっている。

米国利上げ後の株式投資戦略: 上がらないが急落するかもしれない相場を機関投資家はどうトレードするか?

さて、これまで米国利上げに際した世界の金融市場全体の相場観と為替投資戦略を書いてきたので、今回は株式投資戦略である。

8月の急落前から主張してきたように、量的緩和によって株を買えば上がる簡単な相場は終わりを告げ、株式市場はこれから非常に難しい局面に入る。2016年にかけての株式市場の大局的な相場観はこうである。

- 利上げとドル高による輸出減速で米国株の上値は限られる

- 株の急落はいつでも大した理由なしに起こる可能性があり、振れ幅は10%から30%程度である

- 量的緩和バブルの完全な崩壊はまだ先

このような相場では単純な売り買いをしても報われることはない。高値での空売りも、ロング・ショートもそれぞれ欠点がある。ではどうするか? 散々考えたが、結論は以下の通りである。

世界同時株安はいつまで続くのか? 追加緩和をするとすればどの中銀か?

米国の利上げと中国の景気減速への懸念で8月に始まった世界同時株安は一度リバウンドしたものの、その後値を下げ、再び8月24日の安値に近づきつつある。

これまでも言っているように、世界同時株安の原因は、株を買うべき要因が世界的に存在しないことであり、日銀やECB(欧州中央銀行)の追加緩和やFed(連邦準備制度)の利上げ撤回など新たな要素がなければ中長期的な株安は変わらないだろう。

信用取引(レバレッジ)は危険なのか?

最近知り合った人のなかに、自分のビジネスを持っていたが引退した方がいて、資産運用を考えているのだがと相談を受けた。彼は金融や投資とは関わりのない業界の人で、若いころに自分で投資を試みて家一つ分の金額を失った話を笑いながらしておられた。

彼はどうやら、信用取引でレバレッジの掛かった取引をしたため、市場が下落したときに多額の追加証拠金を求められ、それがトラウマになり、それ以来投資はしていないそうである。

そこで彼がわたしに尋ねてきたのは、わたしもレバレッジを使うのだろう? レバレッジは危険ではないのか? ということである。返した答えは、わたしの方法論ではレバレッジを使わないほうが危険である、というものであった。

米国利上げ後の投資戦略: 株価がいずれ暴落する理由と為替、債券、金がどうなるか

2015年8月に株式市場が急落した後、市場はいまだ軟調であるが、以下の記事に紹介した通り、Fed(連邦準備制度)の姿勢は変わらず利上げに積極的である。

世界最大のヘッジファンド、Bridgewaterのレイ・ダリオ氏などは米国の量的緩和再開を期待していたようだが、そのような投資家の希望的観測が当たらないということは、ここで一貫して主張してきた通りである。上記の記事では世界同時株安後の連銀総裁たちの発言を引用したが、それらの発言通り年内利上げは既定路線だと見るべきだろう。

さて、これらの状況を踏まえて投資家は今後の戦略を考えなければならない。基本的にはここに何度も書いてきた通りなのだが、重要なポイントを纏めてみよう。

世界同時株安は暴落ではなく急落: 株安はいつまで続くか? 何を買うべきか?

米国利上げ前の世界的な株式市場急落は、ここでもずっと言及してきたことで、読者のなかに驚きはないだろうが、それでも良い銘柄まで売られている現状ではパニックになりかねないので、長期的に何が不変なトレンドで、急落のなか何を拾えばいいのかを再度纏めておこう。

円安トレンドは不変

先ず、リスクオフでどれだけ円高になろうとも、万一米国が利上げを撤回しようとも、円安は不変のトレンドである。

REITはバブルになるように出来ている: REITバブルの造成から暴落まで

REIT(不動産投資信託)は、不動産投資にかかる面倒な問題を取っ払い、投資家が市場でいつでも不動産が売買できるようにする優れた金融商品だが、問題はREITが元々バブルになるように設計されているということである。

これはジョージ・ソロス氏が彼の著書『ソロスの錬金術』で指摘していた事柄だが、金融緩和の始まりや終わりの局面では、資産バブルに投資(あるいは空売り)できるREITに関する理解が非常に重要になるので、ここで一度説明しておきたい。

新参者の資金がREITの価値を底上げする

REITはある意味ではねずみ講である。新しく投資に参入してくる新参者の資金(増資)が、元々そのREITに投資をしている投資家の利益を底上げするように出来ているからである。 続きを読む REITはバブルになるように出来ている: REITバブルの造成から暴落まで